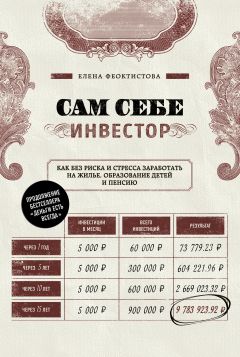

Текст книги "Сам себе инвестор"

Автор книги: Елена Феоктистова

Жанр: Личные финансы, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 3 (всего у книги 11 страниц) [доступный отрывок для чтения: 3 страниц]

Торговля фьючерсами и опционами

Фьючерсы и опционы – это контракт на покупку или продажу актива (акцию, облигацию, баррель нефти и т. п.) по фиксированной цене. Если объяснять совсем на пальцах, то представьте, что покупаете квартиру в ипотеку. Заплатив 1 рубль в качестве первого взноса, вы забронировали себе покупку на 10 или 20 рублей. Это гораздо больше, чем плечо 1 к 3, – а значит, и риски выше.

Если получится удачно продать квартиру – вы в хорошем плюсе. Даже небольшая прибыль в 5 % вырастает за счет плеча до 50 или 100 %. А если не получится – то и убытки огромные, вплоть до полной потери вложенных денег.

Весь подвох в том, что, работая с фьючерсами и опционами, вы не можете отказаться от предоставления плеча.

Продолжим нашу боксерскую аналогию. Раз плечо больше, значит, ставки выше – и вы уже бьетесь с чемпионом не на тренировке, а на реальных соревнованиях. Представьте, насколько сильнее он мобилизован, сколько сил он будет вкладывать в удары. Время, за которое он с вами расправится, будет еще меньшим.

Торговля валютой на форексе

Форекс – это рынок межбанковского обмена валютой по свободным ценам. Колебания курсов валют обычно меньше, чем колебания курсов акций. Чтобы зарабатывать здесь, трейдеры используют плечо 1 к 100, 1 к 200. Только вдумайтесь в эти цифры. Колебания рынка даже на 0,5 % вниз может лишить вас всех вложенных денег – или оставить должником.

Форекс – это уже полноценный бой за титул чемпиона мира по тайскому боксу. До этого все были тренировки, ерунда. Пояс чемпиона заставит противника выжать из себя максимум, драться на пределе своих возможностей. Вы не продержитесь и десяти секунд.

Еще один подвох торговли на форексе – частые обманы клиентов брокерами, предоставляющими эту услугу. В отличие от фондового рынка, рынок форекс слабо регулируется. Если вы купили акцию на фондовом рынке, то вы действительно купили акцию, а при работе с форекс-брокером вашу сделку могут даже не вынести на реальный рынок. Зафиксировали у себя в системе, и все – играйте теперь против компании брокера, как против казино.

Брокер понимает, что проиграете вы очень быстро, – так зачем ему выводить ваши деньги в реальный мир? И даже выиграв, новички чаще всего не выводят деньги со счетов у форекс-брокера, играют дальше – пока наконец не проигрывают.

Накануне Нового года один менеджер копировального центра из Казани решил заработать на разнице курсов валют. Он работал на реальной валютной бирже (очень громкая история, про нее была статья в РБК)[6]6

https://clck.ru/FUrw5 (оригинал ссылки: https://www.rbc.ru/money/04/02/2016/56b31e6a9a7947ba61fe93d7)

[Закрыть]. Меньше чем за час мужчина совершил 2650 валютных операций с использованием кредитного плеча от брокера. Через какое-то время ему позвонил представитель брокера и объяснил, где в торговом терминале можно посмотреть, сколько он теперь должен своему брокеру за использование кредитного плеча. Выяснилось, что за четыре с половиной часа казанский менеджер провел больше пяти тысяч операций на 42 миллиарда рублей – и это притом, что на его счету было всего 5,5 миллиона. В ужасе он начал все продавать обратно, пытался отыграться – и в новый год вошел с долгами на 9,5 миллиона рублей.

ПАММ-счета

ПАММ-счета – это когда вы передаете свои деньги в доверительное (чужое) управление разным трейдерам, спекулирующим на валютном и фондовом рынке. Они управляют своими и клиентскими деньгами и стремятся заработать, получив часть от вашей прибыли. Ответственности за убытки они не несут.

Стремиться к убыткам трейдер не будет: там его деньги, да и доли с прибыли не хотелось бы лишаться. Но любые спекуляции – вещь сверхрискованная, и большинство трейдеров все-таки теряют деньги. Если вы думаете, что защититесь, давая деньги под управление разным трейдерам, – то это совсем не так. Диверсифицировать нужно не доходность, а риски. Вы можете получить разную доходность с разных управляющих, но риски никуда не уйдут.

Помните фильм «Смертельные гонки» с Джейсоном Стетхэмом в главной роли? Представьте, что вы поставили понемногу денег на победу каждого из гонщиков. Причем неизвестно, кто победит, – ведь это не Голливуд, а жизнь и здесь нет главных героев. Вероятность того, что на спекуляциях проиграют все выбранные вами трейдеры, очень высока. Готовы ли вы доверить свой пенсионный капитал ставкам на смертельные гонки? Я бы не стала.

Бинарные опционы

Еще один привлекательный для новичков, но очень рискованный инструмент – бинарные опционы. Как правило, этот продукт предоставляют форекс-брокеры. Риски остаются те же самые, что на валютных спекуляциях: высокое кредитное плечо и отсутствие регулирования.

Главная фишка бинарных опционов – это упрощенный механизм торговли на рынке, где вам остается только нажать одну кнопку – вверх или вниз. Вы как бы делаете свою ставку: куда пойдет рынок. В качестве актива может выступать все что угодно – ценные бумаги, курсы валют, а может, погода. Просто нажмите одну кнопку – и вы в игре.

Это очень напоминает ставку в казино или в тотализаторе. Готовы ли вы поставить стоимость своей квартиры на футбольный матч или на красное/черное в казино? Ровно такой же ответ должен быть и в отношении подобных «инвестиций».

Торговые роботы

Торговый робот – это программа, которая анализирует поступающие с рынка данные и принимает решение: что и когда покупать или продавать. Однако и с ними возникают определенные риски.

Во-первых, ни один алгоритм пока не может постоянно обыгрывать рынок. Если бы такой гениальный робот был создан, вам бы его точно не продали.

Во-вторых, такая программа продается сразу большому количеству клиентов. Когда много участников торгов начинают делать одно и то же, это становится очевидно другим участникам, и алгоритм перестает выигрывать.

В-третьих, это очень дорогое удовольствие. Сам робот сто́ит от пяти сотен долларов, за каждую сделку взимается комиссия. Чтобы начать работать, нужно проинвестировать не меньше нескольких тысяч долларов. А риск потерять вложения остается. К тому же робота нужно постоянно обучать, чтобы он не терял форму, а это затраты не только денег, но и времени на поиски обновлений.

В-четвертых, робот все равно проиграет в спекуляциях акулам финансовых рынков, например Goldman Sachs или Bank of New York.

Инвестиции в микрофинансовые организации

Микрофинансовые организации (МФО) – организации, которые специализируются на выдаче небольших займов под очень высокие проценты. К ним обращаются, как правило, люди в очень плачевной финансовой ситуации.

Статистика утверждает, что чаще всего в МФО обращаются женщины в возрасте от 26 лет, в разводе, имеющие минимум одного ребенка. Доход ниже среднего, образование среднее специальное, работают в сфере обслуживания и торговли. Уровень невозвратов по таким кредитам – в 2–5 раз выше, чем в банках. Это сказывается на деятельности МФО: только за 2018 год было исключено из госреестра 603 компании. А банков всего 57[7]7

Портрет заемщика по данным МФО ООО «Домашние деньги». В 2018 г. ООО «Домашние деньги» исключили из реестра по причине признания его банкротом. Статистика по МФО приведена по данным СРО МФО «Единство» (https://clck.ru/FV5T8). Статистика по отзывам лицензий у банков по данным информационного агентства БанкИнформСервис (https://clck.ru/FUuL4).

[Закрыть]. При этом в МФО нет системы страхования вкладов, как в банке.

Суммы вкладов, как правило, начинаются от 1,5 млн рублей, сроки – от года. Предлагают они довольно щедрые проценты, до 35 % годовых. Это неудивительно, раз на своих клиентах они зарабатывают до 800 % годовых. Но повторюсь, что риск потерять свой вклад при банкротстве такой компании крайне высок.

При банкротстве собственники МФО не станут закрывать обязательства перед вами: они рассчитаются с банками и поставят вас в длинную судебную очередь. Если вы выиграете суд, возвращать им уже будет нечего.

Помимо рисков, лично у меня вызывает дискомфорт моральная сторона таких займов. Хуже, наверное, только мародерство на войне: снятие золотых зубов и коронок с убитых.

Кредитные потребительские кооперативы (КПК) специализируются на финансовой взаимопомощи членам кооператива. Основная цель их создания – это взаимное кредитование членов и сбережение денежных средств.

В советские годы кооперативы были очень популярны как определенный знак качества. В кооперативных жилых домах была хорошая звукоизоляция, толстые стены и отличные планировки. Люди вкладывались в кооперативы и получали блага от этого участия: квартиру, гараж и пр.

Сегодня от славного прошлого остались только многочисленные КПК, которые постоянно банкротятся. На это есть две причины: либо их создали откровенные мошенники, либо владельцы не смогли ими управлять. Инвесторов в КПК всегда мало, а желающих занять деньги – много.

Портрет заемщика типичного члена в кооперативе совпадает с портретом заемщика в МФО. Риски невозврата очень высоки. Ко мне, как к юристу и финансовому консультанту, редко приходят с хорошими новостями, поэтому я наслышана о потерях в таких схемах.

Например, в 2017 году, рассказывая участникам тренинга о кредитных кооперативах, я рекомендовала лишний раз оценить все риски и посмотреть юридические документы, расклад движения своих денег и пр. Одна из участниц тренинга сказала, что ее мама вложила в КПК около 150 тыс. рублей и отказывается их забирать. В конце тренинга, через месяц, ее мама все потеряла: выплаты в ее КПК были приостановлены, возбуждены уголовные дела в отношении организаторов и пр. Сказать, что мне было жаль, это ничего не сказать. Я бы очень хотела ошибаться в таких вопросах, но практика говорит об обратном.

Если вы решитесь вложить деньги в кооператив, то нужно понимать, что не вы управляете этой машиной и вероятность потерять свои деньги очень высока. Если уже вложили, то наймите юриста или толкового бухгалтера, который оценит финансовое состояние кооператива. Как ни крути, это очень рискованный инструмент.

Российские паевые инвестиционные фонды (ПИФы)

ПИФ – это фонд, в который люди (иногда компании) объединили небольшие суммы денег – и отдали их в управление профессионалам. Сама идея неплохая: вы занимаетесь своим делом, а вашими деньгами управляют специалисты. Но исполнение, как это часто бывает, подкачало.

Во-первых, управленцам приходится платить много денег. В основном – от 3 до 5,5 % от суммы средств ежегодно независимо от результатов управления. Даже если ПИФ несет убытки – управляющая компания все равно заберет себе деньги за работу.

Во-вторых, попытки регулярно обыгрывать рынок чаще всего приводят лишь к убыткам. Один российский бизнес-журнал проводил в 2010 году эксперимент[8]8

Журнал «Финансы», ссылка на результат эксперимента: http://finside.ru/1775.

[Закрыть]. Мартышке из московского цирка (по имени Лукерья) дали на выбор 30 кубиков, на которых были наклеены названия акций. Она выбрала 10 случайных. Сформированный мартышкой портфель обыграл по доходности за следующие 2 года 75 % профессиональных управляющих активами, у которых зарплаты в сотни тысяч или даже миллионы рублей.

Подумайте только: их обыграла мартышка! Дело не в том, что она умная. Просто невозможно постоянно предсказывать движения фондового рынка и обыгрывать его.

Получается, что, вкладываясь в ПИФ, вы платите за беспомощность управляющих активами комиссии в 5,5 % ежегодно и получаете соответствующий результат. За последние 5 лет из 300 паевых инвестиционных фондов 7 %-ный банковский депозит обыграли только 14. Получается, что ПИФы кормят не инвесторов, а их управленцев.

Есть альтернатива ПИФу, которая лишена главных его недостатков – биржевые инвестиционные фонды (ETF). Они не пытаются обыграть рынок, просто следуют за ним и берут за это меньшую комиссию. Но о них мы поговорим позже.

ПИФ нельзя отнести к сверхрискованным инструментам, но он крайне малоэффективен. Вероятность потери денег сильно превышает вероятность дохода. Лично я воздерживаюсь от вложения денег в ПИФы.

Структурные продукты с защитой капитала

Структурный продукт – это некая упаковка, содержащая в себе два продукта. Первый, как правило, это банковский депозит или вклад – чтобы обеспечить «защиту» капитала. Второй – рискованная инвестиция, дающая возможность заработать прибыль.

Допустим, вы приносите 100 000 рублей, чтобы купить этот структурный продукт. Из них большая часть – 91 000 рублей – кладется на депозит или на эту сумму покупаются облигации с 10 % годовых. Ровно через год вы заработаете 9100 рублей на основную сумму, что в итоге даст вам изначальные 100 000 рублей. То есть вы вроде как остаетесь при своих деньгах, которые принесли в компанию.

На вторую часть ваших денег, в нашем случае 9000 рублей из первоначальной сотни, покупается опцион на какую-нибудь акцию или другой актив. Выше я упоминала, что в этом инструменте заложено кредитное плечо, позволяющее неплохо заработать при удачном раскладе. В случае потери денег на опционе вы лишаетесь своих 9000 рублей – и остаетесь с тем, что принесли в продукт.

Идея как будто неплохая, но давайте посмотрим глубже.

Во-первых, 100 000 рублей в 2018-м – это уже меньше, чем в 2019-м, так как их обесценивает инфляция, а структурные продукты чаще всего выпускаются сроком на 3 года. Посчитайте, на сколько обесценятся ваши деньги, если сложить инфляцию за все эти годы (ответ: примерно на 15 %).

Во-вторых, с таким же успехом можно было сделать связку «депозит + ставка на футбольный матч», или «депозит + рулетка в казино», или «депозит + вложение в финансовую пирамиду». Во всех случаях вы можете заработать, но скорее всего потеряете.

В-третьих, когда начинаешь смотреть условия опционов, то часто находишь почти невыполнимые для прибыли условия. К примеру, одна крупная российская инвестиционная компания предлагает такой структурный продукт с опционами на 4 компании и целевой доходностью в 25 % годовых. Условия заработка по ним – если цена на любую из этих акций не изменится больше чем на 25 % за один год.

Открываем графики изменения цен на акции любой из этих компаний и видим, что за последний год, да и за предыдущие, цены на их акции колебались до 50 %. А если взять компании надежнее, то риска меньше, опцион стоит дороже и заявленной доходности по инструменту не достичь.

Вот и выходит, что вероятность заработка инвестора крайне низка. Зато инвестиционная компания гарантированно зарабатывает свою комиссию на выпуске опциона. Согласитесь, несправедливо, что посредник зарабатывает при любом раскладе, а вы – только если повезет.

Покупка наличной валюты

Очень распространенная «инвестиция» в 90-е, когда рубль был крайне нестабилен. Многие вернулись к ней в декабре 2014 года, когда курс рубля упал по отношению к доллару в 2,5 раза.

Конечно, никто не знает, что будет дальше. Наша страна крайне зависит от цен на нефть и от санкций. Никто не гарантирует, что черное золото вновь не упадет до 30 долларов за баррель. Но и того, что это непременно случится, тоже никто не гарантирует. В такой ситуации полной неопределенности хочется подстраховаться и иметь активы в долларах.

Но покупка и владение наличной валютой имеет неоспоримые недостатки. Во-первых, инфляция. Уровень инфляции, по данным www.statbureau.org, за 5 лет с 2005 по 2009 год составил 13,4 %, этот же показатель с 2010 года достиг 16,34 %. Конечно, не обесценивание в 2 раза, но посчитайте ее за 10–15 лет: ощутимые потери. Уж лучше держать долларовый депозит, который хотя бы частично отбивает инфляцию.

Во-вторых, самые активные покупки валюты совершаются в моменты резких скачков курса рубля. В этот момент банки, пользуясь возможностью, увеличивают разницу между ценой покупки и продажи валюты (так называемый спред) до 10 %. Значит, вы теряете деньги еще в момент покупки.

Повторюсь, что снижать валютные риски и с этой целью иметь долларовые активы – нормальное желание. Но покупка и хранение именно наличных долларов – далеко не самое лучшее решение.

Давать в долг под высокий процент

Многие пробуют себя в роли ростовщика, не задумываясь при этом, что будут делать, если должник не захочет возвращать деньги.

Если ваш друг или родственник не смог занять деньги в банке под меньший процент – значит, у него проблемы с деньгами. Скорее всего, в скором времени он начнет просить продлить долг, умолять, давить на жалость. И вы рискуете потерять не только деньги, но и друга.

Одна из моих клиенток решила подзаработать таким образом. Чтобы дать в долг одному человеку, взяла в долг у другого, тоже под высокий процент. Но должник начал «динамить», денег вовремя не вернул, закармливал завтраками, скрывался. А тот, у кого она заняла, был серьезным человеком с криминальным прошлым и начал морально давить на девушку. Вот так из-за сравнительно небольшого дохода она попала на крупную сумму денег.

Воздержитесь от подобных «инвестиций» – и сохраните не только деньги, но и дружбу, спокойствие, здоровье и хорошее настроение.

Накопительное (долгосрочное) страхование жизни

Накопительная страховка – это один из принципов культуры обращения с деньгами, и подобная есть у каждого члена моей семьи.

Если у моих детей возникают проблемы со здоровьем, мы идем на прием к врачу, чаще всего в платный центр, где нас принимают без очереди и ставят диагноз. После получения всех необходимых документов я обращаюсь в свою страховую компанию, которая производит выплату по полису в течение 5 дней. Затраченные на лечение деньги компенсируются за счет полученной выплаты по каждому страховому случаю. Важно отметить, что компенсируется обычно намного больше, чем реально ушло на лечение, потому что выплата зависит не от моих затрат, а от суммы, на которую был застрахован ребенок.

Долгосрочную страховку, в отличие от обычной страховки от несчастных случаев, можно купить не только от травмы (переломы, сотрясения и пр.), но и от более серьезных заболеваний, таких как рак, инсульт, инфаркт и других смертельно опасных заболеваний (СОЗ). У каждой страховой компании свой список СОЗ; в нашей список состоит из 27 пунктов. При первом диагностировании заболевания из списка вы получаете выплату в той сумме, на которую были застрахованы: 300 тыс. рублей, 500 тыс. рублей или даже 1 млн рублей – а затем направляете эти деньги на лечение, не теряя имущество и не влезая в долги.

И это еще не все. Идея «накопительной» страховки в том, что часть ваших ежегодных платежей за страховку идет на накопления. Сколько – решаете сами. По истечении срока страхования (5–10–20 или даже 30 лет) вы получаете накопленные деньги себе на счет. Многие выбирают этот инструмент, чтобы накопить детям на учебу, на пенсию или любую другую цель.

Однако НСЖ – это в первую очередь все-таки страховой инструмент, и я бы не советовала вам вкладывать в него все свои сбережения. Чтобы накопить и приумножить доход, лучше всего обратиться к другим инструментам, откуда можно в любой момент вывести деньги. На НСЖ же не стоит тратить больше 5 % годового дохода, чтобы в случае чего обязательные платежи по страховке не стали для вас неподъемными.

В Центре финансовой культуры мы проводим бесплатные консультации по подбору подобных страховых продуктов. Опытные консультанты не только расскажут вам обо всех особенностях страхования, но и смогут подобрать выгодную программу. Если у вас уже есть полис страхования, то приходите за его оценкой: мы подскажем, как сделать его выгоднее при сохранении параметров защиты.

Записаться на встречу можно на нашем сайте: trening.fincult.ru или по почте [email protected] с темой письма: «Хочу консультацию по страхованию».

Инвестиционное страхование жизни и здоровья

Многие жадничают платить за классический вариант долгосрочного страхования – хочется, чтобы деньги не просто копились, но и приносили большой доход. Для этих целей маркетологи банков и страховых компаний придумали сделать продукт «два в одном» – защита + инвестиции.

Вот только нам с вами, финансово грамотным людям, должно быть сразу понятно, что хорошую страховку лучше купить в одном месте, а инвестиционный продукт – в другом. Дело в том, что в пакетные предложения всегда «зашивается» дополнительная наценка (комиссия за услуги инвестирования), которая не видна, если не сравнивать продукты по отдельности.

Лично я – за максимально прозрачные отношения, чтобы была видна стоимость каждого компонента продукта. Купив страховку отдельно, вы сначала защитите себя, а потом вложитесь в инвестиционные инструменты, которыми сможете управлять. Не нужно будет больше переживать ни за свой капитал, ни за свое будущее.

У многих страховых компаний есть консервативные инвестиционные программы, созданные против обесценивания вложенных денег на уровень инфляции. Вместе с тем всегда стоит помнить, что накопительное (долгосрочное) страхование жизни направлено не на получение доходности, а на сохранение ваших сбережений в случае опасности для здоровья. А доходность можно получить в другом месте.

Внимание! Это не конец книги.

Если начало книги вам понравилось, то полную версию можно приобрести у нашего партнёра - распространителя легального контента. Поддержите автора!Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?