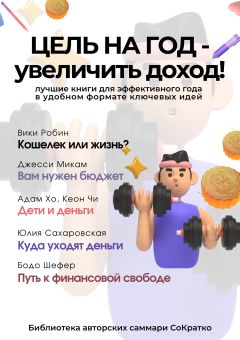

Читать книгу "Сборник из 5 саммари «Цель на год – увеличить доход!»"

Автор книги: Коллектив авторов

Жанр: Ценные бумаги и инвестиции, Бизнес-Книги

Возрастные ограничения: 12+

сообщить о неприемлемом содержимом

8. Шаг восьмой. Точка безопасности

Проделав предыдущие шаги, вы сформируете у себя финансово независимое мышление, которое сбалансирует все аспекты вашей жизни. Но именно восьмой шаг поможет вам как можно раньше обрести полную финансовую независимость. Она заключается в возможности не работать по найму без ущерба для своего комфорта и поддержания жизни на уровне «достаточно».

Ваш выход на пенсию станет возможным, когда ваш ежемесячный пассивный доход превысит совокупные ежемесячные расходы. Этот момент называется точкой безопасности. Что такое пассивный доход? Это деньги, которые вы получаете от работы ранее вложенных денег.

Инвестирование капитала – вот путь к финансовой независимости. Например, вам удается ежемесячно экономить какую-то сумму. Вы кладете ее в банк под проценты или инвестируете в ценные бумаги, что приносит вам определенный доход. Чтобы понять, где находится ваша личная точка безопасности, необходимо ежемесячно на графике отмечать инвестиционный доход. Рассчитать его можно по формуле:

(сумма капитала * годовая процентная ставка)/12

Полученная цифра и есть ежемесячный показатель. Добавляя каждый месяц к начальному капиталу сэкономленные деньги, вы будете увеличивать свой инвестиционный доход по принципу сложных процентов.

Если вы будете действовать планомерно и придерживаться одного уровня расходов, то со временем линии расходов и инвестиционных доходов на графике пересекутся – это и будет точка безопасности. Это значит, что теперь у вас есть источник дохода, гарантированно покрывающий ваши расходы, и при этом не зависящий от работы по найму. Теперь вы можете немного расслабиться и позволить себе некоторые вольности. Даже если вы не торопитесь увольняться, то осознание собственной независимости сделает вас более уверенным и счастливым.

9. Шаг девятый. Грамотное инвестирование

В программу финансовой независимости входит три элемента: капитал, резерв и заначка.

Капитал – это ваш рабочий инструмент. Именно, инвестировав капитал, вы получаете прибыль, позволяющую оставить работу по найму без ущерба для желаемого образа жизни.

Во что же вложить свой капитал, чтобы он приносил доход в долгосрочной перспективе? В первую очередь, примите тот факт, что никто кроме вас самих не должен принимать за вас решения. Никакие эксперты и консультанты не заинтересованы в вашем успехе так, как вы сами, поэтому ответственность за сохранность и преумножение капитала несете только вы.

Вариантов инвестирования очень много, но вы должны выбрать тот, который отвечает определенным критериям:

Капитал должен приносить доход;

Капитал должен быть в полной безопасности;

Вы должны иметь возможность его обналичить в любой момент;

Доход должен быть гарантированным;

Размер дохода должен быть стабильным;

Вы должны получать свой доход на руки со строго определенной периодичностью;

Капитал должен приносить доход абсолютно автономно, т. е. без вашего контроля и какого-либо вмешательства.

Возможные варианты капиталовложения – это государственные облигации и другие ценные бумаги, акции, недвижимость, биржевые товары. Главное условие: ваш инвестиционный портфель должен быть диверсифицирован, т. е. деньги должны быть вложены в различные активы – на случай, если один из них станет убыточным, другие в совокупности продолжат приносить доход.

Резерв – это накопления в том размере, которого в среднем должно хватить на покрытие ваших трат на протяжении шести месяцев. Он создается на случай непредвиденных расходов.

Формируется резерв из разницы между доходом и расходом. После достижения финансовой независимости вам откроется множество возможностей накапливать резерв. Например, выйдя на пенсию, вы снизите свои расходы на все позиции, сопутствующие работе по найму.

Научившись управлять своими расходами, ежемесячно их снижая, вы увеличите сумму, отправляемую в резерв, ведь инвестиционный доход будет продолжать расти. В резерв также могут попасть и непредвиденные поступления в виде наследства, налогового возврата или старого долга.

Резерв может быть использован в случае роста инфляции и временной нехватки денег, поступающих от инвестиций; из него можно оплатить дорогостоящие покупки, совершаемые раз в несколько лет (например, автомобиль); наконец, резерв может пригодиться для финансирования общественно полезного проекта.

Заначка же – это приятный бонус, который не относится ни к основному капиталу, ни к резервным средствам.

Бюджет и доход каждого человека должен соответствовать его внутреннему мироощущению. Выполняя последовательно девять шагов этой программы, вы несомненно достигнете финансовой независимости, сможете грамотно управлять своими деньгами и жить в полной гармонии со своей личностью.

Полина Крупышева

Саммари книги Джесси Микам «Вам нужен бюджет. 4 правила ведения финансов или Денег больше, чем вам кажется»

Введение

Мысли о деньгах практически всегда присутствуют в нашей голове. Чаще всего они настолько привычны, что мы их не замечаем, но иногда они являются причиной переживаний. Основных причин такого беспокойства три:

мы не уверены, как лучше поступать;

у нас нет системы принятия решений, из-за чего мы либо много тратим на прихоти, либо неоправданно экономим на них;

мы не знаем, что происходит с деньгами, и боимся узнать об этом.

Чтобы избавиться от переживаний, нужно научиться забывать о деньгах и не рассматривать их как самоцель. Проверить, насколько вы руководствуетесь своими жизненными приоритетами при принятии финансовых решений, помогает простой вопрос: «Что я хочу от своих денег?»

Для ответа на него нужно определиться в целях на жизнь и составить план их достижения с помощью финансов. План – это бюджет. Он позволяет вам разумно тратить, не испытывая угрызений совести, и откладывать на действительно желанные вещи.

Система «You need a Budget» (YNAB, «Вам нужен бюджет») поможет построить свой бюджет и обрести новый образ мышления, позволяющий по-новому относиться к финансам. Эта система основана на четырех правилах:

• Находите применение каждому рублю.

• Определите реальные расходы.

• Будьте гибкими и держите удар.

• Не тратьте деньги сразу, а дайте им созреть.

Следование этой системе требует ежедневной последовательной работы.

Глава 1. Новый взгляд на деньги

Многие люди хотя бы раз в жизни пытались вести бюджет – создавали таблицу в Excel или рисовали ее от руки и отмечали там суммы, которые могут себе позволить потратить за следующий месяц на те или иные нужды. Однако через пару месяцев эта таблица неизменно забрасывается, так как реальные затраты едва ли совпадают с записанными. На деле такой подход не является планированием бюджета. Он является лишь его прогнозированием – примерной оценкой будущих расходов и доходов. То есть относится скорее к мечтам, а не к реальному положению дел, так как не учитывает приоритеты человека.

Ориентироваться лучше не на те деньги, которые будут зачислены вам на карту через какое-то время, а на те, которыми вы располагаете сейчас. Поэтому первым вашим шагом будет распределение всей суммы денег, которой вы обладаете сейчас, на нужды в соответствии с вашими приоритетами, будь то закрытие задолженности по кредиту, поход на свидание или вклад в образование.

В этот момент вы можете испугаться, что денег не хватает. Это чувство является хорошим, так как восприятие финансов как ограниченного ресурса становится причиной изменения в мышлении. Ощущение нехватки денег мотивирует вас пересмотреть свой бюджет, при этом необязательно отказываться от чего-то, если две вещи одинаково приоритетны – можно просто снизить сумму, которую вы готовы потратить на каждое из них, чтобы хватило на оба.

Многие люди, начав тратить деньги в соответствии со своими желаниями, страдают от чувства вины. Это происходит из-за понимания, что было бы разумнее уделить время и силы другим приоритетам и попыткам подстроиться под ожидания окружающих. Именно поэтому так важно правильно определить, что важнее всего именно для вас.

Глава 2. Правило номер один: найдите применение каждому рублю

Это правило является самым простым из всех – надо просто распределить все имеющиеся у вас на счету средства.

Первой категорией будут обязательные траты – плата за квартиру и коммунальные услуги, выплаты по кредиту, затраты на интернет, телефон и бензин. Также стоит удостовериться, что вам хватает денег на базовые потребности, прежде чем начинать планировать необязательные расходы. При этом постоянно проверяйте свои установки – может случиться, что траты, которые кажутся на первый взгляд обязательными, вовсе такими не являются. Почти всегда есть возможность сократить расходы даже на обязательные потребности – выбрать более дешевое жилье, отказаться от автомобиля в пользу общественного транспорта, подобрать более выгодный тариф на мобильную связь.

Некоторые счета приходят не ежемесячно, а реже. Кроме того, может случиться так, что придется неожиданно оплачивать медицинские услуги или ремонт автомобиля. Такие расходы всегда неожиданны, поэтому имеет смысл откладывать небольшую сумму в месяц на такие нужды, чтобы они не захватили вас врасплох.

После определения таких расходов становится понятно, живете ли вы по средствам, и какое количество денег вы можете потратить на улучшение жизни. Распишите свои цели на пути к этому улучшению.

Чтобы правильно расставить приоритеты, прислушайтесь к себе. На каждую покупку у человека идет эмоциональная реакция, которая показывает, насколько счастливым или хотя бы довольным вас делает эта вещь. Вы можете представить эту реакцию перед покупкой. Такое упражнение поможет определить приоритеты.

От долгов и особенно потребительских кредитов стоит освобождаться как можно раньше, так как они мешают вкладывать деньги в те вещи, которые действительно важнее. Но при этом необязательно отказываться от путешествий или того, что приносит вам радость, до тех пор, пока вы не выплатите кредиты. Такое поведение привело бы к нежеланию придерживаться финансового плана, а значит, имело бы скорее негативный эффект.

Пользование кредитными картами чаще всего означает, что вы полагаетесь на будущие доходы, которыми вы будете закрывать долг по карте. По системе YNAB такой ситуации лучше избегать. Поэтому кредитной картой можно пользовать только в том случае, если деньги уже лежат на вашем счете и учтены в бюджете.

Многие люди, хотя и получают приличную зарплату, не могут избавиться от переживаний из-за финансов, так как их траты растут пропорционально доходам. Чтобы бороться с этим, нужно хотя бы раз в год пересматривать свои статьи расходов и их соответствие вашим приоритетам в конкретный момент. Каждые два-три года полезно полностью пересмотреть свою бюджет, чтобы оптимизировать расходы.

Глава 3. Правило номер два: определите свои реальные расходы

Второе правило означает, что вы будете разбивать крупные траты на несколько небольших частей, которые будете ежемесячно откладывать. Оно предполагает как планирование на долгий срок, так и совершение немедленных действий.

При этом, второе правило чаще всего используется для подсчета нерегулярных расходов, которые можно разделить на предсказуемые и непредсказуемые, но неизбежные. К первым из них относятся счета, приходящие каждые полгода, или покупка подарков на новогодние праздники – мы заранее знаем, когда придется тратить деньги и хотя бы приблизительно можем прикинуть сумму расходов. Поэтому лучше всего каждый месяц откладывать часть зарплаты на эти нужды, чтобы избежать стресса в момент покупки.

Что касается непредсказуемых, но неизбежных расходов, то они возникают периодически и невозможно заранее предугадать, какую именно сумму придется на них потратить. К ним часто относятся медицинские расходы, траты на ремонт квартиры или машины, неожиданные взносы в школьные проекты детей. На деле к таким тратам стоит тоже готовиться заранее, откладывая на них небольшую сумму ежемесячно.

Таким образом, второе правило сводится к первому, только применяется для нерегулярных расходов. Оно прекрасно подходит, чтобы научиться ставить глобальные цели и регулярно откладывать на них деньги, и избавляет вас от лишнего стресса из-за крупных единоразовых трат. Получается, что вы реже будете сталкиваться с экстренными расходами, потому что будете предвидеть их заранее. По сути, они будут являться вашим запасом на черный день с той только разницей, что они предназначены для конкретных трат.

Оплатив счета и отложив сумму на неожиданные расходы, вы можете концентрироваться на своих целях. Если их несколько, то можно равномерно финансировать каждую из них, а можно сосредоточиться сначала на самой важной для вас. Выбор стратегии зависит только от вас.

Определение реальных расходов влияет на образ мышления. Вы ясно видите, какие последствия будут у сделанной покупки, и находите компромисс между ежеминутным желанием и долгосрочной целью.

Многие люди не получают стабильный ежемесячный доход, поэтому не занимаются расчетом доходов и расходов. На самом деле, для фрилансеров составление бюджета еще более важно, чем для людей с ежемесячной зарплатой, так как они склонны к необоснованным тратам, когда у них много заказов, и к панике в месяцы, когда они работают меньше. Бюджет дает возможность ясно видеть свою финансовую картину, планировать ежемесячные расходы и приносит стабильность.

Глава 4. Правило номер три: держите удар

Как бы хорошо вы ни планировали свой день, в реальности обязательно что-то изменится. То же касается и бюджета. К нему нужно относиться как к изменчивому плану и вносить в него правки в зависимости от обстоятельств. Именно такое поведение и диктуется третьим правилом.

Часто люди относятся к изменениям в бюджете как к поражению, так как достижение успеха чаще всего основано на самодисциплине, а изменения приравниваются к безответственному поведению. Это не так, потому что на самом деле ответственность – это принятие последствий своих решений и пересмотр приоритетов. Человек не может быть ответственен за каждую трату, но он несет ответственность за баланс между доходами и расходами за месяц.

Кроме того, третье правило еще показывает, насколько вы честны сами с собой. Если вам приходится постоянно менять бюджет из-за расходов в одной из сфер, скорее всего вы изначально не были честны, планируя его.

Под третьим правилом также подразумевается реагирование в случае непредвиденных расходов. Скорее всего, если вы следуете второму правилу, их будет не очень много, но от них все равно никто не застрахован. При этом, такие удары судьбы обычно отражают ваши ценности, даже если меняют приоритеты в конкретный момент. Ценности же являются движущей силой бюджета, так как они определяют ваше финансовое поведение.

Планирование бюджета подразумевает способность приспосабливаться к ситуации, разрабатывать новые стратегии для достижения своих целей. Именно эти изменения и означает третье правило.

Глава 5. Правило номер четыре: дайте деньгам созреть

Меньше волноваться из-за финансов возможно только когда на банковском счете будет достаточное количество денег, и они не будут все потрачены на оплату ближайших счетов. Правило 4 – дайте деньгам созреть – помогает достичь этого момента, так как предполагает откладывание суммы денег для создания финансового резерва.

Под возрастом денег мы будем подразумевать промежуток времени между их зарабатыванием и тратой. Долги же означают отрицательный возраст, так как деньги были потрачены еще до того, как заработаны.

Не существует какого-то оптимального возраста, которым должны обладать деньги, но лучше, чтобы они были как можно старше. В противном случае получается, что вы живете от зарплаты до зарплаты, что не очень хорошо с точки зрения финансовой стабильности. При этом, если ваш доход нестабилен, то деньги, которые вы тратите, должны быть еще старше, чтобы обладать подушкой безопасности для месяцев с небольшим количеством клиентов.

Знание, что вам не нужно тратить полученные деньги сразу же, а счета можно оплачивать с помощью автоматического платежа, так как на вашем счете всегда есть необходимая сумма, оставшаяся с прошлого месяца, дает чувство облегчения и свободы.

Иногда, например, во время отпуска, стоит оглянуться назад, чтобы увидеть ее полную картину и поменять что-то для более легкого управления жизнью. Ведение бюджета за счет созревших денег помогает трезво взглянуть на свои дела.

Следование четвертому правилу означает, что вы тратите меньше, чем зарабатываете. Чтобы накопить изначальную сумму, подсчитайте свои реальные расходы за месяц, и постепенно отложите ее. Затем вам стоит тратить именно эти деньги, а текущую зарплату откладывать на будущее. Таким образом, возраст ваших денег будет ровно месяц, что является хорошим стартом для жизни на «созревшие» деньги.

Есть еще один способ дать деньгам возможность побыстрее созреть – спринт. Для него вам понадобится в короткий промежуток времени накопить как можно большую сумму денег, используя все возможные меры. К таким мерам могут относиться:

вторая работа (скорее всего, удаленная);

фриланс, в котором вы можете использовать свои хобби; продажа ненужных вещей;

покупка только самого необходимого, то есть полный отказ от развлечений;

сдача в аренду части своего имущества.

Естественно, долго жить в таком темпе невозможно, поэтому спринт применим только для небольшого промежутка времени. Зато он позволяет быстро достичь цели.

Также для создания денежного резерва хорошо использовать непредвиденные доходы – премию на работе, налоговые вычеты, наследство.

Глава 6. Совместное ведение бюджета

Первый разговор о деньгах в паре обычно не входит в список самых романтичных и приятных моментов. Эта тема считается опасной и неприятной.

Совместный бюджет помогает решить большинство проблем, связанных с финансами в совместной жизни. Он выступает нейтральной и объективной стороной в любых спорах, ведь разговор уже будет идти не о долгах и тратах одного человека, а о том, как эти траты вписываются в бюджет. Он помогает разработать план действий для того, чтобы добиться совместных целей.

Стоит отметить, что совместный бюджет не означает, что один из партнеров контролирует другого. Наоборот, у каждого в паре появляется право голоса в отношении денежных вопросов. Существуют три вещи, которые нужно знать друг о друге для организации совместного финансового быта: привычки, связанные с деньгами – пользуется ли ваш партнер кредитными картами, покупает ли еду только по акции или берет лишь фермерские продукты; представления о финансах в принципе – считаете ли он необходимым иметь наб банковском счету сумму, равную средним расходам на протяжении нескольких месяцев, или живет от зарплаты к зарплате; сколько он планирует вкладывать в совместный бюджет и готов ли помочь расплатиться с вашими долгами.

Эти вопросы стоит обсудить как можно раньше и быть предельно честным. В паре оба человека находятся на одной стороне, так что откровенный разговор может помочь решить множество проблем и прийти к компромиссу. Финансовые привычки чаще всего берут корни в воспитании, поэтому в разговоре стоит упомянуть привычки, принятые в вашей семье, чтобы партнер смог лучше понять ваше поведение и его мотивы.

Во время первого разговора о бюджете обсудите три категории приоритетов, на основе которых вы и будете работать с финансами – твои приоритеты, мои и общие. Попробуйте выделить только самое основное – например, один личный приоритет на каждого и еще два общих. При этом, на личный приоритет у каждого в паре должна быть свобода действий.

Лучше всего иметь один общий банковский счет, так как управлять одной суммой денег проще, чем разрозненными. Постоянный контроль и подсчет денег утомляет вас и отвлекает от движения к целям. Также хорошей идеей будет выделить каждому партнеру определенную сумму «на карманные расходы» для импульсивных покупок, чтобы порадовать себя. Эта сумма может быть чисто символической, если ваша зарплата не позволяет большего.

Чем чаще вы будете обсуждать бюджет, тем легче будут эти разговоры. Как минимум это стоит делать раз в тридцать дней, чтобы понять, на что были потрачены деньги за прошлый месяц и обсудить планы трат на следующий и пересмотреть приоритеты, если нужно. Если вы будете руководствоваться четырьмя правилами системы YNAB, то такие обсуждения не будут приносить вам переживания.

Внимание! Это не конец книги.

Если начало книги вам понравилось, то полную версию можно приобрести у нашего партнёра - распространителя легального контента. Поддержите автора!