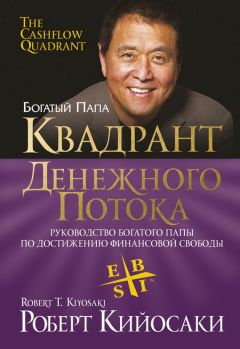

Текст книги "Квадрант денежного потока"

Автор книги: Роберт Кийосаки

Жанр: Зарубежная деловая литература, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 6 (всего у книги 24 страниц) [доступный отрывок для чтения: 6 страниц]

По мере того как мы переходим от пенсионных планов с фиксированными выплатами (которые я называю пенсионными планами индустриальной эпохи) к пенсионным планам с фиксированными взносами (или пенсионным планам информационной эпохи), ответственность за ваше финансовое положение все больше перекладывается на ваши собственные плечи. Поразительно, что лишь немногие заметили это изменение и осознали его далеко идущие последствия.

Пенсионные планы индустриальной эпохиВ индустриальную эпоху пенсионный план с фиксированными выплатами означал, что компания гарантирует выплачивать работнику (обычно ежемесячно) определенную сумму денег до конца его дней. Люди чувствовали себя в безопасности, потому что эти планы обеспечивали им стабильный доход.

Пенсионные планы информационной эпохиНо в 1974 году, когда был принят закон «О безопасности пенсионных доходов наемных работников» (ERISA), правила изменились. Внезапно компании перестали быть гарантами финансовой безопасности работников после завершения их трудовой деятельности. Вместо этого работодатели начали предлагать пенсионные планы с фиксированными взносами. Переход на фиксированные взносы означает, что вы сможете получить обратно лишь то, что вы и ваша компания вложили в пенсионный план за период вашей трудовой деятельности. Иными словами, ваша пенсия определяется исключительно тем, что было вложено в пенсионный план. Если вы и ваша компания не вносили денег, то вы ничего и не получите.

Хорошая новость заключается в том, что в информационную эпоху будет расти продолжительность жизни, а плохая – в том, что вы можете пережить свою пенсию (если даже она у вас будет).

Рискованные пенсионные планыМногие люди не понимают, что если они захотят вернуть вложенные в план деньги, то после принятия закона ERISA нет никакой гарантии, что они их получат. Дело в том, что планы типа 401(k) и супераннуационные планы подвержены воздействию рыночных сил. Другими словами, в один прекрасный день у вас на счете может оказаться миллион долларов. Но если фондовый рынок рухнет, что время от времени случается с любым рынком, то ваш миллион долларов вполне может уменьшиться наполовину или даже полностью испариться. Планы с фиксированными взносами уничтожили гарантию получения пожизненного дохода.

Люди, которые сегодня уходят на пенсию в 65 лет и начинают жить на свои планы с фиксированными взносами, могут остаться без денег, скажем, в 75 лет. И что им делать тогда? Смахнуть пыль со своих старых резюме?

А как обстоят дела у государственного пенсионного плана с фиксированными взносами? Предполагается, что в Соединенных Штатах программа социального страхования «Social Security» обанкротится к 2037 году, а программа льготного медицинского страхования «Medicare» – к 2017 году. Даже сегодня социальное страхование не обеспечивает достаточный доход. А что случится, когда 77 миллионов представителей послевоенного поколения захотят получить вложенные ими деньги, а их не окажется в наличии?

В 1998 году популярный лозунг президента Клинтона «Спасем социальное страхование» принимался с восторгом. Но уже тогда сенатор-демократ Эрнест Холлингс указывал: «Первое, что нужно сделать для спасения системы социального страхования, – это перестать ее грабить». Десятилетиями федеральное правительство под свою ответственность делало «заимствования» из пенсионных денег на свои сиюминутные нужды. Я считаю это классическим примером санкционированной государством схемы Понци.

Похоже, многие политики считают программу социального страхования «Social Security» скорее доходом, который может быть потрачен, чем активом, который требует умелого управления.

Слишком многие люди рассчитывают на государствоЯ пишу книги и создаю различные образовательные продукты, такие как серия обучающих игр «Денежный поток», потому, что индустриальная эпоха стала историей и нам нужно готовиться к возможностям информационной эпохи.

Как сознательный гражданин я обеспокоен тем, что люди, начиная с моего поколения и далее, должным образом не подготовлены к тому, чтобы справиться с различиями между индустриальной и информационной эрой. Особую тревогу вызывает у меня наша финансовая подготовка к выходу на пенсию. Совет «Ходи в школу, затем получи стабильную, постоянную работу» был хорош для людей, родившихся до 1930 года. Сегодня каждому нужно ходить в школу, чтобы получить навыки, необходимые для работы или карьеры, но, помимо этого, нужно еще знать, как заниматься инвестированием – а в программах учебных заведений такого предмета нет.

Одна из проблем, созданных индустриальной эпохой, состоит в том, что слишком многие люди стали полагаться на государство в решении своих собственных трудностей. Привычка перекладывать на государство свою личную финансовую ответственность привела к тому, что сегодня нам приходится сталкиваться с еще более серьезными проблемами.

Подсчитано, что в 2020 году численность населения США достигнет 275 миллионов, из которых 100 миллионов будут рассчитывать на государственную поддержку. В эту группу будут входить федеральные служащие, военные в отставке, почтовые служащие, школьные учителя и прочие работники государственных учреждений, а также пенсионеры, ожидающие выплат от программ социального страхования «Social Security» и льготного медицинского страхования «Medicare». С точки зрения заключенных договоров их ожидания государственной поддержки вполне обоснованны, потому что большинство из них в той или иной форме делали инвестиции в эти обещания на протяжении всей своей трудовой жизни. К сожалению, за многие годы было дано слишком много обещаний. Теперь пришло время платить по счетам.

Я не думаю, что эти финансовые обещания могут быть выполнены. Если государство пойдет по пути дальнейшего повышения налогов, чтобы обеспечить выплаты по этим обязательствам, тогда все, кто может удрать, удерут в страны, где налоги намного ниже. В информационную эпоху термин «офшор» необязательно будет означать другую страну как налоговую гавань. Офшорной зоной вполне может стать киберпространство.

Грядут великие переменыЯ вспоминаю предупреждение президента Джона Ф. Кеннеди: «Грядут великие перемены». Что ж, эти перемены уже наступили.

Как заниматься инвестированием, не будучи инвесторомПереход от пенсионных планов с фиксированными выплатами к пенсионным планам с фиксированными взносами заставляет миллионы людей становиться инвесторами, не имея почти никакого инвестиционного образования. Многие из тех, кто всю жизнь старался избегать финансовых рисков, сейчас вынуждены идти на них. Но оценить свои успехи на этом поприще и понять, были они мудрыми инвесторами или легкомысленными азартными игроками, большинство из них смогут только после выхода на пенсию.

Сегодня фондовый рынок подогревается многими факторами, включая массовый приток неопытных людей, пытающихся стать инвесторами. Их финансовый путь выглядит так:

Подавляющее большинство этих людей относятся к категориям Р и С и по определению ориентированы на безопасность. Вот почему они ищут стабильную работу или создают малый бизнес, который могут контролировать сами. Но из-за пенсионных планов с фиксированными взносами они сегодня мигрируют в квадрант И, где надеются найти безопасность после завершения своей трудовой деятельности. Но, к сожалению, квадрант И не славится своей безопасностью. Наоборот, это квадрант риска.

Поскольку так много людей, находящихся на левой стороне КВАДРАНТА ДЕНЕЖНОГО ПОТОКА, приходят на фондовый рынок искать безопасности, рынок идет навстречу их пожеланиям. Вот почему вы так часто слышите следующие слова:

1. Диверсификация

Люди, которые стремятся к безопасности, часто используют слово «диверсификация». Почему? Потому, что инвестиционная стратегия диверсификации основана на принципе «не проиграть». Она не является инвестиционной стратегией победы. Успешные и богатые инвесторы не занимаются диверсификацией. Они сосредоточивают все свои усилия на чем-то одном.

Уоррен Баффет, возможно, самый выдающийся инвестор в мире, говорит о диверсификации так: «Стратегия, которую мы приняли, не позволяет нам следовать стандартной догме о нормах диверсификации. Многие ученые мужи сказали бы, что наша стратегия, вероятно, более рискованная, чем стратегия, которой руководствуются большинство традиционных инвесторов. Мы не согласны. Мы уверены, что политика концентрации портфеля может снизить риски, если при этом она повышает два показателя: первый – усилия, затрачиваемые инвестором для оценки компании, второй – уровень экономических показателей компании, позволяющий инвестору чувствовать себя уверенно и решиться на покупку»[1]1

Уоррен Баффет. Эссе об инвестициях, корпоративных финансах и управлении компаниями.

[Закрыть].

Другими словами, Уоррен Баффет утверждает, что концентрация портфеля, или сосредоточенность на небольшом количестве инвестиций, является лучшей стратегией, чем диверсификация. По его мнению, именно концентрация требует от вас большего напряжения ума и большей интенсивности мыслей и действий. Далее в своей работе он отмечает, что средний инвестор избегает волатильности, потому что считает ее рискованной. В то же время Баффет утверждает, что, наоборот, «истинный инвестор приветствует волатильность ценных бумаг».

Выбираясь из финансовых проблем и двигаясь к финансовой свободе, мы с Ким не занимались диверсификацией. Мы концентрировали наши инвестиции.

2. Голубые фишки[2]2

Голубые фишки – акции или ценные бумаги наиболее крупных, ликвидных и надежных компаний со стабильными показателями получаемых доходов и выплачиваемых дивидендов. – Прим. перев.

[Закрыть]

Инвесторы, ориентированные на безопасность, обычно покупают акции крупных, известных компаний. Почему? Потому, что, по их мнению, они более надежны. Компания может быть надежной, но фондовый рынок этим качеством не отличается. «Голубые фишки» не защитят ваши деньги от свободного падения рынка.

3. Взаимные фонды

Люди, которые мало знают об инвестировании, чувствуют себя в большей безопасности, когда передают свои деньги управляющему фондом в надежде на то, что он распорядится ими лучше, чем они сами. И это разумная стратегия для тех, у кого нет намерения стать профессиональными инвесторами. Но проблема в том, что, какой бы разумной ни была стратегия, это еще не значит, что взаимные фонды являются менее рискованными, чем другие инвестиционные инструменты.

Сегодня рынок наводнен миллионами людей, которые по своей природе стремятся к безопасности. Но из-за изменений в экономике они вынуждены переходить с левой стороны КВАДРАНТА ДЕНЕЖНОГО ПОТОКА на правую сторону, где в действительности нет даже намека на безопасность. Это и вызывает у меня самую большую тревогу.

Наступает время великих экономических потрясенийВсе готово к великому экономическому потрясению. Такие потрясения всегда отмечают конец старой эпохи и рождение новой. В конце каждой эпохи находятся люди, которые двигаются вперед, в то время как другие цепляются за идеи прошлого. Я боюсь, что люди, которые все еще веруют в то, что ответственность за их финансовую безопасность должны нести компания или государство, в ближайшие годы испытают сильное разочарование. Это идеи индустриальной эры, а не информационной.

Ни у кого нет хрустального шара, чтобы заглянуть в будущее. Я подписываюсь на рассылки многих служб инвестиционных новостей, и каждая из них дает свой прогноз. Одни обещают, что ближайшее будущее будет блестящим. Другие предрекают, что прямо за ближайшим поворотом нас подстерегают кризис рынка и очередная Великая депрессия. Чтобы оставаться объективным, я выслушиваю обе стороны, так как каждая из них высказывает идеи, к которым стоит прислушаться. Я не изображаю из себя прорицателя, пытающегося предсказать будущее. Вместо этого я продолжаю накапливать знания, необходимые в квадрантах Б и И, и стараюсь быть готовым ко всему, что может произойти. Подготовленный человек будет процветать независимо от того, в каком направлении станет развиваться экономика.

Если бы можно было положиться на историческую статистику, тогда человеку, который доживет до 75 лет, было бы суждено пройти через одну депрессию и две серьезные рецессии. Мои родители прошли через депрессию, а беби-бумеры, родившиеся после Второй мировой войны, не прошли – пока.

Сегодня всем нам нужно беспокоиться не только о гарантированной занятости. Я считаю, что нам следует сосредоточиться на собственной долгосрочной финансовой безопасности и не возлагать эту ответственность на компанию или государство. Времена изменились, когда компании официально заявили, что больше не несут ответственности за ваше существование после ухода на пенсию. Перейдя на пенсионный план с фиксированными взносами, они ясно дали понять, что теперь вы сами несете ответственность за инвестиции в свою пенсию. Сегодня нам необходимо стать более мудрыми инвесторами, бдительно наблюдающими за всеми взлетами и падениями на финансовых рынках. Я советую вам учиться быть настоящими инвесторами, а не отдавать свои деньги тому, кто будет инвестировать их от вашего имени. Если вы просто передадите свои деньги взаимному фонду или консультанту, то вам, возможно, придется ждать до 65 лет, чтобы выяснить, насколько хорошо эти люди сделали свою работу. Если же они сделали ее плохо, то не исключено, что вам придется трудиться до конца своих дней. Миллионам людей придется работать всю оставшуюся жизнь, потому что им будет уже слишком поздно заниматься инвестированием или учиться этому.

Научитесь управлять рискомИнвестиции могут приносить высокий доход при незначительной степени риска. Для этого нужно всего лишь научиться их делать. Это не трудно и, в сущности, очень похоже на обучение езде на велосипеде. На первых порах вам, возможно, придется несколько раз упасть, но через какое-то время падения прекратятся и инвестирование станет вашей второй натурой, так же как езда на велосипеде превращается для большинства из нас в навык, который никогда не забывается.

Проблема с левой стороной КВАДРАНТА ДЕНЕЖНОГО ПОТОКА состоит в том, что большинство людей идут туда, чтобы избежать финансового риска. Я же советую научиться управлять риском, вместо того чтобы избегать его.

РискуйтеЛюди, способные идти на риск, изменяют мир. Очень немногие разбогатели, не рискуя. И слишком многие из тех, кто хотел оградить себя от рискованных жизненных ситуаций, попали в зависимость от государства. Начало информационной эпохи должно стать началом эры малых государств, поскольку поддержание большого государства, если честно, стало слишком дорого обходиться. Однако вместо того, чтобы становиться знающими, образованными инвесторами, миллионы людей во всем мире продолжают верить в архаичную идею права на льготы и пожизненную пенсию. Но эта идея просто неосуществима. Наступление информационной эпохи означает, что всем нам необходимо становиться самодостаточными, расти и принимать на себя персональную ответственность за свою жизнь на пенсии.

Идея «прилежно учиться, а затем найти стабильную работу» родилась в индустриальную эпоху. Но эта эра уже закончилась. Времена меняются. Однако проблема в том, что идеи, владеющие умами многих людей, не изменились. Эти люди все еще думают, что у них есть право что-то получать. Многие все еще полагают, что квадрант И не входит в зону их ответственности. Они продолжают считать, что государство, крупный бизнес, профсоюзы, взаимные фонды или семья позаботятся о них, когда они перестанут работать. Ради их блага мне хочется надеяться, что так и будет. И тогда им не нужно будет читать эту книгу дальше.

Книга «Квадрант денежного потока» была написана, чтобы помочь тем, кто хочет перейти с левой стороны КВАДРАНТА на правую сторону, но не знает, с чего начать. Любой человек может совершить этот переход, если у него будут необходимые навыки и решительность.

Если вы уже обрели финансовую независимость, я могу лишь сказать одно: «Примите мои поздравления». Пожалуйста, расскажите другим о своем пути и направьте их, если они того захотят. Учите их, но при этом позвольте найти свой собственный путь, так как к финансовой свободе ведет множество дорог.

Независимо от того, какое решение вы примете, пожалуйста, запомните следующее: финансовая свобода может достаться вам бесплатно, но она никогда не обходится дешево. Независимость имеет свою цену, и я считаю, что она стоит этой цены. Вот в чем основной секрет: чтобы стать финансово свободным, не нужны ни деньги, ни хорошее формальное образование. Кроме того, этот процесс необязательно связан с риском. Цена свободы измеряется мечтами, желанием и способностью преодолеть разочарования, которые встают у всех нас на пути. Вы готовы заплатить такую цену?

Один из моих отцов заплатил ее. Другой – нет. Но он заплатил совсем иную цену.

Являетесь ли вы настоящим владельцем бизнеса?

Вы им являетесь, если сможете ответить «да» на следующий вопрос:

Можете ли вы оставить свой бизнес на год или более, а затем вернуться и обнаружить, что он приносит еще больше прибыли и управляется еще лучше, чем в момент вашего отъезда?

Да Нет

Глава третья

Почему люди выбирают безопасность, а не свободу?

Многие люди стремятся получить гарантию занятости главным образом потому, что этому их учат и в школе и дома.

Оба моих папы советовали мне поступить в колледж и получить диплом. Но касательно того, что мне делать после получения диплома, их мнения расходились. Мой высокообразованный папа постоянно твердил: «Учись, получай хорошие отметки, а потом найди хорошую стабильную работу».

Он рекомендовал мне жизненный путь, ориентированный на левую сторону КВАДРАНТА ДЕНЕЖНОГО ПОТОКА:

Мой необразованный, но богатый папа советовал ориентироваться на правую сторону КВАДРАНТА: «Учись, получай хорошие отметки, а потом создай собственную компанию».

Их советы были разными, потому что одним руководило стремление к безопасности, которую дает гарантированная занятость, а целью другого была финансовая свобода.

Почему люди стремятся получить гарантию занятости?Многие люди ищут гарантированную занятость главным образом потому, что этому их учат и в школе и дома.

Становясь взрослыми, миллионы людей продолжают следовать этому совету. Многие из нас с раннего детства приучены ценить безопасность, которую дает гарантированная занятость, и не имеют ясного представления о таких ценностях, как финансовая безопасность и финансовая свобода. А поскольку дома и в школе большинство из нас не получают почти или совсем никаких знаний о деньгах, то вполне естественно, что мы еще сильнее цепляемся за идею безопасности, которую дает гарантированная занятость, вместо того чтобы стремиться к независимости.

Если вы посмотрите на КВАДРАНТ ДЕНЕЖНОГО ПОТОКА, то заметите, что его левая сторона мотивируется потребностью в безопасности, а правая – потребностью в свободе.

Основной причиной, по которой 90 процентов населения работают на левой стороне, является то, что их знакомит с ней система образования. После завершения учебы они часто пускаются в неумеренные расходы и увязают в долгах. Это означает, что им приходится еще упорнее держаться за работу, чтобы оплачивать счета.

Я часто встречаю молодых людей, которые получают диплом колледжа вместе с графиком погашения студенческого кредита. Некоторые рассказывали мне, в какое отчаяние они впадали, когда узнавали, что на них висят многие тысячи долларов долга за обучение в колледже. Если погашение кредита брали на себя родители, то им приходилось в течение нескольких лет очень туго затягивать свои финансовые пояса.

Большинство сегодняшних американцев получают кредитную карточку еще в школе и на всю жизнь становятся должниками. Так происходит потому, что они часто следуют сценарию, который стал популярным в индустриальную эпоху.

Что написано в сценарииЕсли мы проследим за жизнью типичного образованного человека, то увидим, что ее финансовый сценарий часто разворачивается примерно так.

Ребенок идет в школу, затем получает высшее образование, находит работу, и вскоре у него появляются деньги на расходы. Молодой совершеннолетний человек может теперь позволить себе снять квартиру, купить электронику, новую одежду, мебель и, конечно же, автомобиль. Вскоре после этого начинают приходить счета.

Однажды этот взрослый человек встречает свою вторую половинку, и между ними вспыхивает искра. Они влюбляются и женятся. Какое-то время жизнь кажется им прекрасной, потому что вдвоем можно жить так же дешево, как одному. Поскольку нужно платить только за одну квартиру, они могут себе позволить понемногу откладывать деньги на покупку мечты всех молодоженов – собственного дома.

Они находят дом, снимают деньги со сберегательного счета и используют их для уплаты первого взноса, а затем берут ипотечный кредит. Для нового дома нужна новая обстановка, и они находят мебельный магазин, который использует в своей рекламе волшебные слова: «Без первого взноса. Минимальные ежемесячные выплаты».

Жизнь прекрасна, и они устраивают вечеринку для всех своих друзей, чтобы показать им новый дом, новую машину, новую мебель и новые игрушки. Они уже по уши в долгах. Затем появляется первый ребенок.

Теперь эти молодые родители должны каждое утро отвозить ребенка в детский сад и мчаться на работу, где им приходится трудиться не разгибая спины. Они оказались в ловушке. Им необходимо иметь стабильную работу просто потому, что от финансового банкротства их отделяет около трех месяцев. Эти люди часто говорят: «Я не могу позволить себе бросить работу. Мне нужно оплачивать счета».

Внимание! Это не конец книги.

Если начало книги вам понравилось, то полную версию можно приобрести у нашего партнёра - распространителя легального контента. Поддержите автора!Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?