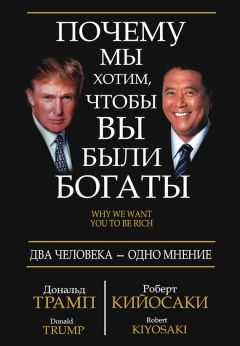

Текст книги "Почему мы хотим, чтобы вы были богаты"

Автор книги: Дональд Трамп

Жанр: Личные финансы, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 8 (всего у книги 23 страниц) [доступный отрывок для чтения: 8 страниц]

Глава 8

Разница между вкладчиками и инвесторами

Точка зрения РобертаМногие люди вкладывают деньги в инвестиционные фонды. Когда я говорю им, что это не инвестиции, они возражают:

– Ну как же не инвестиции? У меня есть паи инвестиционных фондов, вклады в программу 401(k), есть акции и облигации. Разве это не инвестиции?

Приходится немного отступать назад и объяснять подробнее:

– Да, денежные накопления – это одна из форм инвестиций. Поэтому, вступая в инвестиционный фонд, покупая акции и облигации, вы в определенном смысле являетесь инвесторами. Но эти инвестиции носят характер накопительства и отмечены соответствующим накопительным менталитетом.

Давайте рассмотрим философию пассивного инвестора. Как уже было сказано, большинство финансовых консультантов дают вам следующие советы:

• Усердно трудитесь.

• Экономьте деньги.

• Ликвидируйте задолженности.

• Вкладывайте деньги на долгосрочной основе (преимущественно в инвестиционные фонды).

• Диверсифицируйте свои вложения.

На языке финансистов это звучит примерно так: «Проявляйте трудолюбие. Убедитесь, что компания, в которой вы работаете, может предоставить вам подходящую программу 401(k). Вкладывайте в нее максимальные суммы. В конце концов, эти деньги освобождаются от налогообложения. Если у вас есть дом, постарайтесь как можно быстрее рассчитаться с ипотечным кредитом. Если у вас есть кредитные карты, не допускайте по ним задолженности. Имейте сбалансированный инвестиционный портфель из фондов, специализирующихся на акциях крупных, мелких и высокотехнологичных компаний, а также на зарубежных акциях. Когда станете старше, переключитесь на облигационные фонды, чтобы обеспечить себе стабильный доход. И, разумеется, диверсифицируйте, диверсифицируйте и еще раз диверсифицируйте. Неразумно держать все яйца в одной корзине».

Не гарантирую дословность, но думаю, что такие финансовые консультации знакомы многим из вас.

Ни Дональд Трамп, ни я не пытаемся убеждать вас в том, что так делать нельзя. Этот совет вполне пригоден для определенной группы людей, придерживающихся накопительской философии. Я называю их пассивными инвесторами.

Однако я полагаю, что в сегодняшней обстановке вряд ли можно дать более рискованный совет, хотя людям, не имеющим должной финансовой подготовки, он кажется простым, надежным и разумным.

Но давайте вернемся к различию между вкладчиком и инвестором. Основное отличие между ними можно выразить очень просто: степень использования эффекта рычага. Свойство рычага заключается в том, что он позволяет делать больше, затрачивая меньше усилий.

Большинство вкладчиков не используют финансовые рычаги, не имея должной экономической подготовки и опыта их применения. Но позвольте продолжить объяснения. Давайте взглянем на стандартные советы финансовых консультантов сначала с точки зрения вкладчика, а потом с точки зрения инвестора. Или, проще говоря, сначала глазами человека, находящегося в секторах Р и С, а затем Б и И.

Усердно трудитесь

Давайте начнем с совета проявлять трудолюбие.

Когда люди думают об «усердном труде», то относят это понятие непосредственно только к себе, оценивая свою степень усердия. Но в данном случае эффект рычага проявляется лишь в незначительной степени. Когда мы с Дональдом думаем об усердном труде, то прежде всего представляем людей, которые усердно работают, чтобы сделать нас еще богаче. Вот это и есть тот самый рычаг. Люди затрачивают на нас свое время и силы. Как уже говорилось, люди из сектора Б получают большие налоговые льготы, чем в секторах Р и С, потому что они создают рабочие места. Другими словами, наше правительство отдает предпочтение тем, кто создает новые рабочие места, а не тем, кто ищет работу. Если бы все занялись поиском работы, то наша экономика рухнула бы. Для ее роста нужны люди, создающие рабочие места.

Экономьте деньги

Хотя я уже достаточно осветил эту тему в предыдущей главе, осталось несколько моментов, о которых стоит упомянуть.

Проблема заключается в том, что для роста нашей нынешней экономической системы требуются не те, кто экономит и копит деньги, а те, кто делает долги.

Позвольте объяснить эту мысль с помощью схемы, которая впервые была приведена в книге «Богатый папа, бедный папа».

Не сочтите за труд внимательно изучить эту схему. Ваши сбережения – это пассив для банка, хотя для вас они являются активом. С другой стороны, ваши долги – это актив для банка и пассив для вас.

Для того чтобы наша экономическая система продолжала расти, ей нужны умные заемщики – люди, которые берут деньги в долг и становятся за счет этого богаче, а не беднее. Здесь опять-таки применимо правило 90/10. Десять процентов должников в мире используют свои долги, чтобы стать богаче, а 90 процентов из-за этого становятся беднее.

Мы с Дональдом Трампом берем деньги в долг, чтобы стать богаче. Нашим банкирам это нравится. Они хотят, чтобы мы брали у них денег как можно больше, потому что долги клиентов делают богаче и их. Это так называемый принцип использования денег других людей. Мы с Дональдом рекомендуем вам повышать уровень своего финансового образования, чтобы уметь использовать свои долги с пользой для себя. С увеличением количества должников будет отмечаться рост национальной экономики. Если же у нас будет больше экономных и бережливых людей, то она начнет приходить в упадок.

Если вы поймете, что долги можно использовать с пользой для себя, и научитесь использовать их в качестве рычага, то получите большое преимущество перед другими вкладчиками.

Ликвидируйте задолженности

Большинство вкладчиков полагают, что брать в долг – это плохо, а ускоренная выплата ипотечного кредита – это разумно. Да и подавляющее большинство остальных людей отрицательно относятся к долгам и стремятся ликвидировать задолженность. Однако если вы потратите некоторое время на свое финансовое образование, то после этого поймете, что можно намного быстрее продвигаться вперед, используя долг в качестве рычага. Но я опять вынужден предупредить вас, что сначала надо получить необходимые знания и лишь потом связываться с долгами.

Долги бывают хорошими и плохими. Одна из целей финансового образования и состоит в том, чтобы научиться различать, когда можно пользоваться долгами, а когда нет.

Мы с Дональдом любим заниматься недвижимостью, и наши банкиры охотно ссужают нас деньгами на строительство. Разумеется, недвижимостью надо еще и умело управлять. Она тоже может быть доходной и убыточной.

Люди, вкладывающие деньги в инвестиционные фонды, лишь с большим трудом могут воспользоваться эффектом финансового рычага, потому что большинство банков не ссужают фонды деньгами. Почему? Очевидно, банкиры считают фонды слишком рискованными и предпочитают более надежные инвестиции в недвижимость.

Точно так же, как в 1970‑е годы мой бедный папа понес большие финансовые потери из-за того, что копил деньги, сегодня миллионы людей теряют свои вложения по тем же причинам.

В этой экономической обстановке вкладчики оказываются в числе проигравших, а должники выходят в победители. Однако из каких бы соображений вы ни брали деньги в долг, делать это надо с большой осмотрительностью.

Вкладывайте деньги на долгосрочной основе

Термин «долгосрочные вложения» может иметь много значений.

1. Взгляните на уже упомянутый совет финансового консультанта как на рекламную презентацию: «Отдайте мне ваши деньги на долгие годы, и в течение всего этого времени вы еще будете оплачивать мне накладные расходы». Я называю это рекламной презентацией, потому что такая «долгосрочная инвестиция» очень напоминает акцию авиакомпании, предлагающей льготы тем, кто много летает. Она тоже хочет привязать к себе лояльных и состоятельных клиентов.

2. В течение всего срока, на который сделаны долгосрочные вложения, вам придется платить инвестиционному фонду комиссионные. Это равносильно тому, что вы заплатите брокеру за покупку дома, а потом регулярно будете платить ему комиссию за то, что живете в своем доме.

3. Инвестиционные фонды проигрывают другим видам инвестиций потому, что вам приходится оплачивать услуги по менеджменту ваших вложений. Я согласен, что за работу надо платить, но мне не нравится, когда платить приходится за плохую работу.

Многие люди вкладывают деньги в инвестиционные фонды на длительный срок. Однако эти фонды не создают эффекта рычага. Как уже было сказано выше, мой банкир не станет вкладывать миллионы долларов в инвестиционный фонд уже хотя бы потому, что это слишком рискованно. Кроме того, в фондах вы лишены контроля за своими инвестициями (об этом мы поговорим несколько позже).

Одно из отличий между взаимными и хеджевыми фондами состоит именно в эффекте рычага. Хеджевые фонды зачастую используют заемные средства. Почему так происходит? Если вы используете взятые в долг деньги, то повышаете отдачу от своих вложений (если вы умный инвестор). Другими словами, чем больше доля ваших собственных средств в инвестициях, тем меньше их доходность.

Для взаимных инвестиционных фондов существует свое место и время. Время от времени я тоже вкладываю в них деньги. Но лично мне эти фонды напоминают рестораны быстрого питания. Если заглядывать в них изредка, то ничего плохого в этом нет, но главное, чтобы это не вошло в привычку.

Диверсифицируйте, диверсифицируйте и еще раз диверсифицируйте

Уоррен Баффет, которого считают самым богатым инвестором в мире, так говорит о диверсификации: «Диверсификация – это защита от невежества. В ней очень мало смысла, если вы знаете, что делаете».

Итак, возникает вопрос: от чьего невежества вы в данном случае пытаетесь защититься? Своего или вашего финансового консультанта?

У слова «диверсификация» опять же есть много значений. Обычно под этим понимают то, что нельзя класть все яйца в одну корзину. Но именно это и делает Уоррен Баффет. Как-то раз мне довелось услышать от него: «Держите все яйца в одной корзине, но более тщательно за ней присматривайте».

Лично я диверсификацией не занимаюсь, во всяком случае, так, как советуют финансовые консультанты. Я не покупаю различные виды акций и другие ценные бумаги, а предпочитаю сосредоточиться на чем-то одном. Успех мне приносит именно целенаправленность, а не диверсификация.

Одним из лучших приемов, помогающих сосредоточиться, мне видится использованием следующего акронима:

Ф = форсируй

О = один

К = курс и

У = успех

С = состоится

Вот как это у меня происходит. На протяжении многих лет я вкладывал деньги в недвижимость – до тех пор, пока не добился успеха. Я и сегодня продолжаю инвестировать в недвижимость. Когда мне захотелось получше разобраться в облигациях, я вложил в них деньги и стал ожидать, пока они принесут мне прибыль. Добившись этого, я понял, что облигации мне не нравятся, и с тех пор больше не занимаюсь ими. Я удачно купил акции двух компаний в ходе их первичного публичного размещения и заработал на них миллионы. Но затем решил, что больше заниматься этим не буду. Сегодня я, главным образом, предпочитаю все же недвижимость.

Для меня диверсификация – это занятие оборонительной позиции, поэтому я не вижу в ней эффекта рычага.

Большинство людей считают диверсификацию хорошей стратегией лишь потому, что она защищает инвесторов от них самих и от некомпетентных и недобросовестных советчиков.

Традиционные финансовые консультации, рекомендующие усердно трудиться, ликвидировать задолженности, инвестировать на длительный срок и диверсифицировать, хороши для среднего инвестора, то есть пассивного вкладчика, который каждый месяц передает свои деньги кому-то в управление. Этот совет хорош также для богатого человека, которому лень учиться, чтобы стать хорошим инвестором. В эту группу попадают многие кинозвезды, ведущие спортсмены и богатые наследники. Вся задача для них заключается в том, чтобы найти себе хорошего финансового консультанта.

Однако вы должны знать, что в данном случае наблюдается очень слабый эффект рычага, а именно он служит ключом к большому богатству.

Рычаг как ключ к успеху

Еще когда люди жили в пещерах, они искали средства, чтобы сделать больше, прилагая меньшие усилия. И самыми ранними такими средствами были огонь и копье, придававшие людям силы для выживания в суровой окружающей среде. Много позже копья уменьшились в размерах и превратились в лук и стрелы, которые еще лучше позволяли добиться большего с меньшими затратами.

Шло время. Люди продолжали изобретать новые средства, расширяющие их возможности. Так была приручена лошадь. Она использовалась не только для транспортировки и обработки почвы, но и стала мощным средством ведения войны.

Когда был изобретен порох, то правители, имевшие на вооружении орудия, начали одерживать верх над теми, у кого их не было. Народы, находившиеся на более низкой стадии развития, например американские индейцы, гавайцы, маори в Новой Зеландии, аборигены Австралии и многие другие, были покорены благодаря пороху.

Давайте вернемся к различию между вкладчиком и инвестором. Основное отличие между ними можно выразить очень просто – степень использования эффекта рычага. Свойство рычага заключается в том, что он позволяет делать больше, затрачивая меньше усилий.

Роберт Кийосаки

Всего 100 лет назад лошадей заменили автомобили и самолеты. И опять новые изобретения были применены как в мирных, так и в военных целях. Сегодня страны, контролирующие запасы нефти, имеют мощный рычаг воздействия на весь остальной мир.

Радио, телевидение, телефон, компьютер, на котором я пишу эту книгу, и интернет тоже являются формами таких рычагов. Каждое новое изобретение дает больше богатства и власти тому, кто имеет к нему доступ и умеет им пользоваться.

Если вы хотите разбогатеть и избежать участи жертвы глобальных экономических изменений, очень важно использовать самый мощный из всех рычагов – свой разум. Если вы хотите приобрести и сохранить богатство, то не найдете лучшего рычага, чем финансовое образование.

Наше с Дональдом преимущество заключалось в том, что у нас были богатые папы, которые ввели нас в мир денег. Но богатые папы могли лишь познакомить нас с ним, а все остальное мы должны были делать сами. Нам еще предстояло многому учиться, практиковаться, исправлять свои ошибки и расти. Точно так же, как родители в пещерах учили своих детей пользоваться копьем, наши богатые папы учили нас пользоваться деньгами и своими мозгами.

Возможно, кое-кто из вас скажет: «А у меня нет богатого папы. Я родился в бедной семье, и у меня не хватает образования». Именно из-за такого образа мышления ваши шансы приобрести и, что самое главное, сохранить богатство остаются призрачными. Они малы, потому что вы используете самое главное свое достояние – разум – против себя. Вы используете свой мозг для того, чтобы найти оправдание, а не для того, чтобы делать деньги. Помните, что ваш разум – это самый мощный рычаг. Но любой рычаг представляет собой палку о двух концах. Он может использоваться и во благо, и во вред. Так, например, долги могут сделать вас и богатым, и бедным.

Я не получил блестящего образования и тоже родился в бедной семье. Единственное, что у меня было, это богатый папа, который научил меня пользоваться умом, чтобы делать деньги, а не придумывать оправдания. Богатый папа терпеть их не мог. Он всегда говорил, что любым оправданиям грош цена. Именно поэтому их так много у неудачников. Он любил повторять: «Если ты не можешь контролировать свой разум, то не сможешь контролировать и жизнь». Теперь, встречая несчастного, больного и бедного человека, я понимаю, что он оказался в таком состоянии только потому, что потерял контроль над своими мыслями – величайшим инструментом, дарованным нам Богом.

Несмотря на то что и у Дональда, и у меня сегодня много денег, нам доводилось переживать и крупные финансовые потери. Если бы мы использовали свой разум лишь для того, чтобы обвинять других и оправдываться, то ничего не имели бы.

Мы все рождены, чтобы быть богатыми

Итак, мы говорим вам сегодня то, что слышали в свое время от наших богатых пап: «Мы все рождены, чтобы быть богатыми. Нам дан самый мощный рычаг на свете – наш разум. Так используйте его, чтобы добывать себе богатство, а не искать оправданий».

Резюме

Разница между пещерными людьми и обезьянами состоит в умении использовать рычаги. Разница между богатыми, бедными и представителями среднего класса состоит в умении использовать рычаги. Разница между вкладчиками и инвесторами состоит в умении использовать рычаги. Разница между представителями секторов Р и С квадранта, с одной стороны, и Б и И – с другой, состоит в умении использовать рычаги. Хорошо подготовленный и дисциплинированный инвестор может получить значительно больший доход с меньшей степенью риска и с меньшим начальным капиталом, но тут нужен эффект рычага. А для этого надо учиться и с толком использовать свой разум.

Точка зрения ДональдаВ чем разница между вкладчиком и инвестором? Несколько лет назад мой знакомый, который придерживается иудейской веры, дал ответ на этот вопрос: «Моисей был инвестором, а Иисус вкладчиком». Я не знаю, понятен ли для вас смысл этого ответа, но, во всяком случае, он дает пищу для размышлений на эту тему.

Я рассматриваю инвесторов как активных вкладчиков. Инвестиции – это способ делать деньги, а делаются они не за одну ночь. Вкладчикам действительно требуется для этого много времени. Если же из вкладчика вы превратитесь в инвестора, то ваши доходы существенно возрастут.

Многие люди боятся риска или не хотят тратить время на то, чтобы обучаться искусству инвестиций. Роберт делает большое дело, разъясняя людям различные подходы в обращении с деньгами. Не случайно его книга «Богатый папа, бедный папа» разошлась по всему миру. Причина такого невероятного успеха в том, что он не жалеет времени на объяснения.

Инвестор несет большие деньги в банк и большие деньги из банка. Вкладчик несет большие деньги в банк и маленькие из банка. Такой образ возникает у меня перед глазами каждый раз, когда я думаю о разнице между инвестициями и денежными вкладами. Сила сбережений вкладчиков в последнее время значительно уменьшилась.

Инвесторы – это своего рода провидцы, заглядывающие в будущее. Эта их особенность основана на уверенности и точной оценке степени риска и позволяет им без страха нести большие суммы и в банк, и из банка. Инвесторы заранее видят свой выигрыш.

Я редко ощущаю потребность убеждать людей в правоте своих идей и вообще не стану с ними разговаривать, если почувствую, что мне их придется убеждать. Я никого не уговариваю, а просто довожу до их сведения, что мое предложение пойдет всем на пользу. Я не вступаю в сделки с людьми, если заранее не уверен в успехе. Даже в самом начале своей карьеры я настолько ясно видел ожидаемый результат, что это определяло все мои мысли и поступки.

Деньги в чем-то сродни таланту. Они не принесут большой пользы, если держать их при себе. Деньги надо растить, подпитывать и с толком использовать. Для этого требуется время, труд и терпение. Есть немало одаренных людей, которым так никогда и не удается раскрыть свои таланты, потому что они этим не занимались. Точно так же бывает и с потенциально великими идеями, которые так и не доводятся до логического конца, потому что у их авторов не хватает времени как следует поработать над ними.

Инвестиции постоянно требуют к себе ответственного отношения. Не каждому дано стать инвестором, но инвестиции схожи с любым другим навыком. Стоит начать ими заниматься и почувствовать первые результаты, как это занятие начинает доставлять большое удовольствие. Я предвижу вашу реакцию: «Как можно получать удовольствие от инвестиций?» Когда я слышу такие слова, то сразу понимаю, что этот человек еще ни разу не пробовал заниматься этим бизнесом.

Многие из вас уже достаточно хорошо меня знают, чтобы понять: я очень люблю приключения. Но я никогда не пускаюсь в авантюру, если речь заходит о финансах. Не стоит этого делать и вам. Однако и избегать действий, которые могут радикально изменить вашу жизнь к лучшему, – это не самое удачное решение.

Мы уже затрагивали вскользь тему страха и борьбы с ним. В этом тоже кроется различие между вкладчиком и инвестором. Вкладчики постоянно пребывают в царстве страха. Инвесторы побеждают свой страх и получают заслуженную награду. Определите, в чем причина ваших страхов, и начинайте целенаправленно их изгонять!

Когда в самом начале своей карьеры я впервые приехал на Манхэттен, рынок недвижимости находился в таком зачаточном состоянии, что люди впервые за всю историю начали поговаривать о банкротстве, которое грозило Нью-Йорку. Эти опасения порождали другие страхи, и люди стали терять веру в свой город. Это была не самая благоприятная обстановка для новичка в области недвижимости.

Инвесторы – это своего рода провидцы. Они видят дальше сегодняшнего дня.

Дональд Трамп

Однако в этой проблеме я разглядел большие возможности, потому что для меня Манхэттен всегда был центром мира независимо ни от каких текущих (и, как я был уверен, временных) финансовых кризисов. Поэтому страх на самом деле только подогрел мои амбиции и смелость, вместо того чтобы подорвать их. Именно в то время я начал подумывать о приобретении громадного участка вдоль Гудзона – 100 акров незастроенной земли. Финансовый кризис не помешал моим планам и мечтам. Я не стал откладывать свои замыслы до лучших времен и твердо решил обустроить этот участок независимо от экономической обстановки.

Вкладчики же долго выжидают и в результате упускают благоприятные возможности. Быть может, в данный момент у вас не хватает денег и обстановка не самая идеальная, но значит ли это, что вы не должны думать и работать над своими идеями, прокладывая себе путь к лучшему будущему? Ситуация редко когда бывает идеальной, но менталитет активного инвестора поддерживает в вас готовность к реализации любых возможностей, всплывающих на поверхность. Дайте себе шанс и ищите такие возможности при любом экономическом климате. В этом и заключается эффект рычага.

Ваша точка зрения

Подумайте, в какой мере вы используете эффект рычага в вашей сегодняшней жизни.

Как вы используете в своих интересах время других людей? __________

Как вы используете в своих интересах деньги других людей? __________

Как окружающие вас люди используют в своей жизни эффект рычага? __________

Можете ли вы сделать то же самое? __________

Читая эту книгу дальше, отмечайте новые примеры использования эффекта рычага, которые помогут вам ответить на возникающие вопросы.

Внимание! Это не конец книги.

Если начало книги вам понравилось, то полную версию можно приобрести у нашего партнёра - распространителя легального контента. Поддержите автора!Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?