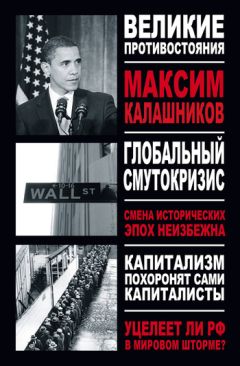

Текст книги "Глобальный Смутокризис"

Автор книги: Максим Калашников

Жанр: Публицистика: прочее, Публицистика

сообщить о неприемлемом содержимом

Текущая страница: 3 (всего у книги 53 страниц) [доступный отрывок для чтения: 13 страниц]

Глава 1

СЛЕПОТА «МУДРЕЦОВ»

Падение кумиров

– А какое вы, литератор без ученой степени, имеете право рассуждать о перспективах глобального кризиса? – спросят у меня. Мол, есть и более авторитетные мнения признанных светил экономики, всяких финансовых гуру и иже с ними.

Имею полное право, читатель. Ибо экономическая наука, особенно западная, оказалась слепой и глухой. Да-да, со всеми ее математическими моделями и «техническим анализом», с Гарвардом и Принстоном, вместе взятыми. Не менее слепой и глухой, чем советское обществоведение при Горбачеве. По очень простой причине: в западной экономической мысли почти полную монополию со второй половины 1970-х годов захватили приверженцы «неограниченного капитализма», либеральные фундаменталисты-монетаристы. Отправная точка – 1976 год, когда знаменитый монетарист Фридман получил Нобелевскую премию по экономике. С тех пор либеральные фундаменталисты захватили полное господство в науке. Ну, а если какое-то направление монополизирует знание, если какое-то учение объявляется «единственно верным» – то знанию приходит конец. Ибо начинаются схоластика, шоры на глаза, игнорирование всего, что противоречит «единственно верному учению».

Это и случилось на Западе. Тамошняя экономическая наука Мегакризис проморгала. Она его не предвидела. Впрочем, кризис проморгали и западные финансовые «гуру». Например знаменитый глава Федеральной резервной системы Алан Гринспен.

Осенью 2008-го происходит сенсация: глава Федеральной резервной системы (ФРС) США Алан Гринспен кается в ошибках, приведших США и весь мир к новой Великой депрессии! Гринспен, которого еще недавно почитали чуть ли не как живого бога и «отца» самого долгого в истории Америки периода экономического роста, слетает с пьедестала.

Выходец из семьи еврейских эмигрантов (из Польши и Германии), Гринспен (Гриншпун, 1926 г. р.) трудился главой ФРС с 1987 по 2006 год. Приняв бразды правления Федеральным резервом после острейшего кризиса октября 1987 года (который мог бы погубить США, если бы не капитуляция Горбачева), Гринспен успешно привел Америку к следующему кризису.

24 октября 2008 г. на слушаниях в Комитете конгресса США по надзору и правительственной реформе под руководством Генри Уоксмена («автора» скандальных слушаний по проблемам коррупции американских госструктур в Ираке и разоблачений руководства банка Lehman Brothers) недавний «живой бог» американской экономики был вынужден каяться и брать на себя часть вины за нынешний суперкризис. Оказалось, что именно по его вине надулся «пузырь недвижимости», а банки погрязли в работе с пустыми деривативами.

«Я не раз говорил в своих выступлениях, что перед нами не пузырь, а всего лишь пена – много маленьких локальных пузырьков, которые никогда не вырастут настолько, чтобы представлять угрозу здоровью нашей экономики». Так Алан Гринспен писал в своем труде «Век нестабильности» еще в 2007 г. Ну, и вы будете называть его мудрецом?

А уже в октябре 2008-го Гринспен признает: он недооценивал создающиеся риски и слишком верил в свободный рынок, который якобы может оценивать риски лучше государства. Теперь неизбежны, по его словам, ужасные последствия – массовые увольнения и безработица, недоступность кредита, угроза гибели пенсионных накоплений. Отставной глава ФРС считает, что множество «экзотических» финансовых инструментов (пустых бумажек-деривативов) исчезнет. Да и государства не позволят возродиться этому абсурдному спекулятивному «казино». Гринспен также добавил, что происходящее сейчас в мире перевернуло его понимание о том, как вообще функционирует рынок. И текущий кризис может, по его словам, считаться уникальным явлением, которое случается раз или два за сто лет.

Все это похоже на переживания студента, получившего «неуд» за свою первую курсовую работу. Если бы не одно «но»: Алан Гринспен считался наивысшим экономическим авторитетом почти двадцать лет. Он – олицетворение неолиберального, ультракапиталистического курса, коим США и весь Запад следовали с начала 1980-х. Олицетворение глобализации и либерализации по-неоконсервативному. Олицетворение политики максимально освобожденного рынка при минимуме государственного регулирования. И крах Гринспена – крах всего этого курса.

Примечательно, что бывший шеф ФРС формировался как личность как раз во времена нелиберального, полусоциалистического Нового курса Рузвельта и его преемников (1932 г. – середина 1950-х). Более того, его отец Герберт Гринспен, сам бизнесмен и финансист, слыл ярым сторонником широкого использования плановых начал и государственных программ в экономике и даже написал по этому поводу книгу. Но его сын качнулся в откровенный ультралиберализм. Огромное влияние оказало на него знакомство в 1953 году с дамой-философом Эйн Рэнд (Алисой Розенбаум). Она родилась в 1905 году в Санкт-Петербурге, в семье фармацевта Зиновия Розенбаума. Окончив Петроградский университет в 1924 году, а потом – Государственный институт кинематографии, она в 1931 году эмигрировала из СССР в США, где и взяла себе новое имя.

Как вспоминал впоследствии сам Гринспен, «она заставила меня поверить, что капитализм – это не только эффективная и практичная система, но еще и высоконравственная». Рэнд-Розенбаум была ко всему прочему фанатичной антисоветчицей и сторонницей превосходства свободного рынка над любыми формами коллективизма и социализма. Она всячески доказывала нравственность либерального капитализма, считая свободный рынок необходимым злом, каковое, дескать, наилучшим образом подходит для несовершенной человеческой натуры. Она произносила гневные тирады против благотворительности и равного распределения материальных благ из сострадания к ближнему, так как эти явления, мол, не соответствуют единственно верным принципам рыночного капитализма, разумного индивидуализма и рационального действия в исключительно своих интересах. Мол, только капиталистическая система ценностей на основе принципов свободного рынка может выступать универсальным регулятором не только в политических и экономических процессах, но и в отношениях между людьми.

Другим учителем Гринспена был знаменитый Мильтон Фридман, создатель теории монетаризма – неограниченного капитализма.

И вот Гринспен, дорвавшись до высшей финансовой власти в США (и, как следствие, во всем мире), попытался воплотить в жизнь эту ультралиберальную утопию. И сейчас своими глазами видит ее крах.

Подумать только! Ведь еще летом 2005 года свет увидело 93-страничное аналитическое исследование «Норма Гринспена», где либеральные светила– экономисты Принстонского университета Алан Блайндер и Рикардо Рис (Ricardo Reis) пели Гринспену настоящую осанну: «Мы считаем, что у нас есть все основания заявлять, что Алан Гринспен – величайший руководитель центрального банка из всех, когда-либо живших на Земле…» Сенатор от республиканской партии Джон Маккейн в 1999 году заявил: «Я бы не только назначил его главой ФРС на новый срок… Если бы он, не дай бог, умер, я бы поступил так же, как в фильме «Уик-енд у Берни». Я бы надел ему на глаза темные очки и, поддерживая его (в стоячем положении. – Прим. ред.), до последнего убеждал бы окружающих в том, что он еще живой…» Маккейн имел в виду сюжет черной комедии, где герои, угодив в неприятную ситуацию, выдавали умершего босса за живого человека. Сегодня все вышло ровно наоборот: Гринспен жив, но не знает, куда деться от стыда.

…Самое интересное во всей этой истории – полная слепота спесивой и самоуверенной экономической науки Запада, еще вчера с апломбом и безапелляционностью заявлявшей о либерализме как об единственно верном учении. О том, что все, дескать, идет нормально, что никакого кризиса не будет. И при этом потрясали перед всем миром якобы безупречными математическими моделями. Американский экономист Нуриэль Рубини, который осмеливался предсказывать нынешний кризис много лет назад, подвергался настоящей травле – точно какой-нибудь «классово чуждый элемент» во время китайской культурной революции в 1960-е или как «неарийский физик» в годы Третьего рейха. Точно так же травили и Линдона Ларуша. Но именно они, «маргиналы», оказались намного более эффективными прогнозистами, нежели все официальные либералы-экономисты Запада, захватившие почти полную монополию в науке, начиная с конца 1970-х!

Они проспали крах «пузыря» так называемой «новой экономики» в 2000–2001 годах. Они хором отрицали очевидное – повышение цен на золото. А до того – бредили вечным «бескризисным ростом» в условиях спекулятивно-«постиндустриальной» экономики. Прозевали они и ипотечный кризис.

Таким образом, мы видим полный крах либерально-монетаристской экономической науки на Западе. Ее представители действительно оказались опасной сектой фундаменталистов-слепцов. И ее монополия в науке завела весь мир в Великую депрессию-2.

В то же время в РФ существовало мощное течение экономистов и ученых, предсказывавших нынешний кризис. С конца 1990-х – сужу по своему кругу знакомых экономистов и аналитиков – об этом говорили Михаил Делягин, Михаил Хазин и Андрей Кобяков, Игорь Бощенко и Леонид Пайдиев. Это не считая десятков авторов аналитических статей в патриотической русской прессе. Кризис давно предрекали и «красные», и «белые» аналитики в РФ. Даже сам знаменитый махинатор-строитель «МММ» Сергей Мавроди уже в 2000 году заявлял, что у Соединенных Штатов – «пирамида», аналогичная его собственной, обрушение коей – вопрос лишь времени.

Получается, что русские оказались намного умнее и дальновиднее западных ученых. Одно только смущает: все помянутые аналитики относились и относятся к неправительственным кругам. Официальная экономическая наука в РФ и ведомственные аналитики до последнего повторяли аргументы обанкротившихся либеральных экономистов Европы и США! А в разработке правительственных программ принимали участие все тот же Егор Гайдар со своим Институтом переходного периода, все те же птенцы «ленинградского либерального гнезда» 1980-х.

ИНФОРМАЦИЯ К РАЗМЫШЛЕНИЮ

Обстановка на Западе складывается критическая. Экономисты «мейнстрима» на Западе обанкротились. Но для вывода Европы и США из новой депрессии нужны новые экономисты со свежими идеями. У Рузвельта, начавшего Новый курс в 1932 году, вместо тогдашнего либерального монетаризма в запасе была целая когорта профессоров-экономистов с левыми взглядами. Например, профессоры Тагвелл и Берли из Колумбийского университета. Тагвелл в 1932 году, став консультантом по вопросам сельского хозяйства, откровенно воспевал опыт СССР, где создается система, обеспечивающая «необходимое для всех, а не роскошь для немногих». Не будучи коммунистом, он ратовал за планово-рыночную, смешанную экономику. Берли, консультируя Рузвельта по вопросам денежного обращения, считал наибольшим злом засилье олигархического капитала. Мол, нет большой разницы, управляют ли страной «комитет комиссаров или группа директоров». Надо, дескать, строить «коллективизм без коммунизма», жестко регулируя монополии и сверхкрупный бизнес.

Итак, в 1932 году на Западе была сильная, альтернативная тогдашнему либеральному монетаризму экономическая школа, каковая и вытянула его из Великой депрессии-1. А есть ли такая школа сегодня, во времена Депрессии-2?

Увы, пока в тех же США за спиной «самого демократичного» президента Обамы стоят все те же либеральные финансисты-фундаменталисты, что в 90-е годы и создавали «экономику» финансовых спекуляций, – Рубин, Саммерс, Гейтнер, Волкер.

А что в Российской Федерации? Очевидно, что целая когорта приверженцев либерального фундаментализма, захватившая господство с конца 1980-х и послушно повторявшая ходы западного экономического «мейнстрима», опозорилась навсегда. Вывести РФ из кризиса эти люди не в состоянии. Получается, государство должно прибегнуть к помощи «альтернативных» экономистов, которые не только предупреждали о кризисе, но и давали дельные предложения о том, как защититься от его последствий. И чем скорее это произойдет, тем лучше будет для страны.

Слепота американских и европейских «мейнстримных» экономистов и финансистов просто поразительна. Они много лет не замечали очевидного.

Летом 2006 года результаты опроса граждан США, проведенного «The Wall Street Journal» и «NBC News», произвели эффект разорвавшейся бомбы. Американцы всерьез ожидают заката Соединенных Штатов.

Итак, на вопрос «США движутся…»

«правильным курсом» – ответили только 27 % опрошенных;

«неправильным путем» – 60 % респондентов.

Затруднились с ответом – 13 %.

На очень интересный вопрос о том, что в долгосрочной перспективе ожидает Америку, 81 % ответили – «спад», 12 % – «подъем», а затруднились сказать что-то определенное 7 %.

Однако самые удручающие результаты принес третий вопрос. Итак, «жизнь будущих поколений американцев будет»:

«лучше, чем сейчас» – 27 %;

«хуже, чем сейчас» – 65 %.

Затруднились с ответом – 8 % респондентов.

Таким образом, еще до разразившегося с лета 2007 года ипотечного кризиса большинство опрошенных граждан США свыклось с мыслью о том, что их страну ждет глубокий экономический спад, и даже более того – настоящий упадок.

В том же году китайский экономист Лау Най-Къюнг привел свои выкладки и пришел к выводу: Соединенные Штаты должны пережить долговую катастрофу, каковая, в свою очередь, сорвет в спираль жестокого кризиса всю мировую экономику.

Итак, по состоянию на начало 2006 года власти США накопили своих обязательств по отношению к кредиторам американского государства (внешний долг), пенсионерам и бедным (социальные обязательства) огромную сумму – 43 триллиона долларов. На тот момент – по 145 000 долларов на каждого жителя страны или по 350 тысяч долларов на каждого работающего. Одно это грозит экономике Штатов банкротством.

Однако совокупный долг Америки еще больше! Ведь надо учитывать долги граждан по кредитным картам и ипотечным ссудам. Американцы уже практически ничего не сберегают – все уходит в оплату за долги. Была сломана этика сбережения, основа капитализма. Американцев приучили: не отказывай себе ни в чем, бери все в долг. И вот итог: уже в 2000 году впервые за двадцать лет семейная задолженность в США перевалила за 18 % семейных доходов, отстающихся после выплаты налогов. Одна лишь задолженность по кредитным картам тогда достигла в среднем 7200 долларов на семью. Сейчас, очевидно, эта статистика выглядит еще более удручающей.

Дефицит торгового баланса США достиг 6,5 % и финансируется за счет работы печатного станка. Центральные банки стран, что торгуют с Америкой, имея положительное сальдо, потом на эти напечатанные доллары покупают казначейские облигации США, используя их в роли валютных резервов. Так поступают, например, РФ, Япония, КНР, Гонконг. Американцы же, продав свои облигации, на те же доллары финансируют свой бюджетный дефицит.

Таким образом, США живут не по средствам, наращивая свой бюджетный дефицит, снижая налоги и продолжая тратить астрономические суммы на оккупацию Ирака и Афганистана (а это 5–6 млрд. долларов в месяц).

Китайский экономист еще в 2006 году, до ипотечного кризиса, сделал вывод, что кризис в США неизбежен и его не предотвратят никакие экономические меры – ни кратко-, ни долгосрочные. Ибо время упущено. По мнению Лау Най-Къюнга, падение доллара вызовет крах и фондового рынка. Он предсказал и ипотечный кризис, когда миллионы американцев не смогут выплачивать долги с процентами по ипотечным займам. Вместе с тем американцы не смогут рассчитаться с долгами, повисшими на их кредитных картах, они уменьшат объемы покупок товаров, начнут меньше ездить на отдых и т. д. Это все – сильный экономический спад в США, а также – угроза того, что американское государство не сможет платить по всем своим обязательствам.

Девальвация доллара заставит Юго-Восточную Азию сбрасывать доллары и казначейские облигации США, что приведет к обвалу рынка, к дикой инфляции в Америке. Федеральной резервной системе придется задирать учетную ставку, что в сочетании с гиперинфляцией усугубит спад экономики. Поток экспорта азиатских стран в США прекратится – и экономический кризис охватит весь мир.

Китаец еще в 2006 году делает вывод: Америке скоро будет так плохо, что она не сможет помешать росту и экспансии Китая. Даже если США придется начать очередную «устрашающую» войну, им придется выбирать противника не сильнее Ирана. И такое положение продлится как минимум до 2020 года, что станет «периодом стратегических возможностей» для КНР. При этом важно нарастить внутреннее потребление Китая, чтобы уничтожить зависимость от американского рынка сбыта…

Нелегкая судьба Нуриэля Рубини

Когда в 2006 году профессор-экономист Нью-Йоркского университета Нуриэль Рубини выступал перед экономистами в МВФ, он заявил, что Америку ждет жестокий финансово-экономический кризис. Рубини заявлял, что США столкнутся с «нефтяным шоком», с кризисом на рынке недвижимости, с падением «потребительского доверия» и с рецессией – то есть с экономическим застоем, если не спадом. Профессор доказывал: когда масса ипотечных должников в США не сможет совладать с выплатами, рухнет вся система связанных с ипотекой ценных бумаг – а это триллионы долларов. Тогда, дескать, зашатается вся глобальная финансовая система. Дальше будут искалечены или вовсе разрушены хедж-фонды, инвестиционные банки и другие базовые финансовые структуры: такие, как ипотечные корпорации «Фанни Мэй» и «Фредди Мак».

Тогдашнее выступление Рубини было встречено издевательским смехом американских ученых-экономистов. Они накинулись на него, как стая черных ворон на белую «отщепенку». Мол, этот выходец из иранских евреев осмеливается говорить такое, когда безработица и инфляция в США низки, когда экономика хотя еще и слабовата, но выказывает рост! И вообще, мол, Рубини – давний пессимист, который регулярно выступает с мрачными пророчествами, не используя при этом никаких математических моделей.

В 2007-м предсказания Рубини сбылись с пугающей точностью. Теперь профессора приглашают для консультаций на самые «американские верхи».

Но Рубини выступал далеко не единственной Кассандрой. С 1990-х годов о грядущем крахе американской финансовой системы говорили и наши оппозиционные экономисты и мыслители (Кобяков, Хазин, Григорьев, Калашников-Кугушев, Юрий Мухин, а также многие коммунисты и русские националисты). Да и в Америке о том же самом твердили Пол Кругман, Линдон Ларуш, Лестер Туроу. Последний, например, в «Будущем капитализма» (1997) заявил: западную систему сгубят колоссальный дефицит внешней торговли США, разрастание спекулятивного сектора и увеличение внешнего долга, рост числа стариков при уменьшении числа молодых и работоспособных, упадок системы образования и «неофеодализация» общества. Что ж, до последнего момента все эти предупреждения пропускались мимо ушей.

О том, что финансовая система США движется к катастрофе, еще с 1990-х годов в полный голос говорили и экономисты – сторонники «физической экономики», что группируются вокруг Линдона Ларуша. О том же самом с цифрами и графиками в руках твердили и Михаил Хазин, и Андрей Кобяков (http://rpmonitor.ru/ru/detail_m.php?ID=10380), и многие другие. Причем правыми оказались именно те наши экономисты, что выступают антилибералами и оппонентами официальному монетаристскому курсу.

Однако в Соединенных Штатах экономическая наука, где почти полное господство с 1980-х годов захватили либерало-монетаристы, сегодня настолько деградировала, что до последнего не замечает очевидных вещей. Она оказалась даже более заидеологизированной, нежели советская экономическая наука 1970-х годов. (Интересная деталь: нынешние белые американцы не желают не только работать на заводах, но даже и думать ленятся: среди американских экономистов-оппонентов Рубини – сплошь люди с индийскими именами-фамилиями. Впрочем, и сам профессор – совсем не англосакс!)

И вот результат – США стоят накануне новой Великой депрессии. А вместе с ними – и весь «глобальный» мир. Надвигается жесточайший системный кризис капитализма, который – и мы это знаем по историческим аналогиям – ведет к войнам, революциям, попыткам передела уже поделенного мира.

Когда Рубини вновь пригласили выступить в Международном валютном фонде в сентябре 2007-го, на него уже не глядели как на безумца.

Тогда он предупредил, что есть угроза лопания некоторых «уважаемых структур» с Уолл-стрит. И точно: через шесть недель разорился банк «Bear Stearns». После Федеральная резервная система США принялась лихорадочно накачивать деньгами некоторые инвестиционные банки и маклерские конторы, открывая им льготные кредитные линии. И что же? Большинство американских экономистов заявило, что кризис преодолен. Профессор Рубини назвал все это «бредовым самодовольством» («delusional complacency») и предсказал самое кошмарное развитие событий. Как то: волну корпоративных банкротств, коллапс на рынке недвижимости и муниципальных заемных бумаг (бондов), а также – крах одного из больших региональных или федерального банка, что спровоцирует панику среди вкладчиков по всей стране. И снова Рубини посрамил большинство американских экономистов: коллапсировал банк «ИндиМак» (Калифорния).

Теперь к Рубини прислушиваются еще внимательнее. Он выступает перед конгрессом США, в Давосе, встречается с главами центральных банков. И все время пророчит системный кризис банковской системы США. Изучая череду экономических кризисов 90-х, этот талантливый и разносторонне образованный ученый пришел к выводу: экономика США, в общем, страдает теми же пороками и уродствами, что и страны «поднимающихся рынков», которые пережили тяжелые кризисы (Мексика в 1994-м, Таиланд, Индонезия и Южная Корея в 1997–1998годах, Бразилия и РФ в 1998 году, Аргентина в 2000-м). Что там, что в США, по мнению профессора, – одни и те же слабости. То есть дефицит текущего счета (страна тратит больше, чем зарабатывает), финансирование этого дефицита через непомерные заимствования за рубежом, плохая регуляция банковской системы, что безудержно влезает в долги и бездумно раздает кредиты. И все это дополняется слабым корпоративным управлением, густо замешанном на коррупции.

Рубини не верили, ибо он работал на исторических параллелях и на сравнении экономик разных стран. Он не строил моделей, а учитывал все аспекты дела. Подражая знаменитому Кейнсу, он не записывал уравнения, а вникал в суть происходящего. И… оказался прав. Анализируя череду кризисов 90-х, он указал на место следующего коллапса – на Соединенные Штаты, дефицит платежного баланса коих в 2004 году составил 600 миллиардов долларов. Именно тогда он стал набрасывать сценарии экономической катастрофы из-за роста этого дефицита в сочетании с небывалым надуванием «пузыря недвижимости». Цены на «риэл истейт» в Америке стали расти – а ФРС в то же самое время сократила учетную ставку почти до нуля. Тогда он говорил, что пузырь скоро лопнет, а иностранные инвесторы начнут отказываться от доллара и перестанут своими вложениями финансировать бюджетный дефицит США, равно как и дефицит текущего счета Америки. (Кобяков и Хазин говорили об этом с 2000 года.)

В своей статье от 5 февраля 2008 года «Растущий риск системного финансового кризиса: двенадцать шагов к финансовой катастрофе» Рубини набросал такой сценарий: «Замкнутый круг, в котором глубокая рецессия увеличивает и углубляет финансовые потери, а те в свою очередь делают рецессию еще более суровой».

Шаг первый – самое сильное падение цен на жилье в истории Америки. Цены упадут на 20–30 % от своего пика летом 2006 года и тем самым уничтожат от 4 до 6 триллионов долларов «домового капитала» (то есть оценочной стоимости домов и квартир). Рыночная стоимость жилья у 10 миллионов домохозяйств станет ниже, чем их обязательства по кредитам. У людей появится огромный соблазн бросить свои дома и отослать ключи в банк по почте. Десятки застройщиков станут банкротами.

Шаг второй – дальнейшие списания «ядовитых» активов банками, размер которых превзойдет самую высокую на сегодня оценку банка «Голдман Сакс» в 400 миллиардов долларов. Около 60 % всех ипотечных кредитов, выданных с 2005 по 2007 года обладали, по мнению Рубини, «ядовитыми свойствами». Доступность всех видов кредитов значительно упадет.

Шаг три – огромные потери в кредитах без обеспечения: кредитных картах, автокредитах, кредитах на образование.

Шаг четвертый – понижение кредитных рейтингов страховщиков муниципальных облигаций (MBIA, AMBAC), которые не заслуживают высоких (ААА) рейтингов. Эти компании оказались держателями самых «радиоактивных» ипотечных ценных бумаг, тем самым превратившись в самых безрассудных спекулянтов. Списываем еще 150 миллиардов долларов.

Шаг пятый – таяние рынка коммерческой недвижимости.

Шаг шестой – банкротство крупного регионального или национального банка. (Сбудется: осенью 2008 года разрились три из пяти крупнейших банков Уолл-стрит!)

Шаг седьмой – огромные потери в индустрии корпоративных выкупов с помощью кредитов (leveraged buy-outs). Сотни миллиардов долларов таких кредитов сейчас «висят» на балансах банков.

Шаг восьмой – волна корпоративных банкротств. В среднем американские компании находятся в неплохой форме, но значительная их часть малоприбыльна и обременена огромными долгами. Эти банкротства повлекут за собой потери на непрозрачном рынке свопов по кредитным банкротствам (размер действующих контрактов на нем равняется на сегодня 45 триллионов долларов). По очень скромным оценкам Рубини, потери составят 250 миллиардов долларов. Обанкротятся некоторые страховые компании.

Шаг девятый – развал «теневой финансовой системы». Проблемы с хедж-фондами, специальными инвестиционными инструментами (special investment vehicles) и другими «экзотическими животными» из мира финансовых производных усугубятся тем, что у них нет прямого доступа к финансированию от центральных банков.

Шаг десятый – дальнейшее обрушение фондового рынка. Банкротства хедж-фондов, растущее количество требований по довнесению маржи и сворачивание коротких позиций приведут к резкому падению цен.

Шаг одиннадцатый – исчезновение ликвидности на большинстве финансовых рынков, включая межбанковский и денежный рынки.

Шаг двенадцатый – «замкнутый круг убытков, уменьшения капитала, ликвидации активов с помощью судебных приставов и пожранные распродажи по ценам значительно ниже рыночной стоимости». В сумме убытки превысят 1 триллион долларов, и рецессия станет еще более серьезной.

Если рецессия продлится более полутора лет, то все попытки остального мира «оторваться» от американского кризиса будут бесполезны.

ИНФОРМАЦИЯ К РАЗМЫШЛЕНИЮ

Сможет ли Федеральная Резервная система спасти Америку? По мнению Рубини – не может. По восьми причинам. Суммируя эти восемь причин, можно сказать, что ФРС может справиться с проблемой нехватки ликвидности, а не банкротства. «Легкая» монетарная политика угрожает уже ослабленному доллару. Система кредитных рейтингов полностью разрушена безрассудством рейтинговых агентств-»очковтирателей»: S&P, Fitch и Moody’s. Правительство ничего не сможет поделать с кризисом доверия, и в этом корень проблемы.

Профессор Рубини не оставляет надежды на то, что именно государство послужит спасителем американской экономики с помощью принятия новых надзорных законов и мер. Альтернативное решение проблемы было сформулировано в конце 1920-х годов Эндрю Меллоном, министром финансов США: «Избавьтесь от рабочих, акций, ферм и недвижимости». «Паника вычистит гниль из системы. Высокая стоимость жизни упадет. Цены будут скорректированы и усердные граждане восстановят былое процветание».

Меллон – представитель монетаристов восьмидесятилетней давности. Они уже тогда своим идиотизмом умудрились вогнать Америку и весь Запад в тяжелейший кризис 1929 года. В те годы президент Гувер смело шел на повышение налогов и на снижение государственных расходов (практика 90-х годов в РФ) и отрицал вскую необходимость помощи государства безработным и производству. США оказались на грани гражданской войны – и спасаться от нее пришлось с помощью Нового курса Рузвельта, заимствовавшего многое из практики СССР и Третьего рейха. В Германии Великая депрессия привела к власти Гитлера. А затем – и привела мир к Второй мировой войне.

А к чему приведет нынешняя Депрессия-2?

Летом 2008 года Рубини говорит о том, что США вошли в рецессию. Когда Джим Нассл (Jim Nussle), отвечающий в Белом доме за государственный бюджет, заявил в июле 2008 года о том, что Америка избежала рецессии, Рубини высказал в этом сильнейшее сомнение. По его мнению, эта рецессия будет худшей со времен краха 1929 года.

И Рубини, еще вчера подвергавшийся травле, снова оказывается правым! Катастрофа разражается в сентябре 2008 года.

А значит, на горизонте – рост безработицы, корпоративные банкротства и прочие «прелести», причем на годы вперед! Выбор прост: либо правительство США национализирует закладные и поможет гражданам-должникам выплачивать долги (в обмен на согласие банков принимать платежи по долгам со сниженными процентами), либо придется национализировать банковскую систему США. То есть выполнять один из пунктов программы Ленина и большевиков – под угрозой того, что банковская система Америки в противном случае просто рухнет. Рубини убежден, что кризис недвижимости стоит не 300 млрд. долларов, как уверяют нас официальные власти, а 1–1,5 триллиона.

Однако кризис, по Рубини, уже вышел за пределы рынка недвижимости. Впереди – кризисы по долгам, что наделали миллионы американцев по кредитным карточкам, по студенческим займам, по автомобильным кредитам, по займам под недвижимость и дома, по корпоративным задолженностям и т. д. В основе лежит скверная работа агентств по оценке кредитоспособности, упущения властей и отчаянно плохое состояние всей финансовой системы США. Не нужно строить сложных эконометрических моделей, чтобы понять: кризис на рынке недвижимости привел к тому, что масса людей либо лишилась работы, либо с трудом выплачивает долги и проценты по закладным, чтобы не оказаться просто бездомными. А значит, всем этим миллионам американцев нечем платить по другим – в том числе и потребительским – кредитам. Все это вызовет еще одну волну банкротств предприятий. Поэтому скоро огромное число банков США под угрозой разорения побегут в Федеральное агентстсво по страхованию вкладов, федеральный долг США раздуется до невероятной величины и сложится с долгами граждан-потребителей и долгами корпораций…

Ученый заявляет, что тогда США попадут в опасную зависимость от других стран-кредиторов США. То есть от Китая, РФ и стран Персидского залива, что сегодня по сути финансируют американский платежный дефицит. Все они – не партнеры, а соперники Америки. «Это может стать началом конца Американской империи!» – пророчит профессор.