Автор книги: Роман Аргашоков

Жанр: Личные финансы, Бизнес-Книги

Возрастные ограничения: 6+

сообщить о неприемлемом содержимом

Сколько на самом деле проходит денег через ваши руки?

Чтобы жить по средствам, надо их иметь.

Давайте выполним небольшое упражнение, чтобы понять, сколько на самом деле проходит денег через наши руки. Запишите свои цифры, а я укажу другие просто для примера.

Определите свой текущий возраст: 30 лет.

Определите, во сколько лет вы начали работать: 22 года.

Сколько лет вы уже работаете: 8 лет.

Сколько месяцев вы уже работаете: 8 лет × 12 месяцев = 96 месяцев

Какая ваша текущая зарплата: 35 тысяч рублей.

С какой зарплаты вы начинали трудовую деятельность: 15 тысяч рублей.

Какую зарплату можно считать средней за прошедшие 8 лет: 25 тысяч рублей.

Как определить среднюю зарплату? Просто сложить начальную и конечную зарплату и разделить пополам, то есть вычислить среднее арифметическое? Но увеличение доходов могло происходить неравномерно. Вы могли большую часть времени просидеть на маленьких деньгах – от 15 до 20 тысяч – и лишь под конец «выстрелить» на 35 тысяч. Но могло быть наоборот. Вы почти сразу вышли на 35 тысяч, и занижать себе среднюю зарплату не хотелось бы.

Решение: высчитываете среднее арифметическое, а дальше корректируете вниз или вверх по ощущениям, в зависимости от того, сколько денег вы получали большую часть карьеры. Точность до рубля здесь не важна, важен принцип. В моем примере среднее арифметическое для упрощения совпало с реальной средней зарплатой, так как увеличение доходов происходило равномерно и прямолинейно.

Сколько денег прошло до сих пор через ваши руки: 96 месяцев × 25 тысяч = 2 400 000 рублей (два миллиона четыреста тысяч рублей).

Возможно, вам кажутся немного несопоставимыми цифры 25 тысяч и 2 миллиона, но привыкайте. Просто вы редко подсчитываете свои доходы за большое время. Считаем дальше.

Сколько лет вам еще работать до выхода на пенсию: 30 лет.

Сколько месяцев вам еще работать до выхода на пенсию: 30 лет × 12 месяцев = 360 месяцев.

До какого уровня доходов вы планируете вырасти: 70 тысяч рублей.

Конечно, многие верят в себя и захотят написать здесь суммы от 500 тысяч до нескольких миллионов. Давайте немного заземлимся. Человеческий мозг с трудом, но верит в утроение доходов. Однако с деньгами нужно обращаться аккуратно, считать консервативно, с запасом. Поэтому мы возьмем не больше удвоения. Если вы вчерашний студент и получаете свою первую зарплату, например, 15 тысяч рублей, то возьмите удвоение от зарплаты нормального специалиста в вашей сфере со стажем 2–3 года работы.

Какой средний доход вы будете получать до выхода на пенсию: 52 500 рублей.

Предлагаю здесь для упрощения считать просто среднее арифмети – ческое – (35 тысяч + 70 тысяч): 2 = 52 500 рублей.

Сколько денег пройдет через ваши руки до выхода на пенсию: 52 500 × 360 = 18 900 000 рублей (восемнадцать миллионов девятьсот тысяч рублей). Сколько денег пройдет через ваши руки за всю жизнь: 2 400 000 + 18 900 000 = 21 300 000 рублей (двадцать один миллион триста тысяч рублей).

Этих денег может хватить на квартиру, машину с регулярной сменой на новую раз в пять лет, ежегодный отпуск, рождение и обучение детей, создание пассивного дохода. Одним словом, основные жизненные цели любого среднего человека могут быть достигнуты.

Конечно, вы можете мне возразить, что я не учитываю необходимость покупать еду и покрывать текущие расходы. Но и вы не учитываете возможности приумножения денег в инвестициях и более быстрого увеличения доходов, чем до 70 тысяч рублей к моменту выхода на пенсию. На самом деле денег будет еще больше – потом покажу это на примере.

Получается, что через наши руки проходят миллионы рублей. Просто мы никогда не видели столько одновременно, так как уже до конца месяца успеваем потратить месячный доход. Небольшие накопления чаще всего не проживают дольше полугода, и то в лучшем случае.

Все, что надо сделать, – подсчитать эти деньги и увидеть, как вы на них покупаете свои машины и квартиры. Тогда тратить накопления на чрезмерное количество кальянов, походов в кафе, одежды и прочей мелочи не захочется.

Нужно составить личный финансовый план – помесячный план достижения материальных целей. Когда с помощью математического расчета вы поймете достижимость всех своих целей, мотивации правильно управлять деньгами и не тратить все накопления будет через край.

ЗАДАНИЕ

Подсчитайте примерную сумму денег, которая пройдет через ваши руки за всю жизнь.

Какие ошибки совершают финансово неграмотные люди при попытках начать правильно управлять деньгами

– Как вам удалось получить сегодня хоть маленькую, но все-таки прибыль?

– Я начал с большой прибыли.

Иногда люди задумываются об изменении подхода к управлению деньгами, начинают действия, но без необходимых знаний совершают ошибки. Они видят негативные результаты и думают: «Нет, финансовая грамотность не работает». Но дело не в финансовой грамотности, а в неверных подходах.

Рассмотрим основные ошибочные действия, которых на самом деле более пятидесяти.

Из транжирства в тотальную экономию и назад«Теперь я буду на всем экономить», – раз в несколько месяцев решают транжиры. С маршруток пересаживаемся на автобус – экономим 20 рублей; перестаем пить кофе из автомата или в «Макдоналдсе» – экономим 30–100 рублей; еду берем из дома, а не ходим в столовую или кафе. Подумаешь, пролили борщ на ноутбук и «попали» на ремонт! Зато сэкономили 100 рублей.

Такая неверная экономия приводит к резкому снижению качества жизни. Получается, как в анекдоте.

АНЕКДОТ В ТЕМУ

– Доктор, а я буду жить?

– Батенька, а у вас деньги-то хоть есть?

– Нет.

– На черта вам такая жизнь?!

Так и горе-эконом – за неделю наэкономил аж 1,5 тысячи рублей ценой потери качества жизни. Затем решил, что пусть она пропадет пропадом, такая экономия. Добежал до ближайшего торгового центра, чтобы привычными способами поднять себе настроение. Спустил 1,5 тысячи сэкономленных денег, потратил еще в три раза больше и думает: «Нет, финансовая грамотность не работает».

Хотя вовсе не стоит кидаться из одной крайности в другую – из транжирства в тотальную экономию и обратно. Это неверный подход, и понятно, почему человек срывается.

На черта вам такая жизнь?!

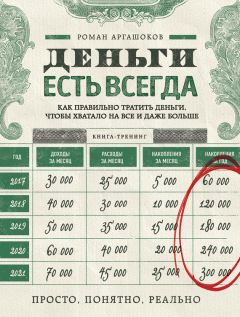

Бо́льшие доходы решат все проблемы

Рассмотрим на примере. Человек зарабатывал 35 тысяч и тратил 30 тысяч. Откладывал аж 5 тысяч в месяц, за год это 60 тысяч рублей. Кому хватит этих денег, чтобы купить квартиру? Вопрос риторический. Нет, не хватит – наш человек понял это уже на третий месяц. Но положительных эмоций-то хочется. И что он сделал? Купил новый телевизор, IPhone, планшет или еще что-то. Количество гаджетов растет, а качество жизни кардинально не меняется.

И человека посещает озарение: «Просто надо еще больше зарабатывать». Увеличил доходы на 10 тысяч. Половину прибавки направил на потребление и теперь тратит 35 тысяч рублей. А другую половину прибавки направил на достижение крупных материальных целей – все по науке. Теперь он откладывает в месяц 10 тысяч, в год 120 тысяч. Кому этого хватит на покупку квартиры? Еще один риторический вопрос.

Получается тупиковая ситуация. Вроде все делаем правильно – зарабатываем далеко не маленькие деньги, откладываем весьма существенную часть дохода, накапливаем, но к квартире не приближаемся. Странно.

То, что не хватит на квартиру, человек опять же понял на третий месяц. Но теперь хотя бы хватает на автомобиль KIA Rio в кредит. Правда, стоимость машины выросла в полтора раза за счет переплаты по кредиту, и достижение следующей цели отодвигается.

И так далее – с ростом доходов деньги начинают тратиться на более дорогую одежду, на съем более комфортного жилья, на телефон с бо́льшим объемом памяти, на более дорогие путешествия. Квартира покупается в лучшем случае с помощью ипотеки. Но ее стоимость растет в 2–5 раз в зависимости от срока погашения. Только подумайте: за 5-миллионную квартиру заплатить 25 миллионов – это же караул!

А если с доходами возникают перебои? Высокие доходы – как высокая скорость у автомобиля: если не сможешь с ней совладать, то разобьешься. При потере доходов люди загоняют себя в огромные долги, потому что платежи по ипотеке, автокредиту, потребительскому кредиту, кредитным карточкам уже никуда не деть. Да и тратить на отдых хотелось бы как раньше. Не зря говорят: «Богатые тоже плачут».

Покупка ненужных вещей по акции впрок, чтобы сэкономитьМои знакомые очень любят практиковать этот вариант. В гипермаркетах начинают пачками бытовой химии загружать тележку. Я говорю: «Зачем вам столько? Ваших запасов хватит, чтобы обстирать дивизию». Они отвечают: «Рома, сейчас акция, надо брать».

Дальше в тележку загружаются кирпичи из замороженных кусков мяса – баранины, свинины, печени. Запасы не помещаются в холодильник, и они купили отдельную морозильную камеру. Думаете, готовятся к войне?! Нет, просто цена выгодная, надо брать.

Другой пример. Мой друг собирался купить KIA Sportage. Денег на эту покупку было 1 100 000 рублей. Он нашел через знакомых выход на коммерческого директора автосалона, договорился о предоставлении хорошей скидки. Купил в хорошей комплектации, правда, за 1 450 000 рублей. Пришлось залезть в небольшой кредит.

И таких примеров миллионы. Рекламщики отлично знают, насколько сильно людям «деньги жгут ляжку» (это из «Калины красной» Шукшина). Вот и предлагают всевозможные «выгодные» способы расстаться с деньгами. Но покупка ненужных товаров даже по сниженной цене не делает их нужными. Это просто выброшенные деньги.

Хочу денег!Люди говорят: «Хочу денег». А на самом деле хотят более высокого качества жизни. Большую часть денег мы тратим на эмоции. Расходы на выживание у нас минимальные. Мы хотим не гречку или вермишель быстрого приготовления, а стейки и брендовую одежду. Согласны? Мы хотим положительных эмоций.

Когда деньги потрачены, а эмоций недостаточно, мы грешим на свои доходы. Но удвоение доходов нам не поможет. У нас низкий КПД перевода денег в качество жизни! Даже если увеличивать доход хоть до 500 тысяч рублей в месяц. Я знаю людей, которым мало и этих доходов. И так до бесконечности.

Пересмотреть свои финансовые привычки? Ни за что!Часто некоторые расходы не доставляют прежнего удовольствия, потому что приелись. Но мы по привычке продолжаем тратить деньги. Знаете, почему? Если вы не совершите привычные расходы, то резко почувствуете себя несчастным, даже обделенным. Ну неужели мы не можем позволить себе привычные суши или кофе на вынос?

Ведь это похоже на наркоманию. Удовольствие доставляет не потребление, а снятие ломки при отказе от привычной покупки. Вдумайтесь в это!

Пойду подниму настроение в торговом центреКогда у нас плохое настроение, мы стремимся срочно его улучшить. Если есть деньги, то самый привычный способ – покупки. Мы заходим в торговый центр, начинаем поднимать настроение, поднимаем, поднимаем, поднимаем и… пропускаем момент, когда следовало бы остановиться. В итоге получаем удручающую выписку по кредитной карте, настроение падает и опять нуждается в улучшении.

Замкнутый круг, скажете вы? Как бы не так. Оформляем следующую кредитную карту, третью, четвертую, пятую. До тупика еще далеко. Потом такие люди приходят ко мне на коучинг с 15 кредитами и ежемесячными платежами под 100 тысяч рублей.

Инвестиции – развлечение для богатых с миллионами рублейБольшинство людей воспринимают инвестиции как развлечение стоимостью в миллионы рублей для богатых, вроде гольфа или поло на слонах.

А простым смертным, чтобы ворочать миллионами, нужно перевернуться в инкассаторской машине (шутка!).

Но инвестиции – инструмент заработка денег. А деньги нужны для покупок. Человек с высокими доходами может сделать даже крупные покупки меньше чем за год, то есть без инвестиций.

И только если доходов недостаточно для покупок чего-либо за год, появляется потребность в инвестициях. Чем меньше ваши доходы, тем нужнее вам инвестиции. И вкладывать можно начать, имея на руках всего лишь 5 тысяч рублей.

У меня неподходящая для планирования ситуацияЭто очень распространенная отговорка финансово неграмотных людей. Мой опыт говорит, что именно им планирование нужно больше всех. Дело в том, что финансовой стабильности в течение долгого времени не бывает ни у кого. А план работает как гранитные берега реки, сдерживая силу стихии.

Мой личный опыт управления деньгами таков. Вначале были долги, и я откладывал составление финансового плана до момента их погашения. После того как погасил их и сформировал резерв денег на полгода жизни, сразу же лишился дохода – наступил кризис 2008 года. Случайно это совпало или не случайно – решайте сами.

Тогда я задумался, каким должно быть планирование при нестабильном источнике дохода. Отложил еще на неопределенное время. Зарабатывал по 30 тысяч рублей в месяц, это как раз был прожиточный минимум с учетом, что был запас денег.

И помню, как в один из очередных семинаров по финансовой грамотности, которые я тогда лишь организовывал, меня проняло. Нужно составить финансовый план вопреки всей неопределенности. Решил – и составил.

В следующем месяце доход скакнул до 150 тысяч рублей. Это не был системный результат, и вскоре доход упал до 50 тысяч. Но это было больше обычной тридцатки. Опять вроде бы случайность, но почему она возникла именно после составления плана? Затем я перестал удивляться и понял, что это просто работает!

Когда составишь себе план, начинаешь искать возможности его реализовать и находишь их. А часто возможности сами находят тебя. Чем неустойчивее ваша финансовая ситуация, тем сильнее вы нуждаетесь в финансовом планировании.

Вывод: люди учатся в вузах, в автошколах, на курсах повышения квалификации, на курсах иностранных языков, на курсах начинающих родителей и много где еще. Для чего? Чтобы научиться действовать правильно, без ошибок.

Почему же вы считаете, что с управлением деньгами вы сможете справиться без обучения? Ведь это абсурд! Именно за эту иллюзию люди расплачиваются финансовыми проблемами. Целых 95 процентов людей планеты финансово безграмотны. Как хорошо, что у вас хватило дальновидности вырваться из этой толпы страдальцев и войти в 5 процентов людей, которые заставили деньги работать на себя.

Какой финансовый сценарий вас ждет?

Теперь я точно знаю, в сорок – все только начинается!

Рубль

Какие варианты финансовых сценариев проживают люди? Приведем 3 типовых примера.

Борьба за выживаниеТаким людям не везет с наследством и хорошими доходами. Почему-то высокие доходы люди воспринимают как некую случайность, как наличие квартиры от родителей. Будем исправлять эти иллюзии в будущей книге.

Доходы у выживающей семьи не превышают 50 тысяч рублей. До появления детей они успевают немного пожить для себя, съездить за границу в Турцию или Египет по горящей путевке, походить по недорогим ночным клубам с друзьями.

Но с появлением детей становятся нужны деньги на подгузники, детское питание, лекарства, одежду, игрушки и детский сад. Приходится перенаправить на детей все, что раньше тратили на себя, любимых.

Затем дети идут в школу. Нужны одежда, учебники, ранцы, канцелярские товары, дополнительные курсы, экскурсии. Естественно, тут тоже большая часть денег, свободных от оплаты жилья и питания, уходит на детей.

Затем дети идут учиться в какой-нибудь недорогой вуз, делают первые шаги в карьере. Все это время родители обычно им помогают.

В таких условиях если и удается купить машину, то какой-нибудь экономкласс российского, французского или недорогого корейского автопрома. Если новый автомобиль, то наверняка в кредит. Если не в кредит, то подержанную.

Если нет своего жилья, то приходится снимать что-то тесное, не слишком комфортное и довольно мрачное. Купить удается комнату в общежитии, в коммуналке, студию или однокомнатную квартиру. Отпуск проводится дома, в гостях на даче, на российских курортах, а горящие туры в Турцию и Египет воспринимаются как праздник.

Скорее всего приходится регулярно обращаться за кредитами. Сумма долгов растет, ежемесячный платеж по кредитам тоже. Погашение кредитов съедает существенную часть дохода и душит семейный бюджет.

Накоплений к пенсии удается сделать немного. Скорее всего, на пенсии приходится подрабатывать. Если дети выросли разгильдяями, то даже с нищенской государственной пенсии приходится помогать им, решать их проблемы.

Детали этой истории могут незначительно меняться, но суть остается прежней. Как вы видели из данных статистики, большая часть россиян проживает именно такой сценарий.

Таков российский вариант известного фильма «День сурка» – день Юрка. Каждый день Юрок едет на работу, чтобы заработать денег на завтрашний проезд на работу.

Средний вариантЗдесь людям повезло с жильем, которое могло достаться от родителей, и/или у них доходы от 50 до 120 тысяч рублей в месяц на семью.

На себя, любимых, деньги есть всегда, даже при наличии детей. Забывать про приятные походы в кафе, кино, подарки, гаджеты не приходится. Да и дети чаще всего посещают всевозможные платные кружки для ускорения развития. Школы выбираются с углубленным изучением языков или других предметов.

При отсутствии своего жилья квартира покупается. Вначале однушка, потом с доплатой меняется на двушку, трешку, вполне может хватить и на дачу.

Если говорить о машинах, то, как и в предыдущем примере, начать можно с российского, французского или недорогого корейского автопрома, чтобы не надрываться. Но постепенно переходят на премиальные корейские и японские марки и даже на не самые дорогие модели немецких автомобилей.

В отпуск ездят регулярно, 1–2 раза в год. Помимо стандартных Турции и Египта, могут позволить себе европейские и азиатские страны.

Ребенок поступает в приличный вуз с котирующимся дипломом. Кредиты если и используются, то, скорее всего, не выходят из-под контроля. Вполне возможно, семье удается помогать родителям. Обязательно формируются накопления на старость.

Такая семья проживает не звездную жизнь, конечно, но сытную, в меру спокойную и насыщенную эмоциями и впечатлениями. К сожалению, таких россиян намного меньше и они считаются элитой. Говорят, что счастье не в деньгах. Именно в этом сценарии, то есть при наличии денег, в этом можно убедиться!

Зажиточный вариантДоходы семьи в этом сценарии колеблются от 120 до 500 тысяч рублей. Они позволяют себе иметь два жилья – квартиру и загородный дом.

Автомобилей в семье также два, у мужа и у жены. Марки начинаются от недорогих версий немецких и английских машин и доходят до премиальных стоимостью 2–4 миллиона рублей.

В отпуск семья ездит 2–4 раза в год по всему миру. Могут себе позволить не только туры «все включено», но и всевозможные дайвинг, яхтинг, кайтинг, серфинг и другие виды активного отдыха.

Ребенок учится в престижных российских вузах или даже за границей, хотя бы на стажировках.

Также удается содержать родителей, а возможные кредиты держать под контролем. Однозначно формируется капитал для получения хорошего пассивного дохода на старости лет.

К сожалению, количество людей, проживающих этот сценарий, не превышает 5 процентов от всех россиян. Согласно этому сценарию также можно убедиться, что счастье не в деньгах. Человек с 10 миллионами евро ничуть не счастливее человека с 9 миллионами! (шутка)

Какие проблемы возникают у людей из всех этих сценариев?Перебои с доходами бывают у всех, особенно если доходы высокие. Чем выше доходы, тем выше их нестабильность.

Без личного финансового плана при достижении крупных целей часто возникают так называемые кассовые разрывы. Денег может не хватать и на текущее потребление, и на покупки машин и квартир.

Необходимость использования кредитов уменьшает количество денег, которое тратится на себя, и растягивает сроки крупных покупок. Если совпадают кассовые разрывы, выплаты по кредитам и перебои с доходами, то часто приходится продавать накопленное имущество и резко снижать качество жизни. Это бывает раз в 5–7 лет.

Везде возникают ситуации форс-мажора, когда срочно требуются деньги близким людям на лечение, обучение, юридическую защиту, решение каких-то проблем.

Даже при высоких доходах людей сопровождает регулярная неуверенность в завтрашнем дне. При наличии накоплений возникает страх потерять их и болит голова – как сберечь деньги?

Что дает финансовая грамотность?

На улице у прохожего спрашивают:

– Не могли бы вы мне разменять пятьсот евро.

– К сожалению, нет, но спасибо за комплимент.

До того как вы увидите личный финансовый план, придется пове – рить мне на слово. Но с деньгами первого сценария (выживание) можно легко оказаться во втором (среднем). Если не надрываться с кредитами, создавать накопления и не тратить все до копейки. При этом качество жизни не страдает, так как все траты дают максимальное количество эмоций.

С деньгами второго сценария (среднего) финансово грамотный человек легко оказывается в третьем (зажиточном). За счет все тех же правильных действий. С деньгами третьего сценария (зажиточного) при грамотном управлении деньгами начинается астрономический рост. Крупных целей удается достичь более чем на 100 миллионов рублей за всю жизнь. Большинству людей это кажется нереальным, поэтому я не стал подробно расписывать этот сценарий, чтобы вас не пугать.

Помимо возможности иметь более высокое качество жизни, финансово грамотные люди избегают большого количество проблем с деньгами. Финансовая подушка и страховка жизни и здоровья защищают от перебоев с доходами и необходимости распечатывать накопления для оплаты лечения. Личный финансовый план позволяет не надорваться на крупных покупках. Умение инвестировать позволяет создать капитал, приносящий пассивный доход для покрытия части расходов.

Отсутствие проблем позволяет радоваться жизни, быть уверенным в своем завтрашнем дне, наслаждаться тратами, а не сомневаться, можете ли вы себе это позволить.

Мой личный пример подтверждает все вышесказанное. Зарабатывая нестабильно 100 тысяч рублей в месяц (70 тысяч рублей я сам плюс 30 тысяч рублей жена), удалось купить новенькую Skoda Octavia, сыграть свадьбу, скинуться с родителями на загородный дом и создать бизнес. Этого набора целей мои друзья не могли добиться с доходами от 200 тысяч до 300 тысяч рублей. Почему? Все куда-то разлеталось… При достижении доходов от 200 тысяч рублей в месяц я уже самостоятельно купил квартиру, престижный автомобиль себе, машину жене и так далее.

Многочисленные примеры моих учеников также подтверждают, что финансовая грамотность дает свои плоды. Итак, если вы готовы, переходим к пошаговой технологии взятия денег под свой собственный контроль и выжимания из них максимума возможностей.

ОСНОВНЫЕ МЫСЛИ ГЛАВЫ «ЧТО ДЛЯ ВАС ДЕНЬГИ?»

✓ Деньги лишь инструмент. Для чего они вам?

✓ Какой смысл вы вкладываете в понятие деньги, так вы ими и управляете.

✓ Нас не обучали управлению деньгами. Действуя по наитию, мы совершаем ошибки, накапливаем финансовые проблемы.

✓ Через наши руки за жизнь проходят десятки миллионов рублей даже без учета инвестирования. Чтобы их увидеть, нужен личный финансовый план.

✓ Попытки начать правильное управление деньгами без финансовой грамотности приводят к ошибкам – люди действуют неверно, из одной крайности кидаются в другую.

✓ Россияне проживают жизнь по трем сценариям – борьба за выживание, средний вариант, зажиточная жизнь. По какому сценарию сейчас проходит ваша жизнь?

✓ Финансовая грамотность позволяет с доходами предыдущего сценария оказаться в следующем.

РЕЗУЛЬТАТЫ ВЫПОЛНЕНИЯ ЗАДАНИЙ

• Вы поймете, какую роль деньги играют в вашей жизни, появится больше мотивации научиться управлять деньгами.

• Появится понимание, что через ваши руки на самом деле проходят десятки миллионов рублей. Этого достаточно для достижения основных материальных целей.