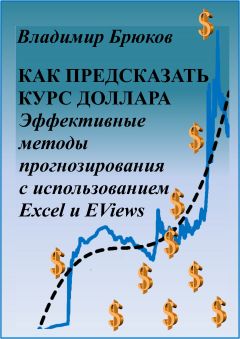

Текст книги "Как предсказать курс доллара. Эффективные методы прогнозирования с использованием Excel и EViews"

Автор книги: Владимир Брюков

Жанр: Личные финансы, Бизнес-Книги

Возрастные ограничения: +12

сообщить о неприемлемом содержимом

Текущая страница: 3 (всего у книги 14 страниц) [доступный отрывок для чтения: 5 страниц]

При этом среднюю абсолютную ошибку по модулю находят по формуле (2.20):

Для нашего уравнения регрессии средняя абсолютная ошибка по модулю по данной формуле была рассчитана таким образом:

Иначе говоря, прогноз по данной статистической модели в среднем по каждому наблюдению отклонялся от фактического значения курса доллара на 5 руб. 62,3 коп. по модулю.

Среднюю относительную ошибку по модулю в процентах вычисляют по формуле (2.21):

При этом средняя относительная ошибка по модулю в процентах находится в нашем случае таким образом:

Следовательно, прогноз по данной статистической модели в среднем по каждому наблюдению отклонялся от фактического значения курса доллара на 38,98 %. В то время как о хорошем качестве уравнения регрессии можно говорить лишь в том случае, если средняя относительная ошибка по модулю составит не более 5-7%. (См. учебник «Эконометрика» под ред. И.И. Елисеевой. ‑ 2-е изд., пер. и доп. ‑ М,: Финансы и статистика, 2006, стр. 107).

Для того чтобы окончательно убедиться в непригодности для прогноза данного уравнения регрессии, построим таблицу 2.6, в которой дадим прогнозы и фактический курс доллара за период с января 2009 г. по апрель 2010 г.

Таблица 2.6. Прогноз, фактический курс доллара и остатки с января 2009 г. по апрель 2010 г.

Судя по табл. 2.6, с января 2009 г. по апрелю 2010 г. отклонения от прогноза (остатки), сделанного по уравнению регрессии Y расч.=0,1622*215++ 1,9958, колебались в диапазоне от 98,5 коп. до 7 руб. 57,3 коп., что свидетельствует о невысокой точности данной прогностической модели. Более того, если построить график остатков по линейной прогностической модели, то легко обнаружить, что на нем наблюдается несколько локальных трендов (см. рис. 2.2). А это признак – как мы об этом уже говорили – нестационарности полученных остатков.

Рис. 2.2. Нестационарность остатков, полученных в линейной статистической модели

Источник: по данным Банка России

2.3. Решение уравнений регрессии в Excel графическим способом

Попробуем повысить точность нашего прогноза, используя алгоритм действий № 1 «Как строить диаграммы в Microsoft Excel». С этой целью обведем с помощью мышки столбец с ежемесячными данными (на конец месяца) по курсу пары рубль – доллар за период с июня 1992 г. по апрель 2010 г. и столбец с соответствующими обозначениями месяцев. Выбрав опцию График, строим соответствующую диаграмму, а затем щелкаем с помощью мышки по линии графика и выбираем в появившемся окне опцию ДОБАВИТЬ ЛИНИЮ ТРЕНДА (см. рис. 2.3).

Рис. 2.3. Построение линии тренда на основе графика динамики курса доллара

Далее появляется мини-окно ФОРМАТ ЛИНИИ ТРЕНДА, в котором мы можем выбрать соответствующие ПАРАМЕТРЫ ЛИНИИ ТРЕНДА (рис. 2.3), необходимые для построения прогностических моделей. При этом воспользуемся всеми имеющимися в Excel форматами тренда за одним единственным исключением: из полиномиальных трендов возьмем тренды не выше третьей степени. В научной литературе обычно не рекомендуют использовать для аппроксимации фактических данных более сложные полиномы, поскольку они плохо поддаются интерпретации и ‑ несмотря на высокий коэффициент детерминации (по включенной в статистическую модель базе данных) ‑ обладают низкой прогностической ценностью.

Рис. 2.4. Определение характера и параметров линии тренда

Сначала построим самый простой линейный тренд. С этой целью выберем в мини-окне ФОРМАТ ЛИНИИ ТРЕНДА в опции ПАРАМЕТРЫ ЛИНИИ ТРЕНДА формат тренда ‑ ЛИНЕЙНАЯ. При этом поставим галочку в опциях ПОКАЗЫВАТЬ УРАВНЕНИЕ НА ДИАГРАМММЕ, ПОМЕСТИТЬ НА ДИАГРАММУ ВЕЛИЧИНУ ДОСТОВЕРНОСТИ АППРОКСИМАЦИИ (R^2). В результате получим диаграмму на рис. 2.5, показывающую линейный тренд, то есть линейную зависимость роста курса доллара от времени (от порядкового номера месяца, при июне 1992 год =1).

Рис. 2.5. Ежемесячный курс доллара и его тренд: по оси абсцисс вместо названий месяцев даны их порядковые номера (июнь 1992 г. =1, июль 1992 г. =2 … апрель 2010 г. =215)

Поочередно, задавая различные параметры тренда и сравнивая коэффициенты детерминации, составим таблицу 2.7, в которой разместим – по мере роста коэффициента детерминации ‑ прогностические модели с различным форматом тренда. Причем, наиболее высокий коэффициент детерминации у нас получился у уравнения регрессии, полученного путем аппроксимации по степенному тренду. В этом случае R² оказался равен 0,919136, то есть данное уравнение регрессии объясняет 91,91 % всех ежемесячных колебаний курса доллара. Соответственно, доля случайной компоненты оказалась равна = 100% -91,91 %=8,09%.

Для того чтобы правильно интерпретировать уравнения регрессии, полученные графическим способом, необходимо иметь в виду, что в процессе построения тренда программа Excel автоматически задает в качестве зависимой переменной y – ежемесячный курс доллара, а в качестве независимой х – порядковый номер месяца. Например, экономическая интерпретация уравнения регрессии со степенной функцией y = 0,0443609x1,2807295 следующая: курс доллара в период с июня 1992 г. по апрель 2010 г. ежемесячно рос со средней скоростью 28,07 % при исходном уровне 4,44 коп.

Таблица 2.7 «Параметры тренда и величина коэффициента детерминации R2»

Как мы уже убедились, графический способ решения уравнения регрессии в программе Excel позволяет довольно существенно экономить время. Однако у этого способа есть и один весьма существенный недостаток, обусловленный тем, что в данном случае не проводится оценка статистической значимости, как в целом уравнения регрессии, так и его коэффициентов.

Таким образом, графический способ решения уравнения регрессии целесообразно использовать на этапе предварительного отбора уравнений регрессии, имеющих наиболее высокий коэффициент детерминации. После отбора уравнения регрессии с высоким коэффициентом детерминации, в Excel его нужно решить, используя в Пакете анализа опцию РЕГРЕССИЯ – см. алгоритм действий № 3. Однако решение уравнение регрессии, аппроксимирующего фактические данные степенным трендом, имеет определенную специфику. В отличие от линейного тренда уравнение регрессии решается не относительно имеющихся исходных данных, а по отношению к их логарифмам. Объясняется это тем, что уравнение регрессии со степенным трендом относится по оцениваемым параметрам к нелинейным моделям, но его можно привести к линейному виду.

В результате уравнение регрессии для степенного тренда (см. табл. 2.7) приобретет следующий вид (2.22):

Следует иметь в виду, что приведение нелинейной функции к линейному виду с помощью логарифмирования используется очень часто, хотя это и приводит к некоторым коллизиям. Вот что пишут по этому поводу Е. М. Четыркин и И.Л. Калихман: «Однако такое преобразование приводит к тому, что оценка параметров базируется не на минимизации суммы квадратов отклонений, а на минимизации суммы квадратов отклонений в логарифмах. …Следствием этого является некоторое смещение оценок параметров, получаемых обычным (линейным) МНК». (см. Четыркин Е. М., Калихман И.Л. Вероятность и статистика. – М.: Финансы и статистика, 1982, стр. 255).

Далее параметры этого уравнения регрессии находятся согласно формулам (2.1.4) и (2.1.5), либо решаются с помощью соответствующей компьютерной программы.

Поэтому прежде чем приступить к выполнению алгоритма действий № 3 «Как решить уравнение регрессии в Excel», нужно взять натуральные логарифмы (логарифмы, основанием которых служит число e= 2,71828), как от независимой переменной х – порядковый номер месяца, так и от зависимой переменной у – курс доллара. В Excel для этих целей можно воспользоваться функцией LN. Далее поступаем в полном соответствии с алгоритмом действий № 3, а данные, полученные после решения уравнения регрессии, занесем в таблицу 2.8.

Таблица 2.8. ВЫВОД ИТОГОВ уравнения регрессии, полученного после логарифмирования исходных данных

Согласно алгоритму действий № 4 «Оценка статистической значимости уравнения регрессии и его коэффициентов», проведем проверку статистической значимости данного уравнения регрессии. При этом выделим в таблице 2.8 все важнейшие пункты жирным шрифтом. В результате мы пришли к выводу, что у нас получилось статистически значимым как уравнение регрессии, так и его коэффициенты, как при 95% , так и 99% уровнях надежностях. Правда, поскольку данное уравнение регрессии мы решили относительно натуральных логарифмов, взятых от исходных данных, то в результате оно приобрело следующий вид:

Ln Y=-3,1154+1,28073 lnX

Согласно последнему уравнению регрессии, прогноз курса доллара рассчитывается на основе логарифмов, взятых от исходных данных. Например, прогноз относительно апреля 2010 г. вычисляется следующим образом:

Ln Y=-3,1154+1,28073* 5,370638= 3,762939; где 5,370638=ln(215) – натуральному логарифму от порядкового номера апреля 2010 г. =215.

Отсюда находим (в Excel потенцирование натуральных логарифмов производится с помощью функции EXP), прогноз курса доллара на апрель 2010 равен:

Y=EXP(3,762939)= 43,07482

После проведения соответствующих преобразований, вышеуказанное уравнение регрессии приобретет следующий вид:

Y=EXP(-3,1154 + 1,28073 lnX)= 0,044361*X^1,28073

С помощью последнего уравнения регрессии можно делать расчет прогнозов непосредственно от исходных данных, а не от их натуральных логарифмов. В результате прогноз курса на доллара на апрель 2010 г. можно вычислить следующим образом:

Y=0,044361*215^1,28073; где 215 – порядковый номер апреля 2010 г. (при июне 1992 г. =1).

Несмотря на то, что коэффициент детерминации у степенного уравнения регрессии выше, чем у линейного, однако, например, относительно апреля 2010 г. прогноз по данному уравнению регрессии весьма сильно отклоняется от фактического курса доллара, как впрочем, и во многих других случаях. Судя по таблице 2.9, с января 2009 г. по апреля 2010 г. отклонения от прогноза (остатки), сделанного по уравнению регрессии yрасч.= 0,044361*X^1,28073, колебались в диапазоне от -3,7954 руб. до -13,7862 руб., что свидетельствует о невысокой точности данной прогностической модели.

Таблица 2.9. Прогноз по степенному уравнению регрессии, фактический курс доллара и остатки с января 2009 г. по апрель 2010 г.

При этом средняя абсолютная ошибка прогноза по модулю для степенной статистической модели – см. формулу (2.20) – оказалась равна 5 рублям 92, 4 копейкам. Следовательно, этот показатель у данной модели оказался на 30 коп. выше, чем у линейной модели. В свою очередь, средняя относительная ошибка по модулю в процентах ‑ см. формулу (2.21) – для степенной модели оказалась равна 31,10 процентам, то есть на 7,78 процентных пункта ниже, чем у линейной модели. Более того, если построить график остатков по степенной прогностической модели (см. рис. 2.3), то легко обнаружить, что на нем наблюдается несколько локальных трендов. А это – как мы говорили ранее – наглядно свидетельствует о нестационарности остатков.

Рис. 2.6. Нестационарность остатков, полученных по степенной прогностической модели

Отсюда можно сделать вывод, что не только линейная модель, но и степенная модель, в которой в качестве независимой переменной использовался фактор времени (порядковый номер месяца), оказались непригодны для прогнозирования курса доллара. Все это заставляет нас продолжить поиск адекватной прогностической модели.

Контрольные вопросы и задания к главе 2

1. В чем суть метода наименьших квадратов, как этот метод можно представить графически?

2. Перечислите все пункты алгоритма действий, которые необходимо выполнить при решении уравнения регрессии в Microsoft Excel.

3. Какое уравнение регрессии (при прочих равных условиях) точнее: то, которое имеет коэффициент детерминации (R-квадрат)=0,757, либо то, у которого (R-квадрат) равен 0,978. Объясните почему?

4. Скажите, можно ли признать статистически значимым уравнение регрессии в том случае если значимость его F-критерия =009? И если можно, то с каким уровнем надежности?

5. В каком случае делается вывод о статистической значимости коэффициентов уравнения регрессии? Скажите, при каком Р-значении коэффициенты уравнения регрессии являются статистически значимыми с 95% уровнем надежности и с 99% уровнем надежности?

6. Перечислите формат трендов, используемых в Excel при решении уравнений регрессии графическим способом. Чем эти форматы трендов отличаются друг от друга.

Глава 3.

Уравнения авторегрессии и авторегрессии со скользящим средним

3.1. Специфика уравнений авторегрессии (AR)

В главе 2 мы убедились, что использование фактора времени для прогноза курса доллара не дает достаточно точного результата. Поэтому необходимо найти более подходящую независимую переменную (или переменные). Как известно, согласно теории эффективного рынка, наиболее полную информацию для прогноза будущей стоимости какого-либо финансового актива в момент времени t можно извлечь из его цены в момент времени t-1. Причем, точность прогноза уменьшается по мере того как прогноз делается в моменты времени t-2, t-3 … и т.д. Исходя из этого вполне очевидного постулата, можно прийти к выводу, что наиболее полную информацию о курсе доллара на момент времени t содержит его курс на момент времени t-1. Следовательно, наиболее точный прогноз курса американской валюты можно рассчитать на основе уравнения регрессии, включив в него в качестве независимой переменной курс доллара с лагом t-1. Такого рода уравнения регрессии, в которых значения результативного признака прогнозируются на основе его предыдущих значений, в статистической литературе называют уравнениями авторегрессии.

Правда, в отличие от прогностической модели, в которой в качестве независимой переменной используется фактор времени, а потому горизонт для прогноза практически безграничен, прогноз по авторегрессионной модели имеет небольшой временной горизонт для прогноза, равный длине лага. В частности, модель авторегрессии с лагом в один месяц способна давать прогноз с упреждением в один месяц.

Помимо относительно небольшого временного горизонта для прогноза, в процессе построения моделей авторегрессии возникают еще одна серьезная проблема. Дело в том, что наличие лаговых значений зависимой переменной в правой части уравнения приводит к нарушению одной из важнейших предпосылок метода наименьших квадратов (МНК) об отсутствии связи между зависимой (результативной) и независимой (факторной) переменной. Математически эта проблема может быть изложена следующим образом – см. формулу (3.1):

Где: с – свободный член (константа) уравнения, Yt – зависимая (результативная) переменная, Y t-1 – независимая (факторная) переменная с лагом в один месяц, b – соответствующий коэффициент при Y t-1, et – отклонение прогноза от фактического курса доллара (остаток) в текущем месяце t.

Таким образом из формулы (3.1) следует, что в уравнении авторегрессии может иметь место: во-первых, зависимость между et и e t-1, то есть может быть нарушена предпосылка МНК об отсутствии автокорреляция в остатках; во-вторых, может появиться зависимость между факторной переменной Y t-1 и остатками et, то есть будет нарушена предпосылка МНК о гомоскедастичности остатков.

Наличие автокорреляции в остатках означает определенную связь (корреляцию) между остатками текущих и предыдущих наблюдений. При наличии такой зависимости остатки могут, либо содержат определенную тенденцию, либо какие-то циклические колебания. В этом случае делается вывод, что отклонения от прогноза не носят случайный характер. При наличии автокорреляции в остатках оценки коэффициентов уравнения регрессии нельзя назвать состоятельными и эффективными.

Гомоскедастичность остатков означает, что дисперсия остатков Et не изменяется в зависимости от величины факторной переменной Yt-1. Если это не так, то возникает гетероскедастичность остатков, что также ‑ как и в случае автокорреляции в остатках ‑ влияет на состоятельность оценки коэффициентов уравнения регрессии.

Для справки заметим, что состоятельными оценками называются такие оценки, чья точность повышается по мере роста объема выборки, объема данных, на основе которых строится уравнение регрессии. В свою очередь, эффективными оценками называются такие оценки, которые имеют наименьшую дисперсию.

Несмотря на вышеуказанные опасения, многие авторитетные специалисты полагают, что в случае больших выборок уравнения авторегрессии позволяют получать состоятельные и эффективные оценки. Вот как, например, оценивает авторегрессионные модели профессор статистики Стэнфордского университета Т. Андерсон: «Модель авторегрессии обладает рядом преимуществ по сравнению с моделью скользящего среднего и процессом авторегрессии с остатками в виде скользящего среднего, хотя последние в определенных случаях могут хорошо описывать образование наблюдаемых временных рядов. Оценки коэффициентов процесса авторегрессии легко вычисляются. Статистические процедуры для такого процесса, основывающиеся на теории больших выборок, легко выполнимы, поскольку они соответствуют обычной технике наименьших квадратов. Во многих случаях коэффициенты процесса авторегрессии допускают непосредственную интерпретацию, а линейные функции от запаздывающих переменных могут быть использованы для прогнозирования (см. Т. Андерсон. Статистический анализ временных рядов. Пер. под ред. Ю.К. Беляева. Издательство «Мир», М., 1976 стр. 276).

Следует заметить, что в зависимости от того, сколько предыдущих значений временного ряда будет включено в уравнение авторегрессии в качестве лаговых (факторных) переменных, принято различать авторегрессионный процесс разного порядка. Так, в формуле 3.1. представлен авторегрессионный процесс первого порядка, который в англоязычной литературе обычно называется словосочетанием Auto Regressive и кратко обозначается как AR(1).

В том случае, когда в авторегрессию первого порядка добавляются лаговые переменные Yt-2 и Yt-3, то его принято обозначать как AR(3), то есть как авторегрессионный процесс третьего порядка. При этом уравнение для AR(3) примет вид (3.2):

где Y t-1, Y t-2 и Y t-3– независимые (факторные) переменные с лагом в один, два и три месяц; b1,b2 и b3 – соответствующие коэффициенты регрессии при лаговых переменных.

3.2. Специфика уравнений авторегрессии со скользящим средним (ARMA)

Помимо авторегрессионных моделей, нам необходимо также познакомиться и с моделями со скользящим средним в остатках, которые в англоязычной литературе обычно называется словосочетанием Moving Average. Полезность моделей со скользящим средним в остатках обусловлена тем, что для стационарного ряда предсказываемую переменную Yt можно представить в виде линейной функции прошлых ошибок (отклонений прогнозов от их фактических значений). Следует иметь в виду, что термин «скользящая средняя» в данном случае не является синонимом скользящей средней, применяемой, например, для сезонного сглаживания уровней динамического ряда. При этом модель со скользящими средними в остатках первого порядка кратко обозначается как МА(1), а ее формула имеет следующий вид:

Объединение в одной модели авторегрессионного процесса AR и модели со скользящим средним в остатках МА приводит к созданию более экономичной модели с точки зрения количества используемых параметров. Эту объединенную модель в англоязычной литературе кратко называют ARMA. Данная аббревиатура произошла от словосочетания ‑ Auto Regressive ‑ Moving Average, что в переводе означает авторегрессионный процесс со скользящими средними в остатках.

Порядок в этой модели в буквенной форме принято обозначать как ARMA(p,q), где p ‑ величина порядка авторегрессионного процесса, а q – величина порядка процесса со скользящим средним в остатках. Например, модель ARMA (2;1) фактически представляет собой комбинацию модели AR (2) с моделью MA(1), то есть в одной модели объединена авторегрессионная модель второго порядка с моделью со скользящим средним в остатках первого порядка. В результате модель ARMA (2;1) приобретает вид (3.4):

Для того, чтобы объединенная модель ARMA(2;1) была нашим читателям более понятна, ее можно задать в виде двух уравнений. Так, для AR(2) формула будет иметь вид (3.5)

В то время как уравнения для MA(1) можно представить так (3.6):

Следовательно, формулу (3.4) модели ARMA(2; 1) можно получить путем вычитания из

левой части формулы (3.5) левой части уравнения (3.6).

3.3. Коррелограмма и идентификация лаговых переменных в уравнениях AR и ARMA

При практическом построении модели ARMA(p,q) наиболее трудным является определение параметров p и q, то есть определение оптимального количества лагов. При этом инструментами для нахождения соответствующих лаговых переменных являются автокорреляционная функция и частная автокорреляционная функция, о которых мы расскажем ниже.

Программа EViews позволяет довольно быстро найти оптимальные параметры p и q для модели ARMA. Для этого используется коррелограмма зависимости между различными лагами временного ряда с ежемесячными курсами американского доллара к российскому рублю.

Алгоритм действий № 5 «Как построить коррелограмму в EViews»

Шаг 1. Выбор основных опций для построения коррелограммы

С этой целью загрузим в EViews ежемесячные данные по курс доллара (столбец с данными обозначим как USDOLLAR) в соответствии с алгоритмом действий № 2 «Импорт данных и создание рабочего файла в EViews».

Далее строим коррелограмму, тем более что в EViews это сделать довольно просто. С этой целью в Workfile (рабочем файле) данной программы открываем файл USDOLLAR. После чего в файле USDOLLAR нам необходимо выбрать опции View/Correlogram, а в появившемся окне (см. рис. 3.1) Correlogram Specification (спецификация коррелограммы) оставить заданные по умолчанию опцию Level (исходный уровень) и опцию LAGS TO INCLUDE (максимальную величину лага, включенного в коррелограмму). В результате у нас получится коррелограмма исходных уровней (фактических значений курса доллара) временного ряда USDOLLAR с величиной лага от 1 до 36.

Шаг 2. Дополнительные возможности, которые можно использовать для построения коррелограммы

В том случае, если бы мы выбрали, например, опцию 1st difference (разница исходных уровней первого порядка) или 2nd difference (разница исходных уровней второго порядка), то тогда бы была построена коррелограмма не исходных уровней временного ряда, а соответственно, их первых и вторых разностей. Например, исходный уровень для курса доллара по состоянию на апрель 2010 г. был равен 29,2886 рублям. В то время как разница исходных уровней первого порядка на эту же дату оказалась равна -0,0752 рубля (то есть по сравнению с прошлым месяцем курс доллара снизился на 7,52 коп.), а разница исходных уровней второго порядка составила 0,5094 рубля (то есть падение курса доллара по сравнению с предыдущим месяцем уменьшилось на 50,94 коп.).

Рис. 3.1. Использование опций Level и Lags to include для построения кореллограммы

В полученной коррелограмме (см. табл. 3.1) можно увидеть, как меняется коэффициенты автокорреляции (Autocorrelation или АС) и частной автокорреляции (Partial Correlation или РАС) в зависимости от изменения величины лага. Корреляционную зависимость между последовательными уровнями временного ряда называют автокорреляцией уровней ряда. Так, коэффициент автокорреляции уровней первого порядка измеряет корреляционную зависимость между динамикой курса доллара временного ряда t и динамикой курса доллара временного ряда t-1, то есть в нашем случае измеряется коэффициент автокорреляции при лаге в один месяц. В свою очередь, коэффициент автокорреляции уровней второго порядка измеряет зависимость между динамикой курса доллара временного ряда t и динамикой курса доллара временного ряда t-2, то есть при лаге в два месяца. И так далее, вплоть до коэффициента автокорреляции уровней 36 порядка, измеряющего зависимость между динамикой курса доллара временного ряда t и динамикой курса доллара временного ряда t-36, то есть с лагом в 36 месяцев.

При этом коэффициент автокорреляции уровней k-ого (то есть первого, второго… тридцать шестого) порядка находится в EViews по формуле (3.7):

где n – количество наблюдений во временном ряде; k – величина лага; Yt – динамика курса доллара временного ряда t;Y t-k – динамика курса доллара временного ряда t-k; Y – с черточкой сверху средняя для всей выборки.

Следует заметить, что коэффициент автокорреляции, рассчитываемый в EViews, несколько отличается от обычно вычисляемого коэффициента автокорреляции. Дело в том, что в EViews с целью упрощения вычислений в качестве Y ‑ взята средняя для всей выборки, в то время как обычно для рядов Y t и Y t – k берутся свои средние.

Частной автокорреляционной функцией называют серию частных коэффициентов

автокорреляции г, измеряющих связь между текущим лагом временного ряда Y t и предыдущими лагами временного ряда Y t-1 , Y t – 2 …., Y t– k – 1 с устранением влияния других промежуточных временных лагов. Вполне естественно, что при нулевом лаге коэффициент частной корреляции ρ0 = 1, а при лаге k = 1 ρ1 = r 1 , т. е. коэффициент частной корреляции равен коэффициенту автокорреляции.

Для лага k больше 1 EViews рекурсивно вычисляет частную автокорреляцию по следующей формуле (3.8):

где r k – коэффициент автокорреляции для лага k.

Этот алгоритм вычисления коэффициента частной корреляции, предложенный Боксом и

Дженкинсом в 1976 г., представляет собой аппроксимацию. Чтобы найти его более точную оценку, следует решить следующее уравнение регрессии (3.9), с помощью которого мы найдем коэффициент частной корреляции ρ k для лага k:

где е t – остатки.

Судя по полученной коррелограмме (см. табл. 3.1), уровень автокорреляции (AC) между исходными уровнями временного ряда USDOLLAR, постоянно убывает, начиная с первого лага. В свою очередь, уровень частной корреляции (PAC) резко снижается уже после первого лага, а после второго лага осциллирующим образом стремится к нулю (то есть колеблется вокруг нуля).

Таблица 3.1 «Коррелограмма исходных уровней временного ряда USDOLLAR с величиной лага от 1 до 36»

В том случае, когда мы хотим построить модель авторегрессионного процесса AR(p), то для определения оптимального числа p мы должны использовать частную автокорреляционную функцию. При этом следует исходить из следующего критерия: оптимальное число p в уравнении авторегрессии должно быть меньше лага, в котором частная автокорреляционная функция начинает стремиться к нулю. Судя по коррелограмме, помещенной в таблице 3.1, коэффициент частной автокорреляции для лага один месяц (или лага первого порядка) равен 0.990, а для лага два месяца (или лага второго порядка) =-0.250. Однако, для третьего порядка коэффициент частной автокорреляции равен-0,014, причем, начиная с этого лага величина данного коэффициента колеблется вокруг нулевого уровня. Следовательно, можно сделать вывод, что для прогнозирования курса доллара с помощью модели авторегрессии необходимо использовать модель AR(2), которая у нас примет следующий вид (3.10):

В свою очередь, при идентификации модели ARMA(p,q) в качестве лага p выбирается лаг, после которого начинает убывать частная автокорреляционная функция, а в качестве лага q выбирается лаг, после которого начинает убывать автокорреляционная функция. Исходя из таблицы 3.1, легко прийти к выводу, что коэффициент автокорреляции начинает убывать уже с лага второго порядка. Аналогичный вывод можно сделать и относительно коэффициент частной автокорреляции. Поэтому для прогнозирования курса доллара с помощью модели авторегрессии со скользящими средними в остатках необходимо использовать модель ARMA(1,1), которая у нас примет следующий вид (3.11):

Две последних столбца в таблице 3.1 показывают соответственно Q-статистику Люнга-Бокса, (Q-Stat) и ее значимость (Prob) для каждого лага. Следует иметь в виду, что Q-статистика для лага k является тестовой статистикой при нулевой гипотезе об отсутствии автокорреляции между динамикой курса доллара временного ряда t и динамикой курса доллара временного ряда t-k.

При этом Q-статистика Люнга-Бокса для лага k-го порядка находится по следующей формуле (3.12):

Следует иметь в виду, что в том случае, когда в таблице 3.1 значимость (Prob) Q-статистики будет больше 0,05, то нулевую гипотезу об отсутствие автокорреляции между уровнями ряда с лагом k-го порядка нельзя считать опровергнутой с 95 % уровнем надежности. Если значимость Q-статистики будет больше 0,01, но меньше 0,05, то нулевую гипотезу об отсутствие автокорреляции между уровнями ряда с лагом k-го порядка нельзя считать опровергнутой с 99 % уровнем надежности. Судя по коррелограмме исходных уровней временного ряда USDOLLAR (см. табл. 3.1), значимость Q-статистики для всех 36 лагов равна нулю, поэтому нулевая гипотеза об отсутствии автокорреляции в остатках отклоняется для всех лагов.

Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?