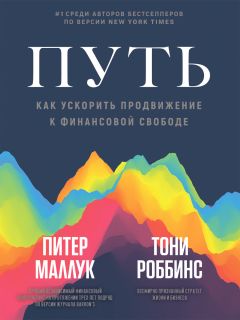

Текст книги "Путь: как ускорить продвижение к финансовой свободе"

Автор книги: Тони Роббинс

Жанр: Управление и подбор персонала, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 5 (всего у книги 24 страниц) [доступный отрывок для чтения: 8 страниц]

Вы еще помните историю про Джейсона из Лас-Вегаса? Того самого, у которого на счету оказалось минус пятьсот миллионов? Прежде чем поспешно осуждать его, давайте взглянем, как шесть человеческих потребностей сказались на мышлении Джейсона. Был ли Джейсон ослеплен потребностью проявить свою значимость? Без сомнения! Трудно придумать лучший рецепт для этого, чем стать самым крутым новым застройщиком в Городе грехов. После того как он продал свою компанию за девятизначную сумму, у него появилась невероятная уверенность в своих способностях (хотя непонятно, на чем она базировалась, так как он никогда раньше не имел дел с недвижимостью). Новая обстановка в Лас-Вегасе, радостное возбуждение от новой сферы деятельности, вечеринки и презентации удовлетворяли потребность Джейсона в разнообразии. Вращаясь в новой для себя среде, он устанавливал социальные и деловые связи и взаимодействие с потенциальными покупателями.

Мне часто приходится видеть, что, когда одновременно удовлетворяются три потребности или более, возникают предпосылки к привыканию, которое сродни зависимости (полезной или вредной). В каждой из ситуаций, которые я приводил в качестве примера в этой главе, присутствовала одна или более из шести человеческих потребностей. Я мог бы написать целую книгу о том, как они взаимодействуют друг с другом и как меняются со временем в зависимости от ситуации, в которой вы находитесь. Существует бесчисленное множество примеров того, как потребности определяют человеческие судьбы, но в данном случае лучше задать вопрос самому себе: как текущие потребности влияют на мою личную историю? Что подпитывает мое стремление к финансовой свободе? Какие потребности сдерживают движение вперед? Какие потребности имеют приоритетный характер? Какие из них лучше отодвинуть на задний план?

Понимание своих движущих сил позволяет устранить препятствия с пути, которые мы сами же и воздвигли, и определить приоритетные потребности, которые окажут самое благоприятное воздействие. Анализируя собственную жизнь, я пришел к выводу, что подлинная свобода выходит за рамки базовых потребностей и стремится удовлетворить более высокие потребности роста и желания делиться. Разумеется, материальные стороны богатства (машины, дома и т. п.) могут какое-то время приносить радость, но подлинное удовольствие возникает тогда, когда я берусь за поистине грандиозную задачу, которая больше меня самого. В этом случае я чувствую в себе бесконечные силы и возможности. Ставя перед собой задачу обеспечить 1 миллиард обедов для нуждающихся (на сегодняшний день это около 400 миллионов), я понимал, что это потребует невероятных усилий. То же самое можно сказать и о планах снабдить питьевой водой 250 тысяч человек до конца жизни. Я прекрасно осознаю, что без моей помощи будут умирать дети. Эта смелая цель заставляет меня по-новому взглянуть на свои финансы и инвестиции. Теперь это уже не просто цифры на мониторе. Они олицетворяют для меня возможность делиться с людьми, помогать им, кормить и поить их и т. д. Это зримое выражение моей любви к ближним и той благодарности, которую я испытываю перед жизнью.

Во время путешествия к финансовой свободе не забывайте, что вы делаете это для удовлетворения своих эмоциональных и психологических потребностей. Я знаю немало людей, у которых есть надежное финансовое положение, но нет финансовой свободы. Они не нуждаются в деньгах, но живут в эмоциональной нищете. Они не испытывают радости, чувства роста, потребности поделиться чем-то с окружающими. У них есть много чего, но жизнь их бедна.

Поэтому, ставя перед собой достижимые финансовые цели, следует ясно представить себе, какие эмоции вы при этом испытаете (например, благодарность, восторг, щедрость, страсть), и принять решение, что вы будете испытывать их не в будущем, когда у вас на счету появится определенная сумма, а прямо сейчас. Финансовая свобода – это еще и склад ума, а его нужно воспитывать в себе уже сегодня независимо от своей финансовой ситуации. Для этого вам понадобится хорошая стратегия (ей посвящается вся оставшаяся часть книги), но подлинную свободу вам дадут, кроме этого, состояние мышления, а также желание и воля контролировать свои эмоциональные потребности.

Питер уже обрисовал перед вами вкратце ваше будущее, а я дал вам понимание умственных приоритетов. Настало время выбрать себе партнеров, с которыми вы отправитесь в путешествие.

Часть II

Проложите маршрут

Глава 4

Выберите себе проводника

В хорошей компании любая дорога короче.

ТУРЕЦКАЯ ПОСЛОВИЦА

Дорога к финансовой свободе длинна. Она начинается с вашего первого места работы (летняя подработка спасателем на пляже тоже считается) и заканчивается финансовым состоянием, которое вы сможете передать своим наследникам. Хотите ли вы пройти этот путь в одиночку или вместе с консультантом, зависит только от вас и ваших финансовых потребностей. Правда, каждый опытный альпинист знает, что взбираться на Эверест без проводника – не самое лучшее решение, так как ставки слишком высоки. В такое самостоятельное путешествие в одиночку отправляются лишь те, кто настроен на долгосрочное планирование, обладает нужными знаниями, хорошо проинформирован о состоянии рынка и располагает временем, которое можно посвятить инвестированию. Всем другим, пожалуй, лучше работать с консультантом, и на это есть ряд причин. Как вы вскоре узнаете, от выбора правильного консультанта может зависеть разница между восхождением на вершину и бесцельным топтанием вокруг базового лагеря.

Около половины американцев пользуются услугами финансовых консультантов. Можно подумать, что человек, располагающий большей суммой, лучше подкован в финансовом плане и уверен в себе, чтобы путешествовать в одиночку. На самом же деле чем больше денег на счету, тем вероятнее обращение к консультантам. Люди состоятельные, вероятнее всего, хорошо знают, как многого они еще не знают. Им известно, что значит грамотное инвестирование для достижения долгосрочного финансового успеха.

Я имел дело с тысячами богатых семейств и могу сказать вам, что большинство из них:

• ценят своего финансового консультанта и уверены, что хорошие советы окупятся сторицей;

• понимают, насколько важно не допускать в инвестировании крупных ошибок;

• ценят доступ к инвестициям, в которые им было бы невозможно вкладывать деньги самостоятельно;

• извлекают пользу из советов по финансовому планированию, не связанных с инвестициями, и часто пользуются услугами других консультантов, в частности по юридическим и налоговым вопросам;

• ценят свое время и не хотят тратить его на проблемы, не относящиеся к их основному роду занятий;

• обращаются к услугам финансового консультанта по всем текущим семейным вопросам;

• намерены продолжать пользоваться услугами финансового консультанта в случае недееспособности или смерти главы семейства.

Многие ждут накопления достаточной суммы и лишь потом начинают искать того, кто поможет им инвестировать ее. Это критическая ошибка! Зачем же карабкаться до половины горного склона, только чтобы обнаружить, что надо возвращаться назад? Можно ведь заранее поинтересоваться нужным направлением у опытного альпиниста, который покорял такие вершины не один раз. Заблаговременное составление дорожной карты для своего финансового путешествия поможет вам сохранить время и деньги[8]8

Возможно, вы пока не рассматриваете себя в качестве инвестора, но важно примерить на себя эту роль как часть своей личности.

[Закрыть]. Хотя эффект от советов консультанта при инвестировании 100 тысяч долларов будет не таким заметным, как в случае с миллионом долларов, хороший консультант все же является ключевым фактором в достижении финансовых целей. Какие долги следует выплачивать в первую очередь? Какими должны быть взносы в пенсионные программы? Сколько стоит откладывать денег, чтобы послать ребенка в колледж? Это лишь некоторые вопросы, на которые необходимо ответить в самом начале путешествия. И консультанты с удовольствием отвечают на них.

У тех, кто располагает большими деньгами, решение об обращении к финансовому консультанту обычно не вызывает сомнений. Те же, чьи сбережения пока скромны, не столь решительны. Однако вам как минимум необходим качественный совет[9]9

Обратите внимание на слово «качественный». К сожалению, рекомендации многих консультантов идут на пользу скорее им самим, чем их клиентам.

[Закрыть], чтобы выбрать нужное направление к свободе.

Если можете, помогите людям. Если не можете, то хотя бы не мешайте.

ДАЛАЙ-ЛАМА XIV

Вопрос о том, пользоваться ли услугами финансового консультанта, решать только вам и никому больше. Если вы приняли такое решение, будьте готовы провести настоящее исследование, чтобы найти компетентного и заслуживающего доверие специалиста. Я должен раскрыть вам большой секрет финансовой индустрии: от основной массы советчиков больше вреда, чем пользы.

Подавляющее большинство консультантов можно разбить на четыре категории:

1. Берут ваши деньги в управление[10]10

Управление средствами может различаться по степени контроля над ними. Например, Бернард Мейдофф имел право полностью распоряжаться чужими деньгами.

[Закрыть] и распоряжаются ими.

2. Являются замаскированными продавцами.

3. Используют стратегии, оказывающие разрушительное воздействие на финансовые планы клиентов, и говорят им только то, что тем приятно слышать. Они поступают так, даже хорошо осознавая, что их план не сработает, а может быть, и сами не знают, что делают[11]11

Я уверен, что мне обеспечена гора гневных писем от некоторых финансовых консультантов.

[Закрыть].

4. Заявляют, что ведут вас к богатству и готовы консультировать по всем аспектам финансовой жизни, но в действительности продают вам портфели паев различных фондов и изредка встречаются лично, чтобы обсудить успехи.

При поиске консультанта следует обращать внимание на множество деталей, но умение уверенно различать эти категории поможет вам еще на этапе поиска отсеять 90 процентов кандидатур. Шансы найти компетентного человека, который не похитит ваши деньги, не будет навязывать вам свои финансовые продукты и вводить в заблуждение, будут значительно выше, если вы откажетесь от услуг советчиков из числа названных четырех категорий.

Критерий № 1 при выборе консультанта: отсутствие конфликта интересовУ финансового консультанта имеется столько возможностей обмануть вас, что остается только удивляться, почему эта профессия еще существует. Я не знаю другой такой отрасли, где люди приходят к профессионалу за помощью, а уходят от него с еще большим количеством проблем, чем было до этого. Мои слова не понравятся очень многим представителям этой профессии, но реальность такова, что сфера финансовых услуг прогнила насквозь. Могу лишь добавить, что если вам попадется типичный финансовый консультант, то вам стоит подумать над тем, чтобы обходиться вообще без него.

Причина проста: подавляющее большинство консультантов находятся с вами не по одну сторону баррикад. Многим из них заплатят больше, если они продадут вам определенные продукты, кое-кто вообще не обязан по закону отстаивать ваши интересы, а значительная часть работает в компаниях, которые и создают продаваемые финансовые продукты. Если ваш консультант подходит под это описание, то пора поискать себе нового, и чем быстрее, тем лучше. Как же определить, имеется ли у вашего консультанта конфликт интересов (хотя в целом он вроде бы хороший человек)? Ответ на этот вопрос я разделю на три части, чтобы вам было легче понять, одолеет ли ваш кандидат три важных теста.

Несмотря на попытки убедить клиентов в обратном, не все финансовые консультанты думают об их интересах, предлагая им инвестиционные инструменты. Они не работают по стандартам независимых специалистов.

НАЦИОНАЛЬНАЯ АССОЦИАЦИЯ ЛИЧНЫХ ФИНАНСОВЫХ КОНСУЛЬТАНТОВ

Девять из десяти американцев согласны, а 76 процентов просто уверены, что инвестиционные рекомендации, получаемые от финансового консультанта, защищают в первую очередь интересы клиента, и исключают любой конфликт интересов, который мог бы повлиять на качество совета. Вроде бы разумный подход. Но весь парадокс в том, что девять из десяти консультантов не обязаны по закону действовать в интересах клиентов. Более того, американские законы затрудняют ваши попытки выяснить, какие обязательства имеет финансовый консультант перед вами. Давайте начнем с некоторых определений, которые позволят относить консультантов к тем или иным категориям.

Кто такой инвестиционный консультант

Закон 1940 года об инвестиционных консультантах определяет зарегистрированного инвестиционного консультанта (ЗИК) как «лицо или фирму, которые за вознаграждение дают советы и рекомендации, составляют обзоры активов и проводят их анализ при личном общении с клиентурой или через публикации». Короче говоря, консультант дает рекомендации и получает вознаграждение за свои экспертные оценки.

Инвестиционный консультант обязан следовать определенным этическим стандартам. Как ваш врач или бухгалтер, он несет перед вами ответственность и должен действовать в ваших интересах. Кроме того, он обязан информировать вас о любых случаях конфликта интересов и не имеет права совершать с клиентами торговые сделки, в результате которых его прибыль или прибыль его фирмы оказывается выше прибыли клиента. Вы может сказать, что все это само собой разумеется. Однако я должен заверить вас, что это далеко не так!

Кто такой брокер

Закон 1934 года о торговле ценными бумагами определяет брокера как «любое лицо, занимающееся совершением операций с ценными бумагами по поручению третьей стороны». Главная задача брокера состоит в покупке и продаже инвестиционных инструментов. Если вы думаете, что на основании этого определения нетрудно отличить брокера от финансового консультанта, то все не так просто. На самом деле недавние изменения в законах еще больше затруднили задачу, и теперь стало еще труднее понять, с кем вы работаете. Для начала немного истории.

Изначально брокерам предписывалось следовать так называемому стандарту пригодности. Закон не обязывал их действовать в интересах клиента. От них требовалось лишь давать «пригодные» для него рекомендации о проводимых операциях. Например, они могли продать вам продукт или ценную бумагу, которые были им выгоднее всего, хотя на выбор были и другие – дешевле и доходнее. И это было совершенно законно. Вспомните, когда в последний раз вы покупали какую-то вещь, качество которой было всего лишь «пригодным»?![13]13

Можете себе представить, что в ресторане вам подают «пригодное» блюдо? А как насчет заключения брака с «пригодной» невестой? Зачем вам «пригодная» инвестиционная консультация, если можно получить совет, полностью отвечающий вашим интересам?

[Закрыть]

В 2019 году Комиссия по ценным бумагам и биржам (КЦББ) попыталась исправить ситуацию, введя правило соблюдения интересов клиентов. Его идея состояла в том, что брокеры, осуществляя консультирование клиентов, должны работать по более высоким стандартам и соблюдать их интересы. Звучит очень похоже на определение независимых консультантов. Может быть, брокеры в них и перековались? Конечно же, нет. Вскоре после того, как новое правило было опубликовано, председатель КЦББ Джей Клейтон объяснил разницу в своем интервью телекомпании CNBC:

Независимый финансовый консультант – это комбинация заботы о клиенте и порядочности. Он должен ставить интересы клиента выше собственных. Если же говорить о брокере, то в его деятельности тоже присутствуют многие из названных элементов, но мы хотим, чтобы общественность поняла, что независимый консультант и брокер работают в разных сферах. Самое большое различие наблюдается в оплате. Консультант поддерживает с клиентом по большей части долгосрочные отношения и получает вознаграждение по итогам квартала или года. Срок работы брокера на вас ограничивается периодом существования портфеля. Это совершенно разные типы взаимоотношений, и мы хотим, чтобы вы это знали.

И самое главное: правило соблюдения интересов клиентов для брокеров не содержит определения, в чем же заключаются эти «интересы»! Непонятно, как их измерять и соблюдать, но ясно одно: это далеко не то же самое, что стандарты, принятые среди независимых финансовых консультантов. Это правило недвусмысленно позволяет фирмам «предлагать только доброкачественные продукты, устанавливать материальные ограничения на их ассортимент и продвигать продажу тех или иных продуктов на конкурентной основе». Не знаю, как вам, а мне все это вовсе не кажется «соблюдением интересов клиентов».

Так в чем же разница?

Сильнее всего спутывает все карты то, что в Америке отсутствует четкий критерий недоброкачественных продуктов. Между тем в ходе недавнего опроса 60 процентов американцев, оценивая работу финансовых консультантов, заявили, что они действуют преимущественно в интересах своих работодателей, а не потребителей.

Итак, в чем же разница между консультантами, которые работают на вас, и теми, кто работает на своих боссов? Она сводится к следующему: если ваш консультант независим, то он обязан соблюдать высокие законодательные стандарты и действовать в ваших интересах. Но, если он выступает в роли брокера, такой обязанности у него нет. Для рядового потребителя уловить эту разницу бывает нелегко. Вот почему большинство брокеров предпочитают уклончиво именовать себя «финансовыми консультантами».

По данным Wall Street Journal, существует свыше двухсот различных наименований типа «специалист по финансовому планированию», «управляющий капиталом», «консультант по инвестициям», «специалист по управлению личным состоянием». Неудивительно, что американцы утратили доверие к институту финансовых консультантов! Чтобы разобраться, вам придется провести собственное расследование и задать несколько дополнительных вопросов.

Вы можете спросить: «Почему же крупные банки и брокеры не хотят работать по должным стандартам?» Причина проста: продажа «пригодных» продуктов и многообразные формы компенсации за эту операцию очень выгодны. Брокерские фирмы предпочитают не устранять конфликт интересов, а скрывать его или в лучшем случае указывают этот факт мелким шрифтом в длинном перечне юридических оговорок на оборотной стороне договоров. Многие брокеры работают на компании, имеющие статус акционерных, а это значит, что основная цель их деятельности – создание прибыли для акционеров.

В конечном итоге брокеры не только не обязаны по закону действовать в интересах клиентов, но и всячески лоббируют в конгрессе сохранение сложившегося порядка вещей. Имейте это в виду, когда будете решать вопрос о том, кому доверить свои финансы[14]14

Представьте себе, что вы платите своему финансовому консультанту, а он делится этим вознаграждением со своей фирмой. Часть этих денег фирма тратит на лоббирование в конгрессе, чтобы консультанты имели возможность предлагать вам услуги, не отвечающие вашим интересам. Так ведет себя бо́льшая часть сферы финансовых услуг.

[Закрыть].

В США трудится более 650 тысяч «финансовых консультантов». Большинство из них – брокеры. Это значит, что многие сферы финансовых услуг не соответствует высшим юридическим стандартам, распоряжаясь вашими деньгами. Пугающий факт, не правда ли? Вы можете выяснить, является ли ваш консультант брокером, задав ему два ключевых вопроса:

1. Вы брокер или инвестиционный консультант? Правильный ответ: только инвестиционный консультант.

2. Вы зарегистрированы в Комиссии по ценным бумагам и биржам или в Службе регулирования отрасли финансовых услуг (СРОФУ)? Правильный ответ: только в КЦББ, но не в обеих инстанциях (двойная регистрация) или только в СРОФУ (просто брокер).

Отсеяв примерно 85 процентов финансовых консультантов, мы можем теперь еще больше сузить поле поиска[15]15

Заметьте, я не утверждаю, что все брокеры плохие. Это вовсе не так. Существуют брокеры (как, впрочем, и финансовые консультанты), придерживающиеся этических норм и отвергающие их. Я всего лишь говорю, что вы должны как минимум убедиться в том, что человек, к которому обращаетесь за помощью, обязан по закону всегда действовать в ваших интересах (брокеры этому требованию не соответствуют).

[Закрыть].

КОНСУЛЬТАНТ С ДВОЙНОЙ РЕГИСТРАЦИЕЙ – ЭТО ВОЛК В ОВЕЧЬЕЙ ШКУРЕ.

До сих пор мы делили всех финансовых консультантов на две основные категории – независимых инвестиционных консультантов и брокеров. Теперь нам нужно сделать очередной шаг и убедиться, что вы имеете дело с человеком, который будет действовать в ваших интересах всегда, а не только временами.

К сожалению, законы США дают финансовым консультантам возможность двойной регистрации, а это значит, что они могут быть как независимыми консультантами, так и брокерами. Думаю, у вас после прочтения этого предложения отвисла челюсть. Как может один человек быть и независимым консультантом, который обязан действовать по самым высоким этическим стандартам, и брокером, который не имеет таких ограничений?

Это крайне опасная ситуация, поскольку ваш собеседник может совершенно искренне заявить, что является инвестиционным консультантом и придерживается соответствующих стандартов, а по ходу дела превратиться в брокера, который не обязан по закону соблюдать ваши интересы. Да, вы не ослышались. При двойной регистрации консультант может действовать в зависимости от ситуации. И попробуйте угадать, в какой роли он выступает в данный момент. Консультант с двойной регистрацией – это волк в овечьей шкуре. Есть два способа определить, не является ли ваш «независимый инвестиционный консультант» одновременно и брокером. Во-первых, спросить прямо. Во-вторых, взгляните на его визитную карточку или посетите его веб-сайт. Если там упомянута «продажа активов, предлагаемых некой компанией АВС», то вы имеете дело с брокером. Работая с консультантом, имеющим двойную регистрацию, не удивляйтесь, если в вашем портфеле окажутся инвестиции с высокими комиссионными, переменные аннуитеты или аффилированные фонды.

И это подводит нас к третьему и заключительному тесту.

Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?