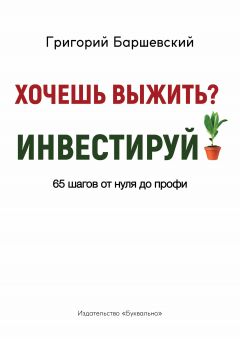

Текст книги "Хочешь выжить? Инвестируй!"

Автор книги: Григорий Баршевский

Жанр: Ценные бумаги и инвестиции, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 4 (всего у книги 29 страниц) [доступный отрывок для чтения: 7 страниц]

Глава 2

Планируйте свою жизнь

Если хочешь видеть, как солнечный свет играет на листьях, у тебя должны быть чистые окна.

Лао Дзы

Шаг 12. Ставьте правильные вопросы

– Подскажите, пожалуйста, что мне купить, чтобы мои инвестиции прилично росли?

– И еще подскажите, как практически начать инвестировать: где открыть счет, какие действия надо предпринять, чтобы покупать и продавать?

Вот два типа вопросов, часто задаваемых людьми, которые еще вчера не знали об инвестировании ничего, а сегодня уже открыли для себя этот мир, но пока еще плохо в нем ориентируются и ожидают помощи опытного собеседника.

Оба вопроса неверны!

Однако именно этих вопросов так ждут от вас профессиональные брокеры и трейдеры, управляющие и консультанты. Именно на эти вопросы они вам подробно и с удовольствием ответят: иди к нам, мы все тебе объясним! Акции ХХХ или YYY вчера выросли на 5 % за один день!!! Мы откроем тебе счет прямо сегодня и установим на твой компьютер торговую платформу. Ты сможешь торговать онлайн уже завтра! Ты будешь видеть посекундное изменение цен на любую ценную бумагу. Мы подскажем тебе, какие акции выросли на текущий момент больше всех! Ты будешь постоянно в курсе всех рекомендаций наших аналитиков, которые трудятся для того, чтобы ты заработал!

Все это ложь и обман. Вас тянут в болото спекуляции. По-честному следовало бы сказать: «Вы неправильные вопросы задаете».

Что ответит вам грамотный кулинар, если вы спросите его: «Какие продукты купить, чтобы сделать вкусное блюдо?»

Он, скорее всего, спросит вас, что вы вообще готовите.

Десерт или суп, рыбу или мясо? И если, допустим, мясо, то свинину, или баранину, или телятину? Затем ему надо разобраться, в каком виде вы предпочитаете мясо: тушеное, запеченное, жареное? Ведь от этого зависит, какую часть выбрать. Он еще задаст вам много дополнительных вопросов. И только тогда он сможет посоветовать несколько вкусных блюд, опять же – на ваш выбор и ваш кошелек. И уже только после всего этого он может вам посоветовать, какой отруб брать, какие приправы купить, что и как приготовить в качестве гарнира и какие соусы хороши в данном случае.

В процессе беседы с этим специалистом вы узнаете много таких вещей, о которых раньше, возможно, не задумывались: как раскрывается вкус мяса, какой гарнир хорош в том или ином случае, как сделать так, чтобы приправы не забивали вкус основного продукта, а оттеняли его, какое вино подходит в каком случае – и многое другое.

А если вы строите дом, то первым вопросом, который вы должны себе задать, будет совсем не вопрос о том, какие инструменты и материалы купить. Не это вас должно интересовать с самого начала.

Первым должен быть вопрос «Что я строю?».

Дом для постоянного проживания, дачу или сарай-мастерскую с топчаном для отдыха? Для какого климата? Хочу ли я быть максимально независим от снабжающих коммунальных организаций, или это для меня не важно? Желаю я свести к минимуму текущие эксплуатационные расходы, или мне надо свести к минимуму стоимость самого строительства, а текущие расходы могут быть и побольше? Предполагаю ли я в будущем увеличивать объем моего дома, или я строю один раз и навсегда, и никакое развитие мне не нужно? Насколько мне важны экологичность и безвредность дома для здоровья? Только ответив на эти вопросы можно постепенно переходить – нет, не к постройке дома – к построению сначала эскизного проекта, затем рабочего проекта со всеми коммуникациями и инженерными системами, потом к составлению сметы затрат на строительство. И только потом можно начинать строить.

В процессе беседы со специалистом-архитектором вы (как и в случае с поваром) узнаете много новых и полезных вещей. Что такое пассивные дома? Как можно использовать геотермальную энергию для обогрева дома? Какие типы систем отопления существуют в мире – и КПД каждой из них. Какие типы несущих конструкций знает современная архитектура? Каковы теплоизоляционные свойства и экологичность различных материалов. И многое другое.

С инвестированием все точно так же. Когда вы начинаете думать об инвестировании, вашим первым вопросом должен быть вопрос: что и для чего я делаю? Для чего я собираюсь инвестировать? Каких целей я хочу достичь?

Этот вопрос, в свою очередь, стоит разбить на три вопроса:

1. На какой срок я инвестирую? На мой взгляд, если этот срок меньше 10–15 лет, то ваши действия вообще не стоит называть инвестированием. В зависимости от того, что вы собираетесь делать с вашими деньгами, ваши действия можно в этом случае назвать накоплением, или спекуляцией, или еще чем-то другим. Но не инвестированием. Инвестирование, как это понимаю не только я, но и многие другие люди, которые этим реально и успешно занимаются, это последовательная реализация определенного подхода на протяжении длительного срока.

Почему минимум составляет именно 10–15 лет? Дело в том, что в результате исследований выяснено: примерно за такой срок начинают проявляться глубинные тенденции рынка, которые позволяют хорошо и стабильно зарабатывать инвесторам. А вот случайные колебания рыночных цен, которые основаны на психологии продавцов и покупателей, на их страхах и жадности, вот эти случайные колебания, наоборот, на таких длительных интервалах времени перестают играть существенную роль.

2. Каких целей я хочу достичь с помощью инвестирования? На этот вопрос надо ответить максимально конкретно: профинансировать образование ребенка в сумме 175 тысяч рублей в год в период с ХХХХ года до YYYY года. Или/и: обеспечить себя пенсией в размере 40 тысяч рублей в месяц в период с января ХХХХ года до декабря YYYY года.

3. Надо определить свое отношение к риску. До какой величины (обычно в процентах) снижение суммы вашего капитала в результате случайных рыночных колебаний не лишит вас сна? Надо сказать, что, хотя многие теоретически понимают, что рынок колеблется постоянно и что он, тем не менее, все время восстанавливается после падений и продолжает расти (по крайней мере, с самого начала истории фондового рынка и до настоящего времени так было всегда), но, когда человек (особенно – новичок) осознает, что он реально на сегодняшний день лишился, скажем,20 % своего капитала, вряд ли он останется спокойным. Конечно, со временем, когда вы переживете такие падения и восстановления, когда это уже происходило с вами многократно, когда вы знаете, что не только ничего страшного не случилось, но вы даже умеете извлекать дополнительную прибыль из таких падений рынка, тогда вы уже будете гораздо более спокойно относиться к временным падениям вашего инвестиционного фонда. Но поначалу эти падения психологически очень сложно пережить. Известно, что люди по своему психологическому складу очень отличаются друг от друга. В том числе и психологическая переносимость риска у людей разная. Для того чтобы создать себе стратегию, которая хорошо будет согласована с вашей личной психологией, с вашей устойчивостью или неустойчивостью по отношению к риску, надо сначала разобраться, какова ваша личность, как вы переносите риск.

Вот именно этими тремя вопросами, с которых и надо начинать ваш путь к грамотному инвестированию, мы сейчас займемся.

Шаг 13. Сроки инвестирования

Итак, вопрос первый: на какой срок вы собираетесь инвестировать? На какой срок вам надо составлять свой инвестиционный план?

Иногда в литературе предлагается такой простой ответ на этот вопрос: вычтите из ста лет ваш возраст. Это и будет тот срок (в годах) на который вам надо инвестировать. А значит и составлять инвестиционные планы надо на этот срок. Например, вам сейчас 44 года. Значит, вам надо рассчитать свои инвестиции на срок 56 лет. Почему именно так надо поступать? Дело в том, что надо рассчитать, чтобы ваших средств вам хватило на всю жизнь. Срок своей жизни никто не знает. Поэтому разумно исходить из предположения, что вы проживете 100 лет. Если вы умрете раньше, то у вас просто останется наследство. Прожить более ста лет можно, конечно, но довольно маловероятно. Поэтому расчет своих инвестиционных планов до ста лет с хорошей вероятностью покрывает срок вашей жизни, а значит – также включит в себя и все события, которые могут или должны произойти и на которые вы должны рассчитать свое финансовое обеспечение.

А каков минимальный срок инвестиций? Мы уже обсуждали, что не менее 10–15 лет. Почему именно этот срок? Тут два ответа.

Первый ответ связан с тем, что в семье должны существовать три вида денег.

Один литературный персонаж – господин Журден – очень удивился, узнав, что он всю жизнь говорил прозой.

Точно так же некоторые не подозревают, что они всю жизнь раскладывают заработанные деньги на три части, на три кучки, на три направления использования. Правда, бывает так, что в одной или двух из них просто нет ничего, что само по себе не очень хорошо.

Первая часть заработанных вами денег – это то, что вы будете использовать в течение текущего месяца на жизнь, эти деньги вы потратите до следующей зарплаты. Текущие затраты: оплата за квартиру, еда, лекарства, расходы на детей и тому подобные ежемесячные расходы. Очень хорошо, если у вас дома ведется книга доходов-расходов, которая поможет вам понять, где можно сэкономить на текущих расходах.

Вторые деньги – это то, что человек (семья) откладывает на покупки капитального характера: на новый телевизор, на машину, на поездку в отпуск. Эти деньги копятся в течение более длительного времени, от нескольких месяцев до нескольких лет. Иногда у семьи нет возможности накапливать на долговременные покупки. Это грустно, но терпимо. В конце концов, можно прожить без телевизора и без поездки в отпуск.

Третьи деньги – это то, что человек откладывает на черный день, на старость, на образование детей. Это «длинные деньги». Если черный день не наступит – дай бог, чтоб именно так и случилось, – эти деньги будут наследоваться вашими детьми и/или внуками. Но иногда этот черный день наступает. К сожалению. Причем чем человек старше, тем более вероятно наступление чего-то, что потребует потратить именно эти длинные деньги: с возрастом человек, как правило, не становится крепче здоровьем, да и возможности заработать у него уменьшаются.

Вот эти третьи деньги нужно сохранять и приумножать на долговременной основе. Именно они являются инвестициями.

Итак, инвестиционные деньги потому длинные, что они предназначены на долговременные цели. Просто все то, что к этим долговременным целям не относится, мы не будем называть инвестиционными целями.

Сказанное совсем не означает, что к другим деньгам – текущим затратам или к накоплениям на покупки капитального характера – надо относиться невнимательно. Конечно нет.

Для текущих затрат существует бюджетирование (планирование доходов и расходов), которое позволяет дисциплинированно совершать траты и экономить. Накопления на предметы капитального характера – это накопления, которые должны осуществляться вами тоже по плану. Но тут нет особой науки, просто откладывайте запланированную сумму ежемесячно.

А вот третья часть, которая предназначена на долгий срок, и является как раз объектом нашего рассмотрения и исследования. Как ее сохранить и приумножить? Как обеспечить наши потребности на всю долгую жизнь? Вот эти вопросы мы и будем изучать. Именно эти деньги вы копите на интервалах времени в 10–15 лет или больше.

Важно отметить, что ни при каких обстоятельствах не следует смешивать эти три вида денег. Получили зарплату – разложите ее на три части и никогда не путайте их между собой. Иногда выясняется, что ваш первоначальный план деления доходов на три основных направления не выдерживает столкновения с жизнью. Он трещит по всем швам. Что ж, надо спокойно сесть и пересмотреть план. А потом опять его выполнять.

Например, в разговоре 1, приведенном на Шаге 4, инвестор выделял на инвестиции по 6 тысяч рублей в месяц (72 тысячи в год) при доходе семьи 40 тысяч рублей в месяц (480 тысяч рублей в год). Он должен составлять инвестиционный план именно для этой суммы – 72 тысячи рублей в год. Он не рассматривает 480 тысяч рублей всех годовых доходов семьи как объект инвестиций. Но при этом он не будет в своем инвестиционном плане учитывать ни коммунальные расходы на свою квартиру, ни покупку телевизора для семьи. Это расходы покрываются из других источников, из первой и второй части доходов.

Предметом этой книги являются только третья – инвестиционная – часть доходов и долговременные же расходы. Поэтому план, который мы будем составлять, называется личным инвестиционным планом. А план, который включает все доходы и расходы, обычно называют финансовым планом. Так вот, мы не будем рассматривать финансовый план семьи.

Есть и еще одна причина, почему период в 10–15 лет является тем минимальным периодом, на который мы будем планировать. Она связана не с доходами и расходами семьи, а с поведением тех инструментов, которые позволят нам сберегать и накапливать. Дело в том (и мы уже слегка касались этого), что рынок на интервалах в 10–15 лет начинает проявлять особые свойства. Рынок начинает вести себя довольно последовательно и более регулярно. Это позволяет инвестирующему на длинный срок человеку чувствовать себя более спокойно в отношении своих доходов. Вообще-то вопрос о поведении инструментов рынка – это тема третьей главы, но раз мы уже коснулись этого интересного вопроса, то я позволю себе маленькое отступление. Я выделил это отступление курсивом. Кто не хочет отвлекаться, может его пропустить без ущерба для основной темы нашего обсуждения.

Дело в том, что на длинных горизонтах в 10–15 и более лет поведение рынка становится закономерным, а инвестиции гораздо менее рискованными, чем на коротких сроках. Я хотел бы показать это на реальных данных по изменению цен акций различных компаний.

Возьмем для примера компанию «Джонсон и Джонсон» (Jonson&Jonson – JNJ). Это известная компания, которая разрабатывает, производит и продает различные медицинские товары и товары личной гигиены по всему миру. Наиболее известные ее бренды: Baby Oil, Colgate, Listerine, Band-Aid. Но есть и множество других брендов. Кроме того, она производит медицинское оборудование. Это большая компания. Ее стоимость – более 380 миллиардов долларов. На бирже ее акции котируются под символом (тикером – ticker) JNJ. Давайте рассмотрим, как менялась цена акций JNJ за последние 45 лет. Для этого откроем сайт finance.yahoo.com и в строку поиска

введем символ JNJ. Мы увидим страницу с графиком изменения цены со временем. Если выбрать над графиком Max (что означает: «на максимальный период времени»), то мы увидим график, показывающий, как менялась цена акции компании с 1970 года до настоящего времени:

График 2.1. Изменение цены акции Jonson&Jonson с 1970 года

Как мы видим, цена акций в некоторые годы снижалась, в некоторые – повышалась, но в целом цена росла. Мы хотим понять, верно ли, что на интервалах в 15 лет цена стабильно росла, а не падала. Чтобы оценить эти изменения, давайте составим таблицу. Допустим, инвестор купил акции 1 января 1970 года и продал через 15 лет, 1 января 1985 года. Заработал ли он? Далее, допустим, другой инвестор (или тот же самый) купил акции через 5 лет после первого – 1 января 1975 года, а продал тоже через 15 лет – 1 января 1990 года. Как у него дела? Третий инвестор (а может быть, это все тот же упорный человек) купил акции этой компании еще через 5 лет, 1 января 1980 года, а продал тоже через 15 лет – 1 января 1995 года. И так далее. Всего у нас получится 7 вариантов покупок и продаж. И мы сможем, вероятно, заметить некоторую закономерность. В таблицу 2.1. сведены все полученные данные.

Смотрим и видим: хотя в некоторые годы цена акций снижалась (например, за 5 лет с января 1975 по январь 1980 года цена снизилась с 1,89 до 1,43, а также с января 2005 по январь 2010 года цена снизилась с 67,16 до 65,20), но, в какой бы год мы ни купили акцию, через 15 лет у нас во всех случаях получился существенный рост цены. Рост происходил ВСЕГДА, во всех семи случаях. Иногда рост был относительно небольшим – в 2,5 раза за 15 лет (см. колонку «Рост»), иногда огромным – в 13,4 раза, но всегда мы видим только рост за пятнадцать лет.

Таблица 2.1.

Изменения цены акций JNJ за 15 лет

Может быть, это просто особенная компания такая?

Давайте возьмем другую. Например, The Kroger Co (KR). В Yahoo информация о цене ее акций дается только с 1980 года. В таблицу 2.2. сведены данные по цене акций этой фирмы за пять 15-летних периодов.

Видим аналогичную картину. Хотя на некоторых более коротких периодах есть снижение цены (например, с 1985 по 1990 годы и с 2000 по 2005 годы), но за все периоды длительностью в 15 лет, которые мы проверили, цена только росла. Иногда только в 3,3 раза за 15 лет выросла, иногда в 5,1 раза, но во всех случаях росла.

Возьмем еще фирму. Equifax (EFX). Информация о ее цене тоже только с 1980 года. Причем только с марта. Хорошо. Возьмем серии по 15 лет с 1 марта по 1 марта. В таблице 2.3. представлены результаты за пять 15-летних периодов.

Таблица 2.2.

Изменения цены акций KR за 15 лет

Таблица 2.3.

Изменения цены акций EFX за 15 лет

Опять рост на всех 15-летних периодах.

Тогда давайте сделаем вот что. Поступим по-другому. Возьмем индекс S&P 500. Он показывает суммарную цену 500 крупнейших компаний США (немного неточно сформулировал, но для начала, для общего понимания – нормально). На рынке существуют такие специальные фонды (мы позже обсудим их подробнее), которые копируют этот индекс. Поэтому, покупая акции этих фондов, можно сказать, что мы покупаем весь индекс: мы при этом как бы покупаем акции сразу всех 500 крупнейших фирм США. Посмотрим, что будет, если мы покупаем этот индекс на 15 лет, тоже начиная в разные годы. Для этого индекса Yahoo дает нам график начиная аж с 1955 года. Так что мы сможем собрать информацию по 10 точкам покупки. Вот таблица:

Таблица 2.4.

Изменения цены индекса S&P 500 за 15 лет

Тот же результат. За 15 лет всегда видим только рост. Хотя за пятилетние периоды с 1970 до 1975 и с 2005 по 2010 было снижение. Но при этом за пятнадцатилетние периоды снижения не было ни разу.

Означает ли это, что так будет всегда? Что за 15 лет всегда наблюдается только рост? Это очень важный вопрос, правда? Если ответ «да», то вы можете особо не думать. Купить какую-нибудь акцию наугад и забыть о ней на 15 лет.

Тут самое время вспомнить Правило № 1 для частного инвестора (см. Шаг 3): «Не верьте никому». Проверяйте сами! Откройте finance.yahoo.com, возьмите любую компанию и проверьте. Сделайте так 20, 30, 40 раз с разными компаниями. Всегда ли вы получите рост на интервалах времени в 15 лет?

Но вернемся к основной теме нашего обсуждения. Мы выясняли, какие времена годятся для инвестирования. На этот вопрос у нас есть ответ. Не менее 10–15 лет. А вообще-то надо составлять свой личный инвестиционный план на столько лет, сколько вам осталось до ста.

Шаг 14. Ваши цели и как их достичь?

Второй вопрос, может быть, самый важный, который нужно прояснить с самого начала, еще до начала инвестирования, это вопрос о целях инвестирования. Причем цели эти надо сформулировать совершенно определенно, в цифрах и сроках.

Например:

– Я хочу обеспечить моему сыну финансовую поддержку обучения в хорошем университете в течение 6 лет, что потребует затрат по 800 тысяч рублей за каждый год обучения.

– Кроме того, я хочу выйти на пенсию в возрасте 65 лет. Я не рассчитываю на государственную пенсию, а хочу обеспечить себя пенсией сам, причем на уровне не менее 50 тысяч рублей в месяц на срок с 65 до 100 лет.

– Кроме того, я хочу иметь в качестве неприкосновенного запаса на случай непредвиденных проблем сумму 4 миллиона рублей до конца моей жизни.

– На случай временной потери работы или других кратковременных финансовых проблем я хочу иметь всегда под рукой «подушку безопасности» в размере 600 тысяч рублей.

Конечно, у каждого человека в каждом конкретном случае будут свои особенности и нюансы.

Первая мысль, которая возникает у реалистично настроенного читателя – мечтать не вредно! Как говорилось в одном анекдоте: «Съесть-то он съест, да кто ж ему даст». Это верно. Надо приводить как-то свои мечты в соответствие с реальностью. Делается это с помощью составления личного инвестиционного плана.

Как составить свой инвестиционный план? Давайте, на примере.

Допустим, Иван Иванович Иванов, 35 лет, имеет жену Марию, тоже 35 лет, и сына 9 лет.

На данный момент финансовое состояние семьи таково: кроме квартиры, в которой живет семья (такое имущество, которое используется для жизни, мы не будем учитывать в составе инвестиционных ресурсов семьи, жить где-то надо в любом случае), у них имеется еще одна квартира, которая досталась им по наследству и которую они сдают в аренду, получая чистыми в месяц 17 тысяч рублей дохода от этой аренды. Сегодняшняя цена этой квартиры примерно 3 миллиона рублей. Кроме того, у семьи имеется 600 тысяч рублей накоплений, размещенных на депозите в Сбербанке. Таким образом, вместе с квартирой инвестиционный ресурс семьи Ивановых на данный момент составляет 3,6 миллиона рублей.

Оба супруга работают. Зарплата Ивана – 45 тысяч рублей в месяц, его супруги Марии – 33 тысячи рублей. С учетом дохода от сданной в аренду квартиры (17 тысяч в месяц), общий месячный доход семьи составляет 95 тысяч рублей.

А суммарные месячные затраты семьи составляют 80 тысяч рублей в месяц. Дело в том, что в семье действует железное правило: получив свои месячные доходы, они первым делом откладывают 15 тысяч на инвестиции, а уже остальное тратят. Из-за этого правила затраты семьи, хочешь – не хочешь, не могут превысить 80 тысяч рублей.

Я считаю, что семья Ивановых в этом отношении просто молодцы! Я уверен, что они на правильном пути, и они будут благополучны в старости.

Вообще, только две вещи определяют, на мой взгляд, финансовое благополучие человека в долговременной перспективе, в старости и в случае непредвиденных жизненных проблем: 1) «правило семьи Ивановых»; 2) как можно более раннее начало применения этого правила. Все остальное – технические вопросы и умение инвестировать, которому нетрудно обучиться. Даже уровень заработка не играет решающей роли.

Ивана заботит решение двух основных вопросов:

– Через 9 лет сын окончит школу, и ему надо будет поступать в университет. Учеба в университете требует затрат. Иван считает, что ему потребуется 800 тысяч рублей ежегодно в течение 6 лет, чтобы обеспечить сыну хорошее образование (с учетом жилья, питания и карманных трат). Хватит ли у семьи денег на оплату обучения сына в университете? – это первый вопрос, который заботит Ивана.

– Когда Иван с Марией выйдут на пенсию, то на государственную пенсию они, скорее всего, не смогут прожить, по их мнению. Они считают, что по 50 тысяч на каждого, всего 100 тысяч дополнительной пенсии в месяц, им бы хватило. Хватит ли им своих накоплений, чтобы достойно жить в старости до самой смерти?

Для решения этих вопросов надо строить личный инвестиционный план.

Но перед составлением плана нам с вами надо обсудить два технических вопроса.

1. Надо договориться, что и как считать. Те 80 тысяч, которые семья Ивановых ежемесячно тратит на текущую жизнь, надо отбросить. Они не влияют на будущее финансовое благополучие семьи. С другой стороны, мы не будем учитывать и текущие расходы семьи. Мы считаем, что семья живет на 80 тысяч. Нас интересуют только оставшиеся 15 тысяч, которые семья сберегает ежемесячно на инвестиционные цели. Также нас интересуют те 3,6 миллиона рублей инвестиций, которые Ивановы накопили к данному моменту. Именно эти цифры мы заложим в инвестиционный план семьи.

2. Как учесть инфляцию? При планировании на много лет вперед нельзя не учитывать инфляцию. Даже на сравнительно коротком, десятилетнем периоде инфляция в России оставляет от каждого рубля лишь от 14 до 50 копеек в разные периоды, если считать реальную покупательную способность (вычислено по данным Росстата). Поэтому, когда мы строим планы на далекую перспективу, мы просто обязаны инфляцию учесть. С другой стороны, надо учесть, что в связи с инфляцией зарплаты и другие доходы семьи (доход от сдачи квартиры в аренду) тоже постоянно растут. Поэтому инфляцию в наших планах можно учитывать двумя способами:

– Либо пытаться спрогнозировать, какими будут и доходы, и затраты в будущем с учетом инфляции. Например, сегодня на год обучения в университете надо потратить 800 тысяч рублей (с учетом жилья и питания). Через 9 лет, когда сын Иванова пойдет в университет, годовое обучение будет, скажем, в полтора раза дороже – 1 миллион 200 тысяч рублей. И так все цифры надо спрогнозировать на будущее. Не только затраты, но и доходы семьи надо будет в каждый будущий год менять с учетом того, как изменятся и цены, и зарплаты в каждый конкретный год. Также, например, изменится и арендная плата за квартиру, которую сдают в аренду Ивановы. Все это получается очень сложно и очень неточно. Как, например, оценить, какие цены будут через 20 или 40 лет?

– Либо другой вариант: можно считать все в «сегодняшних рублях». Тогда 1,2 миллиона рублей, которые потребуются для годового обучения сына через девять лет, в «сегодняшних рублях» будут теми же самыми 800 тысячами рублей, если смотреть на дело с точки зрения сегодняшних цен. Но и зарплату, и аренду квартиры мы тоже будем считать в этом случае сегодняшними, неизменными. Все считаем не в будущих (возросших), а в сегодняшних (постоянных) ценах. То есть мы предполагаем, что инфляция просто изменит масштаб всех цен и всех оплат пропорционально. Поэтому и пенсионные выплаты самим себе через, скажем, 30 лет Ивановым потребуются те же, что они запланировали сейчас: в сегодняшних ценах – это 100 тысяч рублей в месяц на двоих. Хотя в номинальных ценах, которые будут через 30 лет, это, возможно, будет 350 тысяч рублей или какая-то другая сумма. Но купить через 30 лет на эти 350 тысяч рублей можно будет ровно столько же, сколько сейчас на 100 тысяч.

Такая процедура называется приведением затрат и результатов к текущему моменту времени. Именно этот вариант мы и выберем для расчета.

После этих предварительных уточнений мы приступаем к построению инвестиционного плана семьи Ивановых на срок до 100 лет их потенциальной жизни.

Итак, первый источник пополнения инвестиционного капитала Ивановых – это ежемесячные вложения 15 тысяч рублей, то есть 180 тысяч в год. Другой источник пополнения инвестиционного капитала – это рост самого капитала за счет его инвестиционного прироста.

В конечном счете, все ухищрения, которые предпримет семья, чтобы увеличить отдачу от своих инвестированных средств, вся их инвестиционная активность, все знания, которые у них есть по вопросу грамотного инвестирования, все это выразится в одном единственном показателе: средний процент годового роста капитала. На сколько процентов за год в среднем растет капитал – вот и вся оценка стараний и умений любого инвестора.

Здесь, опять, надо не забывать, что если мы планируем по методу приведенных затрат, то есть, в сегодняшних ценах на начало 2018 года, то надо в качестве ежегодного процента прироста капитала указывать реальный процент, то есть процент превышения годового роста инвестиционного фонда над годовым процентом инфляции. Например, если капитал за год вырос на 15 %, а инфляция составила 6 %, то реальный рост капитала составил только 9 % годовых. Именно этот процент и надо закладывать в личный инвестиционный план.

Мне могут сказать, что все это напоминает гадание на кофейной гуще. Ведь никто не знает предстоящую будущую инфляцию, тем более – на годы и десятилетия вперед. Также невозможно предсказать рост капитала в процентах за каждый год.

А без этого невозможно вычислить, на сколько один показатель превосходит другой или отстает от другого. Это верно. Такая проблема существует. Как тут быть, мы обсудим чуть позже. А сейчас просто надо запомнить, что при расчете в приведенных ценах нужно рассматривать не номинальный, а реальный рост инвестиционного портфеля, то есть – за вычетом инфляции.

Рассмотрим, как будет выглядеть личный инвестиционный план семьи Ивановых на несколько десятков лет вперед.

Начнем с инвестиционного фонда семьи на начало текущего 2018 года. Сам инвестиционный фонд семьи составляет 3,6 миллиона рублей (3 миллиона в виде квартиры и 0,6 миллиона на депозите в банке).

Теперь надо задать, на сколько в среднем Ивановы смогут приращивать свой фонд в результате инвестиций. Конечно, мы не знаем, как будут приращивать свои деньги Ивановы, как они будут инвестировать.

Мне лично не очень нравится та структура инвестиций, которую выбрали Ивановы на данный момент. Например, 3 миллиона своих инвестиций (большую часть всего объема) они имеют в виде квартиры, которую сдают в аренду. Аренда приносит им 17 × 12 = 204 тысячи рублей в год. Это 204000/3000000 × 100 % = 6,8 % годовых на вложенные деньги. В рублях. Из которых примерно 6–7 % съедает инфляция. Мне не кажется разумной эта инвестиция с реальным доходом в размере менее одного процента годовых (после учета инфляции). Можно зарабатывать больше. Я думаю, что, продав эту квартиру за 3 миллиона рублей, можно найти более доходные и менее рискованные направления инвестирования этих денег. Собственно говоря, вся эта книжка посвящена как раз тому, как получать больший доход от своих инвестиций при разумном риске. Давайте будем считать, что Ивановы сумеют вывести свою рублевую доходность на уровень 17 % годовых.

Замечание: вы, вероятно, удивились, что здесь указана цифра 17 %, когда раньше мы говорили о рублевой доходности 10–15 %. Дело в том, что это число – 17 % – вообще не важно. На следующем шаге мы его будем несколько раз менять. И в результате мы получим совсем другие цифры и оценки. Поэтому сейчас мы просто отрабатываем методику составления инвестиционного плана. Не обращайте большого внимания на конкретную цифру роста. Она изменится. Не в ней дело.

Но это номинальная доходность их инвестиций. К большому сожалению, инфляция ежегодно «откусывает» от этой доходности приличный процент. Какой? Я не знаю, каков будет процент инфляции в ближайшие 65 лет в России. Никто этого не знает. В последние пару лет инфляция была невысокой: 3–4 % годовых. А в 2014–2015 годах, наоборот, очень высокой, 11–13 %. Давайте примем, что средняя инфляция в стране в следующие 65 лет будет составлять 7 % в год (иногда меньше, иногда больше). Это примерно на уровне потребительской инфляции за последние 10 лет. Тогда, при номинальной средней доходности инвестиционного фонда семьи Ивановых в размере 17 % годовых, средняя реальная доходность (то, что превышает инфляцию) будет составлять 10 % годовых.