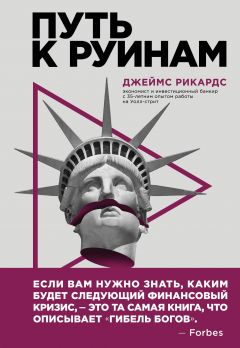

Автор книги: Джеймс Рикардс

Жанр: Зарубежная деловая литература, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 4 (всего у книги 27 страниц) [доступный отрывок для чтения: 9 страниц]

Но даже в этом случае лимит выдачи средств будет ограничен в силу того, что банки, как правило, хранят в своих офисах относительно небольшое количество стодолларовых банкнот. В случае массового изъятия банковских вкладов клиенты рано или поздно начнут получать отказы. Да и сама по себе стодолларовая купюра является убыточным активом по причине инфляции.

Этот обзор показывает, что фондовые биржи могут быть закрыты, банкоматы отключены, фонды денежных средств заморожены, введены отрицательные процентные ставки, а наличные денежные средства внезапно оказываются недоступными – все это может случиться за несколько минут. Ваши деньги уподобятся драгоценному камню в стеклянной витрине Картье – на них можно смотреть, но к ним нельзя прикасаться. Вкладчики не подозревают, что модель «лед-девять» уже существует, она лишь ждет активации несколькими телефонными звонками и исполнительным приказом.

«Офис закрыт»

На первый взгляд может показаться, что модель «лед-девять» в действии будет выглядеть как череда экстремальных мер. Однако история показывает противоположный результат. Закрытые рынки, закрытые банки и удержание имущества типичны для Америки, как яблочный пирог. Исследования в области финансовых паник периода последних 110 лет, начиная со времен кризиса 1907 года, говорят нам о том, что закрытие банков и бирж с финансовыми потерями вкладчиков и инвесторов не является чем-то из ряда вон выходящим.

Началом кризиса 1907 года послужило крупное землетрясение и последовавшие за ним пожары в Сан-Франциско, случившиеся 18 апреля 1906 года. Западные страховые компании были вынуждены продавать свои активы для выплаты по страховым претензиям. Интенсивные продажи оказывали давление на финансовые центры Восточного побережья и снижали ликвидность нью-йоркских банков. К октябрю 1907 года индекс Нью-Йоркской фондовой биржи упал на 50 процентов по сравнению с показателями 1906 года.

Во вторник 14 октября 1907 года получила огласку неудавшаяся попытка завладеть рынком акций компании United Copper с использованием банковских займов. В непростой финансовой атмосфере банк-кредитор мгновенно утратил свою состоятельность.

Затем подозрение упало на более крупную организацию под названием Knickerbocker Trust, контролируемую спекулянтами. Началось классическое массовое изъятие вкладов. Вкладчики не только в Нью-Йорке, но и по всей стране выстроились в очереди за банкнотами и золотом, которое во все времена служило законным платежным средством.

На пике кризиса, в воскресенье 3 ноября 1907 года, Дж. Пирпонт Морган созвал ведущих банкиров на совещание в своем городском таунхаусе, расположенном на пересечении Тридцать шестой улицы и Мэдисон-авеню в районе Манхэттена. Морган имел смелость запереть участников совещания в своей библиотеке. Он предупредил банкиров о том, что они не покинут помещение до тех пор, пока не будет создан план выхода из кризисной ситуации.

Соратники Моргана начали ускоренный процесс изучения банковских записей. Было принято решение о классификации банков. Стабильные банки входили в фонд поддержки. Несостоятельные банки допускались до банкротства. Между этими категориями находились те банки, которые технически могли бы преодолеть кризис, но их фонды были временно неликвидны. Подобные организации должны были заложить свои активы, чтобы получить объем наличных, позволяющий удовлетворить запросы клиентов. В любом случае вариант поддержки всех без исключения банков Нью-Йорка не рассматривался.

Предполагалось, что рано или поздно паника утихнет, на счетах снова появятся вклады, а залоги будут возвращены с прибылью. Именно так и произошло. К 4 ноября паника утихла. Однако многие вкладчики были потеряны банками. Но важнее всего было то, что панику удалось локализовать и она не распространилась дальше по всем городским банкам. Процесс ничем не отличался от процесса введения карантина для жертв эболы, призванного остановить дальнейшее распространение вируса.

Эта модель спасения, использованная Морганом, не получила необходимого внимания во время кризиса 2008 года, случившегося сто лет спустя. Министерство финансов США и Федеральная резервная система оказали поддержку всем крупнейшим банкам, за исключением Lehman Brothers, без разделения на платежеспособные и неплатежеспособные.

Принятый G20 в Брисбене шаблон спасения банка за счет кредиторов можно рассматривать в качестве возврата к принципам Дж. П. Моргана. Следующий кризис не будет бескровным. Оказавшиеся несостоятельными организации будут закрыты, а потери будут многочисленными.

Семь лет спустя после кризиса 1907 года, в ночь перед началом Первой мировой войны, случился кризис 1914 года. Он был спровоцирован австрийским ультиматумом, выдвинутым Сербии 23 июля. Этот новый кризис приобрел гораздо больший масштаб и продлился дольше, чем кризис 1907 года.

Европейские мемуаристы вспоминают период, предшествующий ультиматуму как один из самых благополучных на их памяти. Убийство эрцгерцога Франца Фердинанда, наследника Австро-Венгерской империи, и его жены Софии в Сараево 28 июня 1914 года на первых порах было воспринято как очередной удручающий симптом, свидетельствующий о нестабильности, годами изводившей Балканы. Никто не воспринял инцидент в качестве казуса белли[14]14

Casus belli. (Прим. перев.)

[Закрыть], которым он и оказался впоследствии.

И вот уже австро-венгерский Генштаб во главе с Францем Конрадом фон Хётцендорфом буквально рвется в бой с Сербией. Прежде их сдерживало влияние, оказываемое Францем Фердинандом на своего дядю, императора Франца Иосифа I. Убийство стало двойной угрозой существовавшему миру: оно свело на нет сдерживающее влияние на императора и дало фон Хётцендорфу повод для подавления сербских правящих амбиций на Балканах. В пятницу 23 июля 1914 года Австро-Венгрия выдвинула Сербии ультиматум. Ультиматум был намеренно составлен так, чтобы его невозможно было принять. В то время, пока Лондон и Париж купались в волшебном сиянии лета, собаки войны были спущены с привязи.

24 июля Россия призвала к частичной мобилизации наземных и морских военных сил для поддержки Сербии. 25 июля Сербия частично приняла условия австро-венгерского ультиматума и отдала распоряжение к всеобщей мобилизации. В ответ на это Вена разорвала дипломатические отношения с Сербией и отдала распоряжение к частичной мобилизации.

Как только рыночные игроки осознали неизбежность войны, они начали активно реагировать, уподобившись генералам с их планами мобилизации и графиками военных действий. Период классического золотого стандарта, предшествовавший войне и существовавший в 1870–1914 гг., уместнее было бы рассматривать как признак первой эпохи глобализации и симулякр второй, начавшейся в 1989 году с падения Берлинской стены. Новые технологии, такие как телефонная связь и электричество, связали разрозненные финансовые центры воедино, создав плотную сеть из кредитных и контрагентских рисков. В 1914 году международные рынки капиталов были взаимосвязаны не в меньшей степени, чем сегодня. С приходом войны французские, итальянские и немецкие инвесторы продавали доли акций в Лондоне и требовали отгрузки золота в максимально короткие сроки и всеми доступными способами. По правилам игры золото было единой валютой, обладавшей критической значимостью в условиях военных действий. Глобальный кризис ликвидности шел в ногу с политическим кризисом.

Лондонский сити был уникальной финансовой столицей мира. Продажи, инициируемые материком, оказывали давление на лондонские банки, и тем приходилось ликвидировать собственные активы для выполнения требований клиентов. Это было не классическое массовое изъятие вкладов, а более сложный кризис ликвидности. Торговые векселя, выраженные в стерлингах под гарантией лондонских банков, не приносили прибыли. Новые не выпускались. Ликвидность стремительно испарялась из самого ликвидного финансового рынка мира. Этот кризис ликвидности был очень похож на коллапс рынка коммерческих бумаг в Соединенных Штатах, случившийся в 2008 году.

Затем инфекция распространилась на Нью-Йорк. Лондонские инвесторы продавали нью-йоркские акции подобно тому, как французские банкиры продавали лондонские бумаги за золото. Мир находился в погоне за звонкой монетой. Фондовые и финансовые рынки находились в бедственном положении, поскольку инвесторы отказывались от бумажных активов и требовали золото.

28 июля 1914 года Австро-Венгрия объявила войну Сербии. К 30 июля фондовые биржи в Амстердаме, Париже, Мадриде, Риме, Берлине, Вене и в Москве закрыли свои двери, и все основные действующие силы, за исключением Великобритании, официально остановили конвертацию валюты в золото. В пятницу 31 июля 1914 года Сити совершил немыслимый поступок, закрыв Лондонскую фондовую биржу. Небольшая табличка, вывешенная на входе, гласила: «Офис закрыт».

С момента закрытия Лондона все финансовое давление мира переместилось на Нью-Йорк, который остался последней крупной площадкой, предоставлявшей возможность обмена акций на золото. В дни, предшествующие закрытию Лондонской биржи, нью-йоркские торги проходили интенсивнее, чем обычно. А 31 июля 1914 года, в считаные часы с момента закрытия Лондонской биржи и пятнадцать минут спустя после звонка, оповещающего о начале рабочего дня, Нью-Йоркская фондовая биржа также закрыла свои двери. Отчасти это решение было продиктовано министром финансов США Уильямом Мак-Эду. Нью-Йоркская фондовая биржа оставалась закрытой более четырех месяцев, вплоть до 12 декабря 1914 года.

В начале Первой мировой войны Соединенные Штаты официально держали нейтралитет и вели торги со всеми участниками военных действий. В то время, пока фондовая биржа была закрыта, банки продолжали свою работу. Европейские страны, торгующие разными активами, включая недвижимость и частную собственность, могли потребовать отправку вырученного золота в Гамбург, Геную или Роттердам.

Акции все еще продавались, по большей части путем личных переговоров на неформальных «биржах на мостовой», возникших на Нью-стрит в Нижнем Манхэттене, в переулке за зданием Нью-Йоркской фондовой биржи. В понедельник 3 августа 1914 года в газете «The New York Times» появилось объявление: «Мы готовы покупать и продавать любые виды ценных бумаг на следующих условиях: предложения о покупке должны сопровождаться покрывающими их объемами денежных средств, предложения о продаже должны сопровождаться ценными бумагами с индоссированием». Объявление было подписано: «Нью-Йоркская биржа на мостовой».

Некоторые историки пришли к выводу о том, что Нью-Йоркская фондовая биржа закрылась по причине опасений правления относительно ценового коллапса вследствие активных продаж. Исследования, проведенные Уильямом Л. Сильбером в его классической книге под названием «Когда Вашингтон закрыл Уолл-стрит», дает новое и более интригующее объяснение происходившим событиям. Сильбер указывает на то, что американские покупатели с радостью были готовы наброситься на предложения отчаявшихся европейских продавцов, а поэтому цены на акции могли стабилизироваться.

Согласно Сильберу, реальной причиной закрытия биржи, а также причиной вовлечения Министерства финансов США была не стоимость акций, а золото. Европейские продавцы стремились перевести активы в золото, хранившееся в Казначействе США на Уолл-стрит как раз напротив самой биржи. Министерство финансов опасалось, что золото в банках быстро иссякнет, и, чтобы сохранить золотые запасы, закрыло биржу. Закрытие биржи было ранним применением метода «лед-девять».

Великая депрессия и годы, предшествующие Второй мировой войне, привели к самым радикальным методам финансовой заморозки двадцатого века. Депрессия в Соединенных Штатах условно началась с обрушения рынка в октябре 1929 года. А глобальная депрессия началась немногим ранее, в конце 20-х, в Великобритании. Немецкий экономический спад проявился в 1927 году. Стоимость акций и объемы промышленного производства в Соединенных Штатах упали, приведя к росту безработицы в начале 1929 года. Наиболее острая фаза депрессии, включающая и глобальный банковский кризис, пришлась на 1931–1933 годы.

Европейский банковский кризис начался 11 мая 1931 года с банкротства австрийского Creditanstalt, что в скором времени привело к массовым изъятиям вкладов по всей Европе и к испарению коммерческого кредита в Лондоне в динамике, напоминавшей годы кризиса 1914 года. Банкиры лондонского Сити проинформировали Центральный банк Англии и Министерство финансов Великобритании о том, что без правительственной поддержки они утратят платежеспособность за несколько дней.

На этот раз, в отличие от ситуации 1914 года, когда конвертируемость золота была номинально сохранена, Министерство финансов Великобритании не смогло удержать фунт стерлингов на уровне соответствия золотому стандарту, и национальная валюта была девальвирована. Девальвация смогла облегчить финансовую обстановку в Великобритании, сместив давление на Соединенные Штаты, национальная валюта которых к тому моменту стала сильнейшей в мире. Страна превратилась в магнит для глобальной дефляции.

Три ключевых элемента финансового инструментария: поведенческая психология, теории сложности и причинный вывод.

В декабре 1930 года Bank of United States (это частная организация, несмотря на официально звучащее название), обслуживающий иммигрантов и мелких вкладчиков, столкнулся с большим количеством изъятий со стороны вкладчиков и был вынужден закрыть свои двери. Вполне возможно, что банк был платежеспособен. Предубеждение в отношении еврейских клиентов и эмигрантов, обслуживаемых банком, сыграло главную роль в том, что банки Нью-Йоркской ассоциации клиринговых палат отказались от его поддержки.

Представители клиринговых палат считали, что ущерб банковской системе ограничится только Bank of United Stastes. Но здесь они ошибались. Массовое изъятие вкладов распространяется бесконтрольно, подобно пожару в прериях. В некоторых областях США буквально закончились банкноты и стала использоваться система бартера и «деревянных монет». Для многих жителей она служила единственным способом покупки еды. Во время Великой депрессии обанкротилось более девяти тысяч американских банков. В процессе банковских ликвидаций многие вкладчики потеряли свои сбережения.

Зимой 1933 года действующий президент Гувер пытался прийти к соглашению с избранным президентом Рузвельтом о том, чтобы предпринять ряд государственных мер по урегулированию проблемы посредством закрытия банков или списания части задолженностей. Однако вместо того, чтобы объединиться с Гувером, Рузвельт предпочел дожидаться присяги 4 марта 1933 года. К тому времени кризис достиг поистине эпических размеров. По всей стране вкладчики выстраивались в очередь за наличными. Полученные средства хранились в банках из-под кофе и прятались под матрасами.

Рузвельт действовал решительно. Менее чем за тридцать шесть часов с момента инаугурации, в час дня понедельника 6 марта 1933 года, Рузвельт обнародовал Президентское послание № 2039, согласно которому все американские банки должны были быть немедленно закрыты. Рузвельт не давал никакой информации относительно возобновления их работы.

В течение последующей недели представители регулирующих органов изучали банковские записи. Основываясь на полученной информации, они должны были открыть платежеспособные банки. Все это было похоже на «стресс-тесты» министра финансов Тима Гайтнера – меры по урегулированию финансового кризиса 2009 года.

В подобных ситуациях важнее всего не стабильность банков как таковая, а «печать одобрения» правительства США, способная снизить уровень тревожности среди вкладчиков. 13 марта 1933 года, после недельных «каникул», банки снова открыли свои двери. Доверие удалось восстановить. И снова клиенты выстроились в очереди, но на этот раз не за наличными, а за открытием вкладов.

Следующий банковский «выходной» последовал 5 апреля 1933 года вместе с пресловутым Исполнительным приказом № 6102, обязывающим всех, за редким исключением, граждан США сдать золото в Министерство финансов США под страхом тюремного заключения. Рузвельт также запретил и экспорт золота. Эти приказы действовали до 31 декабря 1974 года, когда президент Форд выпустил Исполнительный приказ № 11825, отменяющий действие предыдущих постановлений.

Президентское послание № 2039 и Исполнительный приказ № 6102 в кратчайшие сроки заблокировали наличные деньги и золото в американских банках по модели «лед-девять». При нынешнем законодательстве исполнительные власти обладают полномочиями для принятия аналогичных мер. Конгресс не имеет возможности им помешать.

После событий 1933 года глобальная финансовая система стабилизировалась, однако в 1939 году она пережила новый коллапс, случившийся в преддверии Второй мировой войны. Враждующие страны под предводительством Великобритании снова приостановили конвертацию своих валют в золото и запретили его экспорт. Поскольку золото в то время было ходовым платежным средством, введенные запреты привели к новой экономической заморозке.

Оттепель в глобальной финансовой системе началась после того, когда стала очевидна скорая победа союзников. Основополагающим событием стала Бреттон-Вудская конференция в июле 1944 года. Сама по себе конференция была конечным результатом двухлетней закулисной борьбы между Соединенными Штатами и Великобританией в лице Гарри Декстера Уайта и Джона Мейнарда Кейнса соответственно, эти события впоследствии были ярко и образно описаны в книге Бенна Стейла под названием «Битва при Бреттон-Вудсе»[15]15

Steil B. The Battle of Bretton Woods: John Maynard Keynes, Harry Dexter White, and the Making of a New World Order / Benn Steil. – Princeton: Princeton University Press, 2013.

[Закрыть].

В качестве альтернативы периодическим кризисам и системным блокадам была введена целостная, контролируемая и основанная на жестких правилах система. Она действовала в период существования классической Бреттон-Вудской системы – с 1944 по 1971 год. В течение этих двадцати семи лет стороны, участвующие в Бреттон-Вудском соглашении, привязывали свою валюту к доллару США по фиксированному курсу обмена. Доллар США, в свою очередь, был привязан к золоту по фиксированному курсу в размере 35 долларов за унцию. Фиксированная долларовая стоимость золота означала, что все другие валюты, особенно фунты стерлингов, французские франки, немецкие марки и японские иены, были напрямую привязаны к золоту и друг к другу посредством американской валюты. Доллар США был общим знаменателем глобальных финансов в точности в соответствии с намерениями Уайта и его босса, Генри Моргентау, министра финансов США.

Помимо фиксированных обменных курсов у Бреттон-Вудского соглашения была еще одна немаловажная положительная сторона. Система находилась под управлением Международного валютного фонда, бывшего де-факто Всемирным центральным банком. Руководство МВФ было структурировано таким образом, что Соединенные Штаты обладали правом вето на все значимые решения. Стороны Бреттон-Вудского соглашения имели возможность осуществлять контроль над капиталами, поддерживая долларовые резервы и ограничивая волатильные потоки капитала для того, чтобы придерживаться своих обязательств в рамках системы фиксированных курсов. Начиная с 1958 года контроль над капиталом в крупнейших западных экономиках поэтапно отменялся. Полная конвертируемость всех основных валют была достигнута не ранее 1964 года.

Валютная привязка к курсу доллара не была неизменной. Стороны соглашения имели возможность сделать запрос на коррекцию курса валют под контролем МВФ. Вначале МВФ мог предложить временную финансовую поддержку стране, валюта которой была нестабильна. Цель этих действий заключалась в том, чтобы дать стране время на структурные реформы, при помощи которых можно было улучшить торговый баланс и укрепить валютные резервы таким образом, чтобы привязка валюты к курсу доллара осталась без изменений. После внесения необходимых изменений и восстановления резервов заемщик возвращал долг МВФ, и система оставалась прежней.

В более сложных ситуациях, когда временные меры оказывались неэффективными, выносилось одобрение на девальвацию. Самой значительной девальвацией в рамках Бреттон-Вудского соглашения было снижение фунта стерлингов в 1967 году. Тогда фиксированный курс фунта стерлингов был изменен с 2,8 доллара на 2,4 доллара, что означало падение на 14 процентов. Единственным фиксированным курсом, не поддающимся изменениям, был курс доллара по отношению к золоту. Золото было якорем всей финансовой системы.

Международная система контроля над капиталом и фиксированным курсом обмена под руководством МВФ и Соединенных Штатов дополнялась режимом финансовой репрессии. В конце Второй мировой войны долг США по отношению к ВВП составлял 120 процентов. В течение последующих двадцати лет Федеральная резервная система и Министерство финансов США создали валютный режим, при котором процентные ставки искусственно занижались, создавая мягкую инфляцию. Ни сами ставки, ни уровень инфляции не выходили из-под контроля. Небольшое превышение инфляции над курсами, установленными в условиях финансовых репрессий, едва ли было заметно обществу. Американцы наслаждались послевоенным расцветом, ростом акций, новыми возможностями и благоприятствующей этим вещам культурой.

Финансовая репрессия была искусством удержания уровня инфляции чуть выше процентных ставок в течение продолжительного периода. Бремя старых задолженностей тает при инфляции, а возникновение новых долгов ограничивается низкими ставками. Разница всего лишь в 1 процент между инфляцией и ставками за двадцать лет снижает реальную стоимость долга на 30 процентов. К 1965 году долг США в соотношении к ВВП снизился на 40 процентов – поразительное улучшение с 1945 года.

Снижение стоимости доллара было настолько медленным, что казалось, не было ни малейшего повода для тревоги. Оно было похоже на то, как тает кубик льда в стакане. Медленно, но неизменно.

В спокойный период с 1945 по 1965 год произошло несколько финансовых кризисов. Россия и Китай не были интегрированы в глобальную финансовую систему. Африка едва виднелась в глобальном масштабе. Развивающаяся Азия еще не возникла на финансовой карте, а Индия находилась в состоянии застоя. Латинская Америка существовала в подчинении гегемонии США.

И пока текла нефть, экономические интересы США выстраивались вокруг Европы, Японии и Канады, а эти страны были частью Бреттон-Вудской системы. Во введении модели «лед-девять» не было необходимости, поскольку она уже и так незримо присутствовала в мире. Сама Бреттон-Вудская система была этой глобальной моделью. Соединенные Штаты контролировали более половины всемирных запасов золота наряду с долларом, бывшим единственной значимой валютой.

С 1965 года Бреттон-Вудская система стала терять свою устойчивость. Она страдала от комбинации негативных факторов, среди которых была инфляция в США, девальвация фунта стерлингов и высокий спрос на золото США. Соединенные Штаты не желали вносить структурные изменения, бывшие обязательными для других стран. В феврале 1965 года французский президент Шарль де Голль призвал покончить с гегемонией доллара и вернуться к оригинальному золотому стандарту. Министр финансов правительства де Голля Валери Жискар д’Эстен охарактеризовала роль доллара в рамках Бреттон-Вудской системы как «непомерно привилегированную».

Великобритания, Япония и Германия стремились к тому, чтобы оставаться в системе, в которой доллар имел ту же значимость, что и золото. Великобритания была сломлена. Германия и Япония полагались на американский ядерный зонт как на средство защиты собственной национальной безопасности. Ведь ни одна страна не была сильна настолько, чтобы бросить вызов США.

Одновременно с этим остальная Западная Европа под предводительством де Голля приняла иную точку зрения. Франция, Испания, Швейцария, Нидерланды и Италия обменивали все большие объемы долларов на золото. А затем и вовсе случился самый настоящий массовый запрос на выдачу золота, хранимого в Форт-Нокс.

Одним из знаменательных решений по модели «лед-девять» в двадцатом веке стало решение президента Никсона от 15 августа 1971 года по закрытию «золотого окна». Торговые партнеры США потеряли возможность обмена долларов на золото по фиксированной цене. Никсон повесил табличку «офис закрыт», и ее прочитал весь мир.

Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?