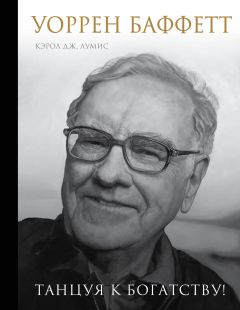

Текст книги "Уоррен Баффетт. Танцуя к богатству!"

Автор книги: Кэрол Дж. Лумис

Жанр: О бизнесе популярно, Бизнес-Книги

Возрастные ограничения: +16

сообщить о неприемлемом содержимом

Текущая страница: 8 (всего у книги 35 страниц) [доступный отрывок для чтения: 12 страниц]

Наберите Б-А-Ф-Ф-Е-Т-Т для слияния компаний

В одной из самых необычных реклам, когда-либо публиковавшихся в журнале Wall Street Journal, 56-летний Уоррен Э. Баффетт, председатель правления корпорации Berkshire Hathaway, объявил, что хочет купить бизнес стоимостью $100 миллионов или более до 31 декабря 1986 года. «У нас есть деньги, – написано в рекламе, занимающей почти всю страницу и стоящей $47 тысяч, – и мы можем действовать с невероятной скоростью. Если у вас появился хоть какой-то возможный интерес, звоните сейчас».

Причина таких быстрых действий – это закон о налогах, который вступит в силу 1 января. Резкое увеличение федеральной ставки налога на доход от прироста капитала для частных инвесторов с 20 % до 28 % уже само по себе настораживает. Баффетт предупреждает, что владельцы бизнесов, возможно, будут платить около 52,5 % налога на доход от прироста капитала, если будут ждать продажи бизнеса до 31 декабря. Он вывел эту цифру, учитывая новый налог на доход от прироста капитала в 34 %, которые корпорации должны платить при продаже бизнеса, и 28 %, которые акционеры должны платить за оставшийся прирост капитала. По словам Баффетта: «У многих компаний есть причины поторопиться».

Однако прежде чем вы кинетесь к своим телефонам, он предупреждает, что не любое потенциальное приобретение подойдет. Компания должна иметь «по крайней мере $10 миллионов выручки после уплаты налогов, а предпочтительно и больше», – согласно рекламе, компания должна также отличаться хорошей рентабельностью капитала, отсутствием долга или небольшим процентом использования заемного капитала и наличием хорошей системы управления. Она также должна заниматься простым бизнесом: «Если в бизнесе много технологий, мы его просто не поймем».

22 декабря 1986 года

Из секции «Новостные тренды»

Заметка редактора: желающих не было.

Опасения по поводу индексных фьючерсов

В середине октября 1987 года целую неделю на бирже продолжались жестокие торги, кульминацией которых стал Черный понедельник, девятнадцатое, когда промышленный индекс Доу – Джонса упал на 22,6 %. Причины обвала биржи попали под яростное расследование, и внимание участников сосредоточилось на роли, которую сыграл производный инструмент, индексные фьючерсы S&P, трейдинг которых был разрешен всего лишь несколько лет назад. В особенности рассматривались инвестиционные организации, следующие стратегии «страхования портфельных активов», которые много раз играли на понижение индексных фьючерсов S&P, и их действия вовлекали другие инвестиционные организации, которые делали то же самое, увеличивая панику на бирже.

Итак, наступило время – и веская причина для журнала Fortune – опубликовать письмо, которое Баффетт написал несколькими годами ранее, в 1982-м, конгрессмену Джону Дингеллу-младшему, на тот момент председателю подкомитета по наблюдению и расследованию. Конгресс в том году обсуждал, стоит ли позволять Чикагской товарной бирже торговать фьючерсными контрактами, привязанными к уровню биржевых индексов. Дингелл выступал против этого плана, и, как выяснилось, Баффетт тоже. Эти двое знали друг друга немного, потому что многими годами ранее их отцы, оба конгрессмены, были друзьями, хотя Говард Баффетт (по прозвищу R-Nebraska) был архиконсервативным, а Джон Дингелл-старший (по прозвищу D-Michigan) являлся полной противоположностью. Несмотря на эту предысторию, Дингелл-младший попросил в письме Баффетта-младшего объяснить, почему он считает, что трейдинг индексными фьючерсами – это плохая идея. Баффетт закончил свое логически построенное письмо: «Нам не нужны ни люди, играющие в азартные игры с второстепенными инструментами, идентифицируемыми с биржей в нашей стране, ни брокеры, которые подстрекают их делать это».

Дингелл и Баффетт оказались, конечно, на проигравшей стороне этого спора.

Торговля фьючерсами S&P началась в апреле 1982 года и, вопреки кризисам, таким как кризис 1987 года, быстро стала популярной. Контракты двадцатью годами позже были заменены электронными потомками, фьючерсами S&P E-mini, которыми спекулянты, быстро ставшие королями контрактов, могли торговать в небольших количествах. Когда произошел «Молниеносный обвал» в мае 2010 года, испугав многих инвесторов, контракты E-mini послужили причиной большой части этого обвала.

Ниже приведено письмо, которое Баффетт послал конгрессмену Дингеллу в 1982 году.

Кэрол Лумис

Я пишу это письмо, чтобы дать комментарий по поводу вероятных источников трейдинговой активности, которая будет развивать любой фьючерсный рынок, включающий биржевые индексы. Моя квалификация по этому вопросу велика – около тридцати лет практики в различных аспектах инвестиционного бизнеса, включая несколько лет на должности менеджера по продажам ценных бумаг. Последние двадцать пять лет я был финансовым аналитиком и на данный момент имею в единоличной собственности портфель ценных бумаг общей стоимостью в $600 миллионов.

Невозможно верно предсказать, что произойдет на инвестиционном или спекулятивном рынке, и стоит осторожно относиться к тем людям, которые утверждают что-то со всей точностью. Я считаю, что следующие пункты представляют собой разумные ожидания:

1. Большую роль могут сыграть фьючерсные контракты на базе фондовых индексов в качестве помощи уменьшения рисков истинных инвесторов. Инвестор может сделать довольно логичный вывод и распознать недооцененные активы, но также заключить, что у него нет никакой возможности предугадать краткосрочные движения биржи. Такую точку зрения я отстаиваю в собственной деятельности в области инвестиционного менеджмента. Такой инвестор, возможно, захочет обнулить колебания цен на рынке, и возможность продажи без покрытия репрезентативных индексов предоставит ему шанс сделать именно это. Можно предположить, что инвестор с $10 миллионами недооцененных активов и постоянной короткой позицией в $10 миллионов в индексных фьючерсах достигнет чистого дохода или издержек, которые будут определяться исключительно его способностями в выборе конкретных ценных бумаг. Он может не волноваться, что его результат погубят – или вообще окажут какое-нибудь влияние – колебания основного рынка. Из-за того что сюда уже включены издержки – а также из-за того, что большинство инвесторов считает, что в долгосрочной перспективе, цены на акции в общем будут расти, – я думаю, существует сравнительно небольшое количество профессиональных инвесторов, которые будут действовать в подобной, постоянно хеджированной манере. Но я также считаю, что это рациональный способ поведения, и немногие профессионалы, которые хотят постоянно находиться в «рыночно-нейтральной» позиции в своем отношении и поведении, будут делать именно так.

2. Как уже было замечено, я вижу логичную стратегию по снижению рисков, которая включает в себя короткие продажи фьючерсных контрактов. И я не могу привести пример подобных инвестиций или стратегий хеджирования в долгосрочной перспективе. По определению, тем не менее по максимуму 50 % фьючерсных сделок можно заключить с ожиданиями по снижению риска, и не менее чем в 50 % случаях игра на повышение будет строиться в манере подчеркивания риска или в азартной манере.

3. Действительный баланс будет невероятно отличаться от этого максимального разделения 50/50 между снижением риска и его усилением. Стремление к азартным играм всегда увеличивается из-за большого приза при маленькой плате за вход, не важно, насколько малыми могут быть реальные шансы на выигрыш. Вот почему казино Лас-Вегаса рекламируют большие джекпоты, а государственные лотереи печатают большие заголовки с крупными призами. Что касается ценных бумаг, не слишком дальновидные люди соблазняются по тому же самому принципу в различных случаях, включая:

«Если вы не собираетесь владеть акцией 10 лет, то нет смысла приобретать и на 10 минут».

а) копеечные акции, которые производятся промоутерами именно потому, что ловят в западню самых наивных – создают мечты об огромных доходах, хоть и являются катастрофой с точки зрения реального группового результата,

б) низкое дополнительное резервное обязательство, через которое финансовый опыт можно отнести к более крупному инвестированию, хотя достигается это с помощью сравнительно низких ставок.

4. У нас было немало опыта на начальном этапе истории, когда соотношение высоких общих инвестиционных обязательств и низкого первоначального взноса привело к проблемам. Самым известным примером, конечно, является бум на бирже в конце 1920-х, который сопровождался и акцентировал увеличение маржи на 10 %. Здравые умы, соответственно, решили, что спекуляции с такой небольшой маржой – не в интересах общества и вместо помощи рынкам долгосрочного капитала, в длительной перспективе, только наносят вред. Соответственно, было введено регулирование этого соотношения и стало постоянной частью инвестиционного мира. Спекуляции индексами биржи с гарантийным депозитом в 10 % – это, конечно, просто путь в обход маржинального обеспечения, и они будут тут же расценены как таковые игроками по всей стране.

5. Брокерам, конечно, нравятся новые трейдинговые инструменты. Их энтузиазм обычно прямо пропорционален количеству ожидаемой активности. И чем большее активности на рынке, тем больше стоимость услуг для широкой публики и тем большее количество денег останется в среде брокеров. По мере завершения каждого контракта единственный возможный результат в том, что проигравший платит победителю. Так как казино (фьючерсный рынок и поддерживающий его актерский состав брокеров) получает свою долю каждый раз, когда происходит одна из этих транзакций, вы можете быть уверены, что у него будет и впредь большой интерес в обеспечении большого количества проигравших и победителей. Но не стоит забывать, что для игроков это «игра с отрицательной суммой» в чистом виде. Потери и заработки уравновешиваются еще до дополнительных затрат; после них чистые убытки довольно значимы. На самом деле, если только эти потери не слишком уж значительны, казино будет стараться завершать операции, так как чистые убытки игроков составляют единственный источник дохода казино. Этот аспект «отрицательной суммы» является противоположностью инвестиций в обычные акции, которые являлись «игрой с положительной суммой» долгие годы просто потому, что лежащие в основе компании в целом заработали приличные суммы денег, которые в конце концов принесли выгоду своим владельцам, акционерам.

6. Согласно моим суждениям, очень большая часть – вероятно, по меньшей мере 95 %, а может быть, и гораздо больше – активности, сгенерированной этими контрактами, будет просто азартной игрой по своей природе. Получится так, что люди будут ставить на краткосрочные движения биржи и смогут сделать довольно крупные ставки с довольно небольшими суммами. Их будут подстрекать на это брокеры, стремящиеся к быстрому обороту капитала своих клиентов – ведь это лучшее, что может случиться с брокером с точки зрения его личного дохода. Большая сумма денег останется как раз благодаря этим 95 %, так как казино отхватит свой кусок с каждой транзакции.

7. В долгосрочной перспективе преимущественно азартные инвестиционные игры, которые идентифицируются с традиционными рынками капиталов и высокий процент которых подвергается дополнительным затратам, не принесут пользы рынкам капитала. Даже несмотря на то что люди, участвующие в таких азартных играх, не инвесторы и покупают на самом деле совсем не акции, они будут считать свой опыт работы с биржей плохим. И после того, как они предстанут перед самой плохой стороной рынка капитала, в будущем критически будут относиться к рынкам капитала в целом. Определенно, так и было после предыдущих волн спекуляции. Вы можете спросить: может, брокерская индустрия не достаточно мудра, чтобы позаботиться о собственных долгосрочных интересах? История показывает, что брокеры обычно недальновидны (взять хотя бы конец шестидесятых); они часто чувствовали себя самыми счастливыми, когда вели себя глупее всего. И многие брокеры гораздо больше волнуются по поводу того, сколько заработают в этом месяце, чем выиграют ли их клиенты – или, в данном случае, индустрия ценных бумаг – в долгосрочной перспективе.

Нам не нужны люди, играющие в азартные игры с второстепенными инструментами, идентифицируемыми с биржей в нашей стране, и брокеры, которые подстрекают их делать это. Но нам нужны инвесторы и советники, которые будут ориентироваться на долгосрочные перспективы предприятия и инвестировать соответственно. Нам нужно умное распоряжение инвестиционным капиталом, а не выигрыш азартных игроков на рынке. Стремление мудро действовать в просоциальном секторе рынка капитала все уменьшается благодаря активным и будоражащим казино, которые работают примерно на той же арене, используют немного похожий язык и обслуживаются той же рабочей силой.

В добавление ко всему, активность с низкой маржой в эквивалентах акций противоречит публичной политике, как заключено в требовании о маржинальном обеспечении. Хотя индексные фьючерсы имеют небольшие преимущества для профессиональных инвесторов в плане хеджирования на бирже, суммарный эффект крупномасштабных фьючерсных рынков в индексах акций, скорее всего, будет очень убыточным для покупающей ценные бумаги широкой публики и, таким образом, в долгосрочной перспективе для рынков капитала в общем.

7 декабря 1987 года

Письмо с предупреждением, отправленное Уорреном Баффеттом конгрессмену Джону Дингеллу-младшему

История Уоррена Баффетта: взгляд изнутри

В этой статье изложено немного больше, чем знает большинство. В течение двадцати лет нашей дружбы с Уорреном Баффеттом я стала акционером Berkshire Hathaway, а потом, чуть позже, редактором его ежегодного письма акционерам на безвозмездной основе. За это время я написала всего несколько абзацев про Баффетта в журнале Fortune. Действительно, его репутация существенно росла, и я предлагала издательству некоторые истории о Баффетте – например, статьи о Гриннелле и облигациях Whoops. Но их авторами были другие журналисты, и меня это полностью устраивало.

В начале 1988 года, однако, главный редактор Fortune Маршалл Лоэб позвал меня в свой офис и дал установку действовать без промедления. Он сказал, что настало время написать полную историю Баффетта. «Вы можете написать ее, – сказал он, зная, что я хорошо знакома с Баффеттом, – или я поручу это кому-нибудь другому».

После долгого дня раздумий я приняла решение написать статью самостоятельно. Я знала, что это было правильно в интересах читателей Fortune, которые получили бы правдивую информацию из первых рук, потому что я хорошо понимала мир Баффетта. Но, естественно, им нужно было также знать, что я была другом Баффетта, акционером Berkshire и редактором его ежегодного письма. Все эти факты отмечены в статье и с тех пор постоянно фигурировали и в других статьях, которые я написала о Баффетте.

Время, которое выбрал Маршалл для этой статьи, было идеальным. Моя статья рассказала уникальную историю, до сих пор остававшуюся малоизвестной: как Баффетт, выдающийся инвестор, также оказался Баффеттом – выдающимся бизнесменом и менеджером. В этой сфере значительную роль советника играл его замечательный друг Чарли Мангер. Едва ли люди, далекие от этого мира, понимают, насколько важными фигурами являются эти двое в становлении финансовой империи Berkshire.

Кэрол Лумис

Уоррен Баффетт, председатель Berkshire Hathaway, называет конгломерат своим холстом, и когда выйдет его ежегодный отчет, мир тут же узнает, какую именно картину легендарный инвестор нарисовал в этом беспокойном 1987 году. Анонс: как произведение искусства этот год не был похож на раннего Баффетта. Акционеры Berkshire – в чье число, как хочется счастливо заявить, я уже давно вхожу – записали в этом году на свой счет $464 миллиона чистого дохода, что составило не менее 19,5 % прироста. Это немного ниже среднего ежегодного показателя в 23,1 %, которого Баффетт достигал с тех пор, как взял компанию под управление двадцать три года назад. Но в год, когда многие профессиональные инвесторы просто теряли свое состояние, этот последний пример работы Баффетта должен быть расценен как шедевр.

Ежегодный отчет, который его читатели всегда перечитывают в поисках откровений Баффетта в том, чем он занимался на рынке ценных бумаг, будет заключать в себя две особые новости.

Во-первых, Баффетт купил для Berkshire подлежащие погашению конвертируемые привилегированные акции корпорации Salomon общей стоимостью в $700 миллионов до падения рынка в октябре и дает понять в своем письме председателю, что он твердо поддерживает председателя инвестиционного банка Джона Гатфреунда. Это должно положить конец постоянным слухам о ссоре между ними.

Во-вторых, Баффетт признается, что Berkshire начала покупать краткосрочные облигации Texaco в прошлом году после того, как компания обанкротилась, в тот момент, когда многие инвесторы старались отделаться от этих облигаций. В конце года у Berkshire был нереализованный доход в ценных бумагах Texaco. Но оба актива, и этот холдинг, и привилегированные акции Salomon (которые, как Баффетт считает, стоили около $685 миллионов в конце года), продаются по цене, записанной в бухгалтерских книгах Berkshire, и они не стали примечательными событиями, как утверждают записи компании 1987 года.

За этими показателями – за Баффеттом, на самом деле – стоит история с двумя сторонами медали, которая была рассказана только с одной стороны. Большая часть бизнес-мира знает Уоррена Баффетта как инвестора. Волшебник из Омахи; гений выбора акций, которому удалось из $9800, большая часть которых – это деньги, накопленные, пока он работал разносчиком газет, вырастить профессиональные активы чистой стоимостью на данный момент более $1,6 миллиона. Это человек, чьи великолепные долгосрочные инвестиционные показатели все сложнее и сложнее объяснить как везение большому лагерю поклонников теории эффективного рынка.

Баффетт был определенно не в своей тарелке в 1987 году. Более двух лет он говорил, что не может найти акции с адекватной ценой для Berkshire, и 19 октября Баффетт вышел на биржу в полном вооружении, не владея практически ни одной обыкновенной акцией, кроме акций трех компаний, которые, как он считает, являются постоянными участниками портфеля Berkshire. Все три компании, хотя заметно ухудшили свои показатели во время обвала рынка, все равно выделялись на протяжении всего года: GEICO, компания по страхованию автомобилей, увеличила прибыль на 12 %; Washington Post – на 20 %; Capital Cities/ABC – на 29 %.

Очень неплохо для Баффетта-инвестора. Но еще одна важная его функция в работе в Berkshire – это Баффетт-бизнесмен, покупатель и менеджер компании, человек, чьи навыки далеко не широкоизвестны. В итоге этот парень полирует оружие, пока Баффетт-инвестор бросает бомбы. В 1987 году наступление Berkshire было хорошо сбалансировано: инвестор производил $249 миллионов (после поправки на налоги) в реализованной и нереализованной прибыли; бизнесмен создавал $215 миллионов за вычетом налогов прибыли от основной деятельности из стабильных бизнесов Berkshire, в общем и целом получалось $464 миллиона. Прибыль от основной деятельности была больше, чем чистый доход индекса Доу – Джонса, или Pillsbury, или Corning Glass Works.

Акции машины, с помощью которой она производилась – Berkshire, стоили около $12 в 1965 году, когда Баффетт взял ее под свой контроль. Цена достигла пика в $4200 в 1987-м и совсем недавно составила около $3100. Мудрый и прямолинейный Баффетт, которому сейчас пятьдесят семь лет, владеет 42 % компании; его жена, Сьюзан, которой пятьдесят пять, еще 3 %. Berkshire получила более $2 миллиардов дохода в 1987 году и, вероятно, выйдет примерно на тридцатое место в ежегодном списке крупнейших компаний Fortune с различными спектрами услуг, а эти составляющие в Berkshire довольно странные.

В центре деятельности компании лежат страховые операции от несчастных случаев и страхование имущества, составленные несколькими другими неизвестными компаниями (такими как National Indemnity), и они формируют «флот», который инвестирует Баффетт. Кроме страхования Berkshire владеет еще довольно крупными бизнесами, которые Баффетт постепенно приобрел и называет их «Священная семерка». Это компании: Buffalo News; Fechheimer Brothers, производитель и поставщик униформы из Цинциннати; Nebraska Furniture Mart, розничный магазин, продающий больше мебели для дома, чем любой другой магазин страны; See’s Candies, крупнейший производитель и магазин конфет в Калифорнии; и три организации, которые вошли в компанию, когда Berkshire купила Scott & Fetzer of Cleveland в 1986 году: World Book, Kirby vacuum cleaners, а также компанию с различными направлениями деятельности, которая выпускает промышленные товары такие как компрессоры и паяльные лампы.

Разношерстная команда, да, но в своем ежегодном отчете 1987 года Баффетт-бизнесмен выходит из тени, чтобы указать, насколько хороши эти предприятия и их менеджеры. Если бы вся «Священная семерка» действовала как единый бизнес в 1987 году, по его словам, она бы располагала около $175 миллионами собственных средств, платила бы только чистых $2 миллиона отчислений и заработала, за вычетом налогов, $100 миллионов. Это прибыль на собственный капитал порядка 57 %, и это исключительные цифры. Как говорит Баффетт: «Вообще крайне редко можно увидеть такой процент прироста и невероятно редко – в крупных компаниях разнородного бизнеса с номинальным заемным капиталом».

Один из профессоров бизнес-школы храбро пытался несколько лет назад увязать гипотезу эффективного рынка с успехом Баффетта в инвестировании, назвав его «событием пяти квадратичных отклонений» – статистическое отклонение, настолько редкое, что практически никогда не случается. Что касается покупки и управления целыми компаниями, он может точно так же быть феноменом в равной степени необычайным. Он подходит к приобретениям с той же проницательностью и дисциплиной, с которой подходит к инвестированию. Как менеджер он не принимает во внимание форму и общепринятые убеждения и придерживается принципов бизнеса, которые называет «простыми, древними и немногочисленными».

Дочерние компании Berkshire, например, никогда не теряют видения своей цели. По словам Баффетта: «Если мы садимся на центральную линию, чтобы проехать из Нью-Йорка в Чикаго, то не будем выходить в Алтуне, чтобы проехать объездным путем. И здесь мы также следуем логике. Но то, чем мы занимаемся, не выходит за пределы чьей-либо компетенции. По поводу управления я думаю то же самое, что и по поводу инвестирования: необязательно делать нечто невероятное, чтобы получить невероятные результаты».

Мой опыт в написании статей об обоих Баффеттах, инвесторе и бизнесмене, довольно необычен. Кроме того, что я состояла в штате этого журнала тридцать с лишним лет, более двадцати я была другом Баффетта. Я редактирую его ежегодный отчет и поэтому знаю, что там будет написано. Я восхищаюсь Баффеттом. В этой статье, как раз потому, что она была написана его другом, вы можете увидеть две вещи: внутренний взгляд на то, как Уоррен Баффетт действует, и не совсем полная объективность.

Но вот вам неопровержимый факт: невероятные умственные способности Баффетта проявляются во всем, чем он занимается. Майкл Голдберг, в возрасте сорока одного года, управляет страховыми операциями Berkshire и занимает соседний с Баффеттом офис в Омахе.

«Самые успешные люди – это те, кто делают свое любимое дело».

Он считает, что видел немало умных людей в общеобразовательной школе в Бронксе, но они все углубляются в математику и физику. Интеллектуальная сила Баффетта полностью сосредоточена на бизнесе, который он любит и о котором знает невероятно много. По словам Голдберга: «Он постоянно проверяет все, что слышит: не противоречиво ли это, правдоподобно ли, или это неправда? У него в голове модель целого мира. Компьютер в его голове сравнивает каждый новый факт со всем, в чем когда-либо у него был опыт, со всем, что он знает – и выдает: а что это значит для нас? Для Berkshire, имеется в виду. Баффетт лично владеет некоторым количеством акций, но не слишком волнуется по поводу них. Он говорит: «Мое эго накрепко связано с Berkshire. В этом нет никаких сомнений».

Встречаясь с ним, большинство людей едва ли видят свидетельство какого-либо эго вообще. Баффетт довольно приземленный, он выглядит очень просто, как обычный солидный человек со Среднего Запада – как частный сыщик, например, может смешаться с любой толпой, – и абсолютно не придирчив к тому, что касается одежды. Он обожает McDonald’s и колу с вишневым вкусом и не любит пафосные вечеринки и пустую болтовню. Но при определенных обстоятельствах бывает очень компанейским и даже играет на публику: этой весной на встрече руководства Cap Cities Баффетт надел униформу Армии спасения, протрубил в рог и исполнил песню для председателя компании Томаса Мерфи «У меня есть такой друг, Мерфи» («What a friend I have in Murphy») собственного сочинения.

Иногда, особенно в беседах на интеллектуальные темы, Баффетт говорит очень быстро и много, будто пытаясь не отстать от компьютера в своей голове. Когда он был молод, то очень боялся публичных выступлений. Баффетт заставил себя пройти курсы Дейла Карнеги, где, по его словам, было множество других людей, в равной степени жалких.

Сегодня он легко произносит речи напрямую, из головы, – никаких написанных речей, никаких заметок – и легко вплетает в выступление нескончаемый поток остроумия, примеров и аналогий (за которые профессиональный писатель продал бы душу).

В работе Баффетт не позволяет сложности мышления мешать формированию очень простого взгляда на жизнь. Это ключевая черта Баффетта, инвестора и бизнесмена, – он смотрит на владение бизнесом одинаково. Инвестор видит шанс купить части бизнеса на бирже по цене, ниже фактической ценности – а именно, ниже цены, которую рациональный покупатель заплатил бы за владение полным учреждением. Менеджер видит возможность купить целый бизнес не больше чем за фактическую стоимость.

Те покупки, которые нужны Баффетту, можно очень просто описать: «хороший бизнес». Для него это, в частности, означает взаимодействие с сильными франшизами, доходы на капитал выше среднего, сравнительно небольшую необходимость инвестирования в капитал и способность тем не менее обеспечивать наличные. Этот список может показаться очевидным и простым. Но находить и покупать такой бизнес непросто; Баффетт сравнивает охоту на подобный бизнес с тем, чтобы загнать «редкого и очень быстро бегающего слона». Он избегает отклонений от своих строгих критериев. Каждая компания из «Священной семерки» обладает характеристиками хорошего бизнеса. Так же, как и компании, акциями которых владеет Баффетт, такие как GEICO, Washington Post и Cap Cities.

В своем ежегодном отчете Баффетт регулярно хвалит менеджеров всех этих компаний, большая часть которых соперничают с ним – если это вообще возможно – в своей убежденности, что работа – это весело. Баффетт искренне желает, чтобы они оставались фанатиками своего дела.

«Великолепный бизнес управляется великолепными людьми» – вот точное описание той сцены, на которую он хочет смотреть как исполнительный директор.

Баффетт считает, что за годы инвестирования самыми большими ошибками были ситуации, когда он не покупал акции определенных хороших бизнесов только потому, что ему не понравилось качество менеджмента. «Я был бы более богат, если бы доверял самому бизнесу», – говорит Баффетт. Так что в акциях, которые он иногда приобретал, хотя и не в бизнесе, которым напрямую владеет, он изредка прятал зубы и снисходительно относился к определенной глупости менеджмента. Несколько лет назад, когда он владел большим количеством акций, чем сейчас, Баффетт жаловался другу на абсурдность ежегодного отчета, который только что прочитал, описывая содержание как вводящее в заблуждение и служащее нуждам только менеджмента, «а этого достаточно, чтобы меня стошнило». Его друг сказал: «И все же у тебя есть их акции». Баффетт ответил: «Я хочу иметь долю в настолько хорошем бизнесе, где даже чайники могут заработать деньги».

Естественно, хороший бизнес не обходится дешево, особенно сегодня, когда целый мир осознает его главные черты. Но Баффетт, невероятно проницательный покупатель, просто не будет переплачивать и достаточно терпелив в ожидании возможностей. Он регулярно делает рекламу в своем ежегодном отчете, объясняя, какие виды бизнеса хотел бы приобрести. «Для правильного бизнеса и правильных людей мы можем обеспечить хороший кров», – говорит он. Один человек, как раз правильного типа, по имени Хельдман прочитал это и в 1986 году предложил Баффетту бизнес по продаже униформы, Fechheimer. Прибыль бизнеса составляла всего лишь $6 миллионов, что было заметно меньше суммы, которую Баффетт считает идеальной. Но Хельдман оказался именно таким менеджером, которого он искал, – приятным, талантливым, честным, целеустремленным, так что Баффетт приобрел компанию и очень рад, что сделал это.

В покупке по крайней мере одного из бизнесов, Buffalo News, Баффетт был особенно дальновиден. Обе компании – Washington Post и Chicago Tribune – отклонили предложение компании, когда ее выставили на продажу в 1977 году, вероятно, разочарованные тем, что это была вечерняя газета – что считалось уже вымирающим видом. Газета Buffalo News также публиковалась шесть дней в неделю, без воскресного выпуска, не приносила постоянного дохода и к тому же уступала семидневному изданию Courier-Express. Но Buffalo News выигрывала у соперника в течение недели, и Баффетт заключил, что газета имеет все шансы на развитие, если сделает воскресный выпуск.

Купив газету за $32,5 миллиона, он тут же начал публиковать газету и по воскресеньям. Специальное предварительное предложение подписчикам и рекламщикам от Buffalo News стало поводом для Courier-Express внести иск о нарушении антитрестового законодательства, который был отклонен. Обе газеты в течение долгих лет продолжали терять деньги – и в 1982 году Courier-Express сдалась и закрылась. За последний год Buffalo News, как процветающая монопольная газета, заработала $39 миллионов производственной прибыли до вычета налогов и определенно сделала это не из-за ограничения редакционного материала. Газета публикует одну страницу новостей на каждую страницу рекламы, и такие пропорции не соблюдает ни одна другая процветающая газета подобного размера или крупнее. Из-за того что Баффетт любит журналистику – и говорит, что если бы не стал инвестором, то, скорее всего, выбрал бы карьеру журналиста, – Buffalo News, вероятно, его любимое приобретение.

Правообладателям!

Данное произведение размещено по согласованию с ООО "ЛитРес" (20% исходного текста). Если размещение книги нарушает чьи-либо права, то сообщите об этом.Читателям!

Оплатили, но не знаете что делать дальше?