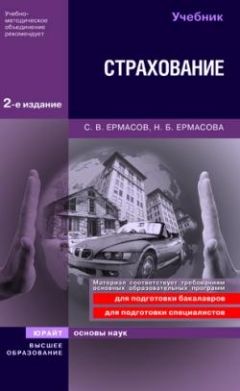

Читать книгу "Страхование"

Автор книги: Наталья Ермасова

Жанр: Прочая образовательная литература, Наука и Образование

сообщить о неприемлемом содержимом

Последствия страхового случая выражаются в полном уничтожении или частичном повреждении объекта страхо–вания. К страховым случаям не относятся события, кото–рые хотя и причинили ущерб, но не противоречат нормаль–ному ходу производственно-торгового процесса (например, естественная убыль продовольственных товаров, коррозия металлов и т.п.). Поэтому в условиях договора страхования формируются точные определения событий, включаемые в объем ответственности страховщика.

Некоторые практические выводы. Выделенные нами ранее теоретические основы понятия страхового риска по–зволяют сформулировать ряд утилитарных выводов.

Во-первых, понятие «страховой риск» должно употре–бляться исключительно для обозначения опасностей и случайностей, с наступлением которых законодательство и правила страхования связывают производство страхов–щиком соответствующих страховых выплат. В страховой и законодательной практике не следует применять термин «страховой случай» к обстоятельствам, которые являются страховыми рисками, до их наступления.

Во-вторых, все опасности и случайности, определенные как страховые риски, должны быть перечислены в правилах страхования. При наличии соглашения сторон относитель–но обстоятельств, не указанных в правилах страхования, но рассматриваемых ими в качестве страховых рисков, они должны быть четко и полно указаны в страховом полисе (страховом свидетельстве, страховом сертификате) – доку–менте, письменно оформляющем данное соглашение. Тако–го же письменного оформления требует исключение стра–ховых рисков по соглашению сторон из перечня страховых рисков, включенных в правила страхования.

В-третьих, страховщик как профессиональный предпри–ниматель обязан произвести страховую выплату независимо от вины в случае нарушения им обязанности предоста–вить страхователю информацию, разъясняющую понятие и особенности страхового риска для данного конкретного страхования.

В-четвертых, преобразование (трансформация) страхо–вого риска в страховой случай требует выяснения истинно–го содержания данного обстоятельства, так как словесная форма не всегда выражает его действительную сущность.

4.2. Термины, отражающие страховой ущербСтраховой ущерб, т.е. нанесенный страхователю в ре–зультате страхового случая материальный урон, включает два вида убытков: прямые и косвенные.

Прямой убыток означает количественное уменьшение застрахованного имущества (гибель, повреждение, кража) или снижение его стоимости (т.е. обесценение) при сохра–нении материально-вещевой формы, происшедшее вслед–ствие страхового случая. В сумму прямого убытка вклю–чаются также затраты, производимые страхователем для уменьшения ущерба, спасения имущества и приведения его в надлежащий порядок после стихийного бедствия или другого страхового случая. Прямой убыток выступает как первичный, т.е. как реально наблюдаемый, ущерб – этим он отличается от косвенного убытка, который является произ–водным, часто скрытым убытком. Прямой убыток является главным фактором, определяющим страховое возмещение.

Косвенный убыток означает ущерб, являющийся следствием гибели (повреждения) имущества или не–возможности его использования после страхового случая. Будучи производным от прямого убытка, косвенный убыток выступает в виде неполученного дохода из-за перерывов в производственно-коммерческом процессе вследствие раз–рушения здания, оборудования, гибели предметов труда, а также в виде дополнительных затрат, необходимых для налаживания производственно-коммерческого процесса. Косвенный убыток возможен и у физических лиц, напри–мер потеря недополученного инвестиционного дохода при индивидуальных инвестициях или потери из-за недоста–точной эффективности деятельности паевого инвестици–онного фонда в отношении пая физического лица. С целью снижения косвенных убытков физических лиц за рубежом применяется страхование ответственности инвестицион–ных брокеров.

Хотя косвенный убыток имеет опосредованный харак–тер, его размер часто превышает ущерб от непосредствен–ных материальных разрушений.

Косвенный убыток может быть предметом специальных видов страхования или включаться в ответственность по страхованию имущества. Условиями договора страхования может предусматриваться замена страховой выплаты ком–пенсацией ущерба в натуральной форме в пределах суммы страхового возмещения.

4.3. Имущество, события в жизни и ответственность как объекты страховой защитыСтраховой случай в личном и имущественном страхо–вании. Страховая защита имущества, жизни и ответствен–ности реализует себя через страховые случаи, оговоренные в договоре страхования. Страховой случай представляет собой совершившееся событие, с наступлением которого возника–ет обязанность страховщика произвести страховую выпла–ту (страховое возмещение) страхователю, застрахованному лицу, выгодоприобретателю или иному третьему лицу.

По большинству видов имущественного страхования страховым случаем является любое повреждение, обесце–нение или утрата материальных ценностей вследствие предусмотренных условиями страхования обстоятельств (стихийное бедствие, пожар, авария, кража и т.д.). Ино–гда страховым случаем считается такое повреждение (обесценение) имущества, при котором ущерб превысил определенный уровень. Например, при страховании сель–скохозяйственных культур страховым случаем признается снижение фактического урожая в текущем году (от стихий–ного бедствия) по сравнению со средним урожаем с 1 га за предшествующие пять лет. Одновременная гибель или повреждение застрахованного имущества на территории, охваченной одним стихийным бедствием, рассматривается как один страховой случай.

В личном страховании страховым случаем считается до–житие до обусловленного договором срока, смерть или не–счастный случай, повлекший за собой постоянную утрату трудоспособности застрахованного, потерю здоровья.

Объекты страховой защиты в имущественном страхо–вании. Объектом страховых отношений в имущественном страховании выступают имущество в различных его видах и имущественные интересы. Смысл страховой защиты по имуществу заключается в возмещении ущерба, возникшего вследствие страхового случая. Застрахованным может быть как собственное имущество страхователя, так и находяще–еся в его владении, пользовании и распоряжении. В целом имущество юридических и физических лиц как объекты страхования формируют страховщикам объем страховой ответственности – от пожаров, стихийных бедствий, ава–рий и других случаев. По отдельному соглашению в объ–ем страховой ответственности можно включить случаи хи–щения, грабежа, угона средств транспорта.

В качестве особых объектов страховой защиты вы–деляют различные виды транспорта, грузов, движимого и недвижимого имущества юридических и физических лиц и даже некоторые финансовые риски, включаемые в объ–ем страховой ответственности страховщика. Так, объектами страхования имущества сельскохозяйственных предприя–тий являются урожай сельскохозяйственных культур, мно–голетние плодовые, лесные и другие насаждения, поголовье сельскохозяйственных животных, строения, сооружения, оборудование, транспортные средства, сырье, материалы, продукция, топливо и т.п.

Урожай как объект страхования может подразумевать широкий объем страховой ответственности: от засухи, не–достатка тепла, вымерзания, бури, нападения насекомых-вредителей и других болезней. При этом непосредствен–ным объектом страхования является основная продукция культуры.

Животные сельскохозяйственного назначения как объек–ты страхования подразумевают свой объем страховой от–ветственности: на случай падежа, гибели или вынужденно–го убоя от стихийных бедствий, пожаров и инфекционных заболеваний. Особо ценные племенные животные-произво–дители страхуются по расширенной страховой ответствен–ности.

Строения, другие основные и оборотные фонды как объ–екты страхования опираются на свой объем страховой от–ветственности: от пожаров, взрывов, аварий и стихийных бедствий.

В хозяйствах граждан в объекты страхования вклю–чаются принадлежащие им дома, садовые домики, гара–жи, хозяйственные постройки и т.п., а в объем страховой ответственности по этим объектам входят пожары, стихий–ные бедствия, аварии отопительной и водопроводной си–стем и другие страховые случаи.

Крупный рогатый скот и лошади в домашнем хозяйстве у граждан включаются в объекты страхования на тех же усло–виях, что и страхование их хозяйств, а в объем страховой ответственности входят случаи падежа, гибели и вынуж–денного убоя от болезней, стихийных бедствий, несчастных случаев и пожаров. При этом мелкие сельскохозяйственные животные (овцы, козы, свиньи, семьи пчел) становятся объектами страхования вместе с домашним имуществом и строением по отдельно проводимому страхованию имуще–ства на подворье.

Домашнее имущество как объект страхования может включать мебель, носильные вещи, посуду, кухонный ин–вентарь, книги, картины, музыкальные инструменты, теле-, радио-, электроаппаратуру и другие предметы личного потребления и удобства, имеющиеся в семье, а средства лич–ного транспорта могут подразумевать страховую ответствен–ность на случай стихийного бедствия, аварии или угона.

Имущество предпринимателей как объект страхования может включать соответствующее оборудование, инстру–менты, готовую продукцию и другие материальные цен–ности, формирующие объем страховой ответственности на случай пожара, стихийных бедствий, аварий, хищений, гра–бежа и других случаев (в том числе повреждений).

Предпринимательские риски как объект имуществен–ного страхования. В условиях рыночной экономики вну–три имущества как объекта страхования выделяют предпри–нимательские риски, к которым относятся недополученные прибыль или доход (упущенная выгода), неплатежи по сче–там продавца продукции, снижения заранее оговоренного уровня рентабельности, простои оборудования, перерывы в торговле и др.

Жизнь как объект страхования подразумевает страховую защиту личных, семейных доходов граждан или укрепле–ние достигнутого ими благосостояния. При этом в качестве объектов страхования выступают не только сама жизнь, но и здоровье, трудоспособность человека. В объем страховой ответственности включаются более конкретные события:

дожитие до окончания срока страхования, обусловленного возраста или события, наступления смерти страхователя или застрахованного либо потеря ими здоровья в период страхования от оговоренных событий, как правило, от не–счастных случаев. Тогда помимо самой жизни выделяют в качестве отдельных объектов, с ней связанных, – трудоспо–собность и здоровье, а в объеме страховой ответственности различные несчастные случаи и болезни, а также расходы на лечение. Основной целью страховой защиты в таком случае становится предотвращение критического ухудше–ния уровня жизни людей.

Жизнь как объект страхования может быть связана с различным объемом страховой ответственности страхов–щика. Например, в смешанном страховании он охватывает дожитие до окончания срока страхования, смерть застрахо–ванного и несчастные случаи. При страховании к бракосо–четанию в объем страховой ответственности включаются два события: вступление конкретного лица в законный брак в период со дня окончания срока страхования или при до–стижение 21 года без вступлении в брак.

Ответственность как объект страховой защиты. Очень своеобразным объектом страхования является ответствен–ность перед третьими физическими или юридическими ли–цами (т.е. гражданами и хозяйствующими субъектами) вследствие какого-либо действия или бездействия страхо–вателя. В отличие от имущества как объекта страхования, в котором страхованию подлежит собственность юридиче–ских и физических лиц, и в отличие от жизни как объекта страхования, которое проводится на случай наступления определенных событий со здоровьем и трудоспособностью застрахованных, целью страховой защиты ответственности как объекта страхования является защита интересов воз–можных причинителей вреда.

Ответственность как объект страховой защиты пред–усматривает возможность при причинении вреда как здо–ровью, так и имуществу третьих лиц в силу закона или по решению суда производить соответствующие выплаты, ком–пенсирующие причиненный вред. В ответственность как объект страхования входят кредиты, ответственность про–фессиональная и гражданская, особенно ответственность владельцев автотранспортных средств. В настоящее время появились новые виды профессиональной ответственно–сти как объекта страхования, например ответственности нотариуса, юриста, врача, аудитора, таможенного брокера (посредника), предпринимателя и др.

Ответственность предпринимателя как объект стра–хования включает широкий спектр рисков – от его ответ–ственности перед своими работниками (банкротство) до риска за экологическое загрязнение, причинение ущерба природе и жителям определенной местности вследствие нарушения технологии деятельности.

К ответственности заемщика относятся риски непога–шения кредитов.

Страхование гражданской ответственности владельцев транспорта. В соответствии с Законом о страховании ответ–ственности владельцев транспортных средств в Российской Федерации введено обязательное страхование подобного рода ответственности. Объектом страхования здесь являет–ся гражданская ответственность владельца транспортного средства за возможное нанесение вреда другим лицам при совершении дорожно-транспортного происшествия. Нане–сенный материальный ущерб и другие затраты подлежат возмещению страховой компанией. По данному виду стра–хования оплачивается материальный ущерб, связанный с восстановлением пострадавших транспортных средств и другого имущества, производятся оплата расходов на ле–чение пострадавших граждан, протезирование, усиление питания, переквалификацию, возмещение потери семей–ного дохода в связи с увечьем или смертью пострадавших, включая выплату пожизненной пенсии детям или другим родственникам.

Регрессный иск в имущественном страховании. Страхо–вая защита по имуществу как объекту страхования включает регресс, который стал правом страховой компании. Регресс (от лат. regressus – обратное движение) – это обратное тре–бование о возмещении уплаченной суммы, предъявляемое одним хозяйствующим субъектом или гражданином друго–му субъекту или гражданину. Регрессный иск представляет собой право требования страховщика к хозяйствующему субъекту или гражданину, ответственному за причиненный ущерб. Он используется при условии, если уничтожение или повреждение имущества произошло в результате со–бытий, в наступлении которых имеется вина третьего лица, т.е. не самого страхователя. Особенно это касается случаев пожара, проникновения воды из соседних помещений (за–топление), а также похищения имущества. В таких случаях страховщик, выплативший страховое возмещение за ущерб, причиненный по вине третьего лица, имеет право предъ–явить к нему (или к лицу, которое в соответствии с действу–ющим законодательством несет ответственность за причи–ненный вред) регрессный иск независимо от того, причинен ли ущерб умышленно или по неосторожности.

4.4. Элементы объектной системы страхованияОбъектная система страхования – это совокупность объектов в процессе формирования и использования стра–хового фонда. Она включает в себя следующие элементы: 1) рисковые обстоятельства; 2) ситуация риска; 3) стои–мость (оценка) объекта страхования; 4) страховое событие; 5) страховая сумма; 6) страховой взнос; 7) страховой слу–чай; 8) ущерб (убыток) страхователя; 9) страховая выплата. Взаимосвязь между этими элементами образует структуру объектной системы страхования (рис. 4.1).

Рисковые обстоятельства. Страховщик перед заключе–нием договора изучает объект страхования, определяет его состояние и обстановку, в которой он находится. Состояние объекта страхования зависит от целого ряда факторов, из которых страховщик учитывает и анализирует только су–щественные. Процесс наблюдения и учета существенных для страхования факторов называется регистрацией риска. Факторы, которыми определяется регистрация риска для данной рисковой совокупности, называются рисковыми об–стоятельствами; они присущи данному объекту страхова–ния и рассматриваются как признаки риска. Рисковые об–стоятельства являются условиями реализации риска.

Любой риск можно представить в виде совокупности рис–ковых обстоятельств. В этой связи выделяют объективные и субъективные рисковые обстоятельства. Объективные рисковые обстоятельства отражают объективный подход к действительности и не зависят от воли и сознания лю–дей (проявление стихийных сил природы). Субъективные рисковые обстоятельства отражают подход к познанию действительности, связанной с волей и сознанием людей (интенсивное движение транспорта, нарушение техники безопасности и др.). При заключении договора страхования страховщик принимает во внимание как объективные, так и субъективные рисковые обстоятельства.

Рис. 4.1. Объектная система процесса страхования

Оценка стоимости риска. Определение вероятности на–ступления события, на случай которого проводится страхо–вание, и его последствий, выраженных в денежной форме, называют оценкой стоимости риска.

Размер оценки стоимости риска меняется под воздейст–вием объективных и субъективных факторов. К таким факторам относят вероятность наступления и характер воздействия стихийных сил природы, состояние противопо–жарной безопасности, охраны труда и т.п. Изучение риска как вероятности наступления страхового случая позволяет создать финансовую основу страховых операций, выражен–ную в научно обоснованном установлении страховых тари–фов (т.е. платы за страхование).

Оценка стоимости риска определяется на основе изуче–ния статистических данных, характеризующих частоту воз–никновения опасностей (пожаров, несчастных случаев и т.п.), силу их действия и размер причиненного ими ущерба.

Ситуация риска. При заключении договора страхования страховщик осуществляет подбор рисковых обстоятельств. Все рисковые обстоятельства, взятые в их единстве и взаимодействии, определяют состояние, которое называет–ся ситуацией риска. Данная ситуация характеризует есте–ственное состояние объекта страхования и обстановку, в которой этот объект находится.

Страховое событие. Рисковые обстоятельства позво–ляют оценить вероятность страхового события, под кото–рым понимается вероятность причинения ущерба объекту страхования. Предполагаемое событие, на случай наступле–ния которого проводится страхование, представляет собой страховой риск.

Страховая стоимость объекта страхования. В процессе составления договора страхования оценивается действи–тельная стоимость объекта страхования, т.е. его страховая стоимость. Определение страховой стоимости имущества представляет собой страховую оценку. Стоимость имуще–ства, принимаемая для целей страхования, также называ–ется страховой оценкой. При расчете размера страховой оценки существенную роль играют категория страховате–ля, вид застрахованного имущества, условия страхования, установленные законом или правилами.

Страховая оценка в имущественном страховании служит исходным показателем для всех последующих расчетов: определения страховой суммы, страхового взноса, страхового возмещения. Страховая сумма может устанавливаться в размере страховой оценки или ее части.

В качестве основы для определения страховой оценки нередко берется балансовая стоимость имущества с учетом износа (амортизации). Поэтому при полной гибели данно–го имущества размер страховой оценки совпадает с суммой ущерба и страхового возмещения, так как это имущество по условиям страхования застраховано по полной балансовой стоимости, а возмещение равно нанесенному ущербу.

При страховании животных для определения страховой оценки также используется их балансовая стоимость, но стра–ховое возмещение выплачивается в размере 70% ущерба.

Страховая оценка основных средств общественных ор–ганизаций определяется исходя из первоначальной (восста–новительной) стоимости, т.е. без учета амортизации.

Страховая сумма. Страховая стоимость объекта явля–ется основой для расчета страховой суммы, которая пред–ставляет собой определенную договором страхования или установленную законом денежную сумму, исходя из кото–рой устанавливаются размеры страхового взноса и страхо–вой выплаты.

При страховании имущества страховая сумма не мо–жет превышать его действительной стоимости на момент заключения договора (страховой стоимости). Стороны не могут оспаривать страховую стоимость имущества, опреде–ленную в договоре страхования, за исключением случаев, когда страховщик докажет, что он был намеренно введен в заблуждение страхователем.

Если страховая сумма, определенная договором страхо–вания, превышает страховую стоимость имущества, то до–говор является недействительным в силу закона в той части страховой суммы, которая превышает действительную сто–имость имущества на момент заключения договора.

Страховой взнос. Со страховой суммы страхователь платит страховщику определенный страховой взнос. На практике зачастую вместо термина «страховой взнос» ис–пользуется понятие страхового платежа, а за рубежом и в деятельности страховой компании Ингосстрах – стра–ховой премии. Страховой взнос представляет собой плату за страхование, которую страхователь обязан внести стра–ховщику в соответствии с договором страхования или за–коном.

Страховой взнос исчисляется на основании рисковых обстоятельств. Страховщик при определении страхового взноса учитывает результаты анализа конкретной ситуации риска через систему скидок и надбавок (накидок) к исчис–ленному страховому взносу для базовой совокупности ри–сковых обстоятельств. Скидки и надбавки могут устанавли–ваться в процентах или фиксированной сумме к страховому взносу.

Страховой тариф. Ставку страхового взноса с единицы страховой суммы или объекта страхования в целом назы–вают страховым тарифом. Эта ставка определяется с по–мощью актуарных расчетов. Страховые тарифы по обяза–тельному страхованию устанавливаются в законодательном порядке.

Внимание! Это не конец книги.

Если начало книги вам понравилось, то полную версию можно приобрести у нашего партнёра - распространителя легального контента. Поддержите автора!